Фундаментальный Анализ

Всего 4 вещи, которые нужны для прогнозирования НЕФТИ.

- 08 июня 2019, 11:05

- |

В этом видеоролике я делюсь своим методом прогнозирования и торговли на рынке нефти.

Мастер-класс по фундаментальному анализу рынка нефти.

Если данное видео наберет 100 лайков и 50 комментариев за 2 дня (под роликом на Youtube), то я сниму видео с разбором нефти перед следующим разворотом.

( Читать дальше )

- комментировать

- 3.6К | ★5

- Комментарии ( 13 )

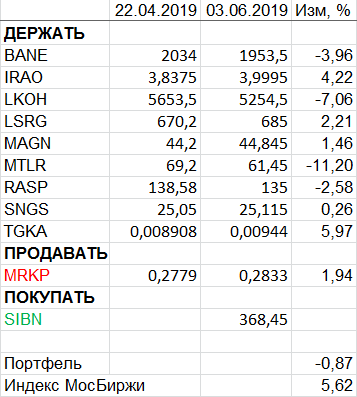

Пересмотр портфеля акций 03-06-2019

- 05 июня 2019, 13:13

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

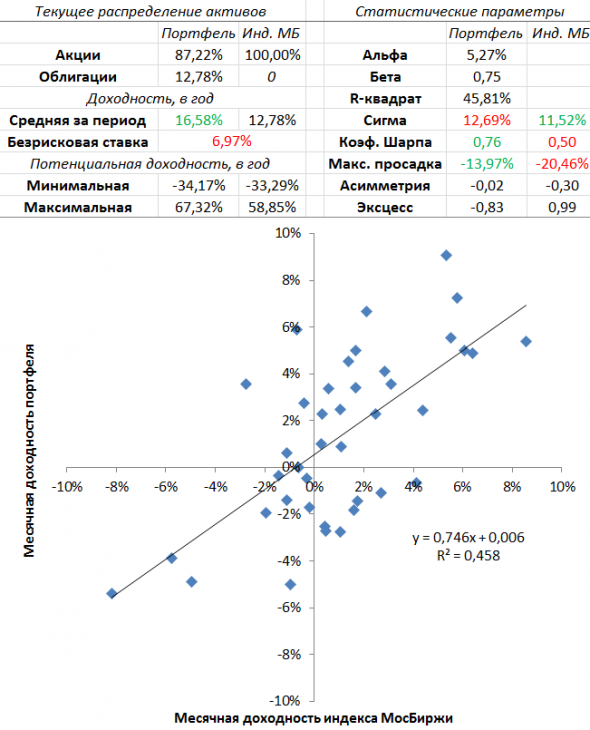

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Среднегодовая доходность стратегии составила 16,58%.

( Читать дальше )

Попытка аналитка заработать на предстоящем крахе фондового рынка - смертельно опасная игра

- 05 июня 2019, 00:45

- |

А поскольку исторически я торговал индексом ртс, я начал эту свою идею пытаться обыграть через лонги фьючерса ртс. Ну и за время кризиса я привык, что рост зарубежных рынков означает рост российского рынка. Поэтому я думал, что если в мире будет все хорошо, будем расти и мы.

Согласитесь, надо отдать должное, идея сработала. По S&P500 c 2013 года мы почти непрерывно растем по сей день. Вот только в моем анализе была ошибка — российский рынок не всегда будет ходить за S&P500.

Сразу скажу, если вы сделали тщательный анализ, если у вас есть мнение, если вы в чем-то уверены, то на этом мнении вы потеряете больше всего денег, особенно если не будете следить за рисками. А зачем за ними следить если вы в чем-то уверены? Согласитесь!? Я потерял в 2013 году около 1/3 капитала.

У меня была техническая система. Она работала хуже, чем до этого. Но и она была в плюсе по итогам 2013 года. Только я ей не следовал — я хотел доказать свою правоту и заработать на лонгах. Если бы я не тратил время на фундаментальный анализ, мой результат был бы лучше.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 24-31 мая 2019

- 03 июня 2019, 01:34

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Протек подрос на 2.5%1 на фоне роста индекса Мосбиржи на 0.6% и ослабления рубля. Компания покинула тройку наиболее привлекательных, и мы сократили позиции в ней. По итогам 2018 г. компания ЦВ «Протек» стала лауреатом бизнес-премии «Компания года» в сегменте «Оптовая торговля» (Фармацевтический вестник). По итогам 2018 г. Дочерняя компания Протека аптечная сеть «Ригла» стала лауреатом премии Smartpharma Awards в номинации «Лучшая аптечная сеть» (Фармацевтический вестник).

- ММК прибавил 1.1%. Негативны снижение внутренних цен на горячекатаный и прокат с полимерным покрытием, цен на плоский прокат в Китае и удорожание железной руды, коксующегося угля в Китае и лома в России. Позитивны рост внутренних цен на холоднокатаный прокат и экспортных цен на горячекатаный прокат, снижение цен на железную руду и коксующийся уголь в Китае и лом в РФ. Мы уточнили также целевой мультипликатор, приняв во внимание высокую долю продаж на внутреннем рынке в 1кв19 с учетом крепкого курса рубля. Целевая цена в итоге выросла на 8%, а потенциал роста увеличился на 7%. Целевая доля в компании выросла, и мы незначительно нарастили позиции по цене, близкой к минимуму недели. Акционеры ММК на годовом общем собрании утвердили дивиденды по результатам 4кв18 года в размере 1.398 рубля на акцию (3.1% от текущей цены), по итогам 1кв19 – 1.488 рубля на акцию (3.3% от текущей цены), дивиденды за последние 12 месяцев составят 6.589 рублей, что составляет 14.8% (

( Читать дальше )

Лучшие эмитенты России. Результатам анализа МСФО за последние 12 лет.

- 02 июня 2019, 12:37

- |

smart-lab.ru/blog/542166.php

smart-lab.ru/blog/542163.php

и другие.

С благодарностями закончили, продолжим.

Вот собственно результат анализа 43 эмитентов (на 2 июня 2019г.)

| настоящее | ожидание | риски | Сумма | Место | |||

| 5,78 | 4,53 | 0,53 | 10,84 | НКНХ, ап | 1 | ||

| 4,55 | 3,06 | 1,75 | 9,36 |

( Читать дальше )

Фундамент Биткоина. Почему растет Биткоин.

- 28 мая 2019, 11:25

- |

Поступает много вопросов, в том числе в комментариях, о фундаментальной составляющей Биткоина. Чем обеспечен Биткоин, почему должен расти и т.д.? Исходя из этого можно сделать вывод, что люди не понимают суть этого процесса. Поэтому я решил объяснить на уровне простого обывателя, раскрыть весь грааль!!!

Вся суть Биткоина заключена в одной простой фразе — это доля рынка денег. Что это означает. Будучи валютой нового поколения, являясь новым видом денег, Биткоин должен занять определенную долю рынка денег. Разумеется, это не 100%, поэтому наиболее вероятным в ближайшие 10 лет будет сосуществования старых денег и новых денег. Криптовалюта Биткоин гораздо более удобна и быстрее, в том числе и для Центробанков в плане международных транзакций. Все это понимают. Допустим мы возьмем долю рынка денег, которую могут занять криптовалюты, в 5-10%.

Теперь перейдем к доллару США. Уже более 40 лет доллар ничем не обеспечен, нет никакого золотого стандарта и прочего обеспечения. Это обычные бумажки, в том числе электронные. Если весь мир предъявит их США, то товары и услуги на эту сумму предоставлены не будут. То есть все держится на том, что мир согласился использовать эту валюту. Является ли доллар США самой эффективной валютой на сегодняшний день? На мой взгляд уже не является. Это связано как с рисками самой страны, которая имеет большой уровень госдолга, так и с политикой. Тот, кто печатает главную валюту мира получает право влиять на политические системы других стран, а биткоин находится вне политики и не диктует странам свои условия.

( Читать дальше )

Усиленные инвестиции: Текущая просадка/ситуация и взгляд на будущее

- 27 мая 2019, 03:07

- |

Коллеги, добрый день!

Как многие из вас могли заметить, в 2019 г. стратегия отстает от индекса, в этой связи считаем своим долгом указать на основные факторы, которые привели к такой ситуации и планы на будущее

В двух словах, отставание связано с резко негативным изменением конъюнктуры на рынках commodities (мы не прогнозируем цены commodities, а отталкиваемся от текущих цен закладывая определенный консерватизм), недооценкой санкционного эффекта по Русалу, а также неясностью ситуации вокруг Распадской и неожиданно положительными изменениями в дивидендной политике гос. компаний

Среди плюсов – мы успели распродать КТК и ряд других позиций до отражения ухудшившейся изменившихся рыночных условий в котировках

Основное падение пришлось на Русал, и оно явилось во многом следствием резко ухудшившейся рыночной конъюнктуры:

- Цены на алюминий снизились на 15% относительно 2018

- Цены на электроэнергию в Восточной Cибири выросли на 29% относительно 2018 (хотя цены на электроэнергию в европейской части России так не выросли – рост всего 11%)

- Также негативное влияние оказала неспособность компании законтрактовать продажи на 2019 г. в связи с санкциями (мы рассчитываем, что в связи с снятием санкций компания сможет восстановить контрактацию);

- Также неопределенность относительно будущего компании определяет нахождение под санкциями бенефициара компании (что может оказывать давление на дивиденды и теоретически вести к рискам национализации компании или продажи с ущемлением интересов миноритариев). В то же время от части это должно митигироваться независимым советом директоров, действующим (в теории) в лучших интересах всех акционеров

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 17-24 мая 2019

- 27 мая 2019, 00:37

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Акции Фосагро подорожали на 2.8%1 на фоне роста индекса Мосбиржи на 2.2% и укрепления рубля. Негативно также снижение цен на DAP, NPK и карбамид и рост цен на аммиак. Позитивен рост цен на аммиачную селитру и снижение цен на серу. Целевая цена снизилась на 3%, а потенциал роста уменьшился на 6%. Целевая доля снизилась, и компания покинула тройку наиболее привлекательных. Мы сократили позиции в Фосагро. Власти Ленинградской области инициировали проверку воздуха в Волхове из-за выбросов на Волховском филиале АО «Апатит», принадлежащем Фосагро (Мойка78). Еврокомиссия на территории Европейского союза с 2022 г. запретила оборот фосфорных удобрений с содержанием кадмия выше 60 мг/кг, а для удобрений с содержанием кадмия менее 20 мг/кг будет введена особая зеленая маркировка. К 2026 г. содержание кадмия в 1 кг удобрения не должно быть больше 40 мг, а страны сами смогут принять решение о снижении допустимого содержания кадмия до минимума – 20 мг/кг фосфорного удобрения (

( Читать дальше )

Фосагро: лежа в направлении мечты

- 26 мая 2019, 13:44

- |

Добрый день, уважаемые читатели!

Сегодня мы вернемся к обсуждению Фосагро, продолжив статью «Апатитовый цирк», которая выходила 9 мая 2018 года. Прошел год (благодаря моей нерасторопности — даже больше), за это время отчеты Фосагро успели пройти большой путь. Отчеты, но не котировки, которые по-прежнему ползут вбок.

Традиционно напоминаю, что любые удобрения моих возможных аргументов, ложащихся на почву вашего восприятия не должны превалировать над вашим самостоятельным культивированием инвестиционной пашни. Информация в статье не является инвестиционной рекомендацией, не побуждает к действиям по конкретной бумаге, а только к изучению фактов и формированию собственного мнения.

Как и любая другая боковая бумага, Фосагро дает возможности зарабатывать на этом, но здесь (как, например, и в Юнипро) волатильность не так велика, как хотелось бы. В целом техническая картина достаточно проста и лежит на поверхности, а мы поговорим об очередном годовом отчете и последних сопровождающих его презентациях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал