ФОНДОВЫЙ РЫНОК

Disney инвестирует 1 миллиард долларов в OpenAI и заключает знаковую сделку по возвращению любимых персонажей в Sora

- 19 декабря 2025, 15:23

- |

Disney разместит на Disney+ тщательно отобранные фанатами видеоролики с Sora, а обе компании будут сотрудничать в разработке инновационных продуктов на основе искусственного интеллекта и улучшении пользовательского опыта на платформах Disney.

Disney разместит на Disney+ тщательно отобранные фанатами видеоролики с Sora, а обе компании будут сотрудничать в разработке инновационных продуктов на основе искусственного интеллекта и улучшении пользовательского опыта на платформах Disney.( Читать дальше )

- комментировать

- 3.1К

- Комментарии ( 0 )

❗️❗️Ключевая ставка снижена с 16,5% до 16,0%!

- 19 декабря 2025, 13:51

- |

🏦 ЦБ ожидаемо снизил ключевую ставку с 16,5% до 16,0%, всё-таки решив не торопить события, даже несмотря на очень хорошую динамику по инфляции в конце 2025 года.

Что ж, в этом году, видимо, обойдёмся без новогоднего ралли, а облигации и фонды денежного рынка по-прежнему остаются очень крепкими инструментами в наших портфелях. Ждём достижения целевых 4% по инфляции в 2026 году и верим, что следующий год лошади станет действительно бычьим для российских акционеров!

📌 Тезисы из официального заявления ЦБ:

▪️ЦБ ожидает годовую инфляцию в 2026г на уровне 4-5%

▪️Сигнал ЦБ по ставке остался нейтральным

▪️Инфляция в РФ по итогам 2025 года будет ниже 6% (предыдущий прогноз был на уровне 6,5-7,0%)

▪️Проинфляционные риски по-прежнему преобладают над дезинфляционными на среднесрочном горизонте

▪️Кредитная активность остается высокой

▪️Для возвращения инфляции к цели нужен продолжительный период проведения жесткой денежно-кредитной политики

▪️После исчерпания влияния повышения НДС и индексации регулируемых цен и тарифов дезинфляция продолжится, этому будут способствовать жесткие денежно-кредитные условия

( Читать дальше )

Целевой показатель инфляции ФРС приближается, ИПЦ в США в ноябре упал сильнее, чем ожидалось

- 19 декабря 2025, 13:19

- |

Базовый индекс потребительских цен в ноябре снизился до 2,6% в годовом исчислении (значительно ниже ожидаемых 3,0%) и стал самым низким показателем с марта 2021 года ...

Базовый индекс потребительских цен в ноябре снизился до 2,6% в годовом исчислении (значительно ниже ожидаемых 3,0%) и стал самым низким показателем с марта 2021 года ...( Читать дальше )

МТС отчет за 3 кв 2025 по МСФО. Дивиденды и перспективы компании

- 19 декабря 2025, 11:25

- |

Продолжаю разбор отчетов компаний за 3 квартал по МСФО, которые мне интересны (прошлые разборы Интер РАО и Сегежа). На этот раз остановился на компании МТС, многие аналитики советуют покупать МТС под хорошие дивиденды, у меня этой компании нет, поэтому хочу разобраться в финансовых показателях, оценить перспективы, посчитать сколько компания заплатит дивидендов и понять справедливо ли торгуются акции на бирже. давайте разбираться по-порядку.

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

Смотрите также:

Транснефть отчет за 3 кв 2025 по МСФО. Какие дивиденды могут заплатить в 2026 году?

Аналитики SberCIB фавориты на 2026 год+ прогноз по курсу, ставке и индексу.

МТС — цифровая экосистема и ведущая компания в России по предоставлению услуг мобильной и фиксированной связи, передачи данных и доступа в интернет, кабельного и спутникового ТВ-вещания.

( Читать дальше )

Большой приток дивидендов

- 18 декабря 2025, 21:49

- |

Аналитики из Альфа инвестиции прогнозируют, что общее поступление от ближайших дивидендов, может достичь 150 млрд руб. за два месяца.

( Читать дальше )

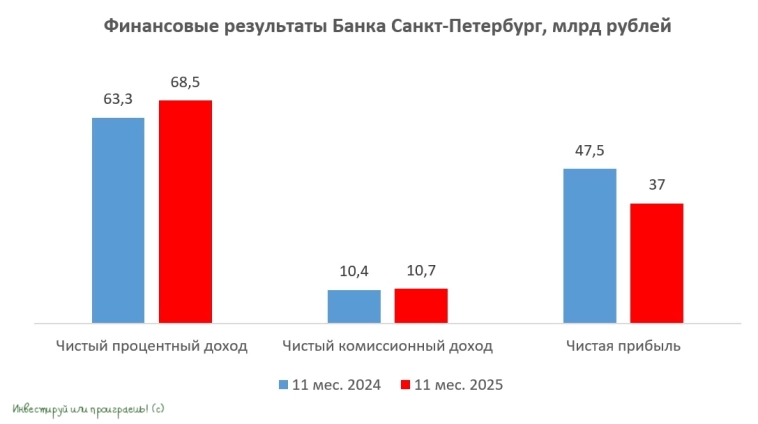

Где Банк Санкт-Петербург преуспел, а где - серьёзно промахнулся?

- 18 декабря 2025, 18:57

- |

🏛 Банк Санкт-Петербург представил на днях свои результаты по РСБУ за 11 мес. 2025 года, опираясь на которые уже можно начинать предварительно подводить итоги уходящего года.

📈 Чистый процентный доход (ЧПД) банка вырос с января по ноябрь на +8,3% (г/г) до 68,5 млрд руб. Однако стоит отметить, что начиная с октября наблюдается негативная динамика по процентным доходам, и в ноябре этот тренд только ускорился.

Ранее Банк Санкт-Петербург процветал благодаря высоким процентным ставкам, т.к. на его балансе находилось много недорогих пассивов, что приносило высокую процентную маржу. На фоне смягчения ДКП ситуация изменилась, и процентная маржа постепенно сжимается.

💼 Кредитный портфель с начала года вырос на +23,3% до 919,6 млрд руб., что обусловлено как сильным ростом корпоративного кредитования, так и розничного. Банк СПб в этом году движется против отраслевых трендов и активно наращивает потребительское кредитование, тогда как у многих банков по этой статье наблюдается весьма скромный прирост.

( Читать дальше )

UBS впервые за три года повысил рейтинг категории «Предметы класса люкс» до «выше среднего»

- 18 декабря 2025, 15:27

- |

Аналитик UBS Эндрю Гартвейт вносит ясность в дальнейшие планы развития акций компаний, работающих в сегменте предметов роскоши, и в своем обширном прогнозе на 2026 год для клиентов пишет, что его команда впервые за три года повысила рейтинг акций сегмента «предметы роскоши» до уровня «выше среднего». Гартвейт назвал сочетание улучшающихся фундаментальных показателей, благоприятных оценок и усиливающихся макроэкономических факторов в преддверии 2026 года основными причинами повышения рейтинга акций компаний, работающих в сегменте предметов роскоши.

Аналитик UBS Эндрю Гартвейт вносит ясность в дальнейшие планы развития акций компаний, работающих в сегменте предметов роскоши, и в своем обширном прогнозе на 2026 год для клиентов пишет, что его команда впервые за три года повысила рейтинг акций сегмента «предметы роскоши» до уровня «выше среднего». Гартвейт назвал сочетание улучшающихся фундаментальных показателей, благоприятных оценок и усиливающихся макроэкономических факторов в преддверии 2026 года основными причинами повышения рейтинга акций компаний, работающих в сегменте предметов роскоши.( Читать дальше )

Геополитическая шахматная партия: кто сделает ход конём, если наступит мир? (часть 2)

- 18 декабря 2025, 08:37

- |

📈 Предлагаю продолжить наши вчерашние рассуждения и ещё немного пофантазировать вместе с вами на тему того, акции каких российских компаний могут особенно позитивно отреагировать, если вдруг геополитический фон всё-таки начнёт улучшаться. Да, веры в этот радужный сценарий пока мало, но надежда, как известно, умирает последней, да и кто может запретить нам мечтать, не так ли?

3️⃣ Транспорт и логистика: снятие оков

Тут сразу же на ум приходит Аэрофлот! Для российского авиаперевозчика №1 мир — это синоним восстановления маршрутной сети, которая строилась десятилетиями, а оказалась разрушенной вмиг. Ведь именно потеря европейского и американского направлений — один из самых болезненных ударов антироссийских санкций для Аэрофлота, который до сих пор не был полностью компенсирован другими странами. Возврат этих направлений и возможность закупать/обслуживать самолёты Boeing и Airbus станут фундаментальным перезапуском бизнес-модели компании.

Нельзя обойти стороной и Совкомфлот, который сейчас работает в условиях искусственной «теневой» логистики, со всеми вытекающими дисконтами по ставкам, сложными схемами и повышенными расходами.

( Читать дальше )

Акции Oracle предоставят быкам, чьи позиции находились под угрозой, передышку (анализ волн Эллиотта)

- 17 декабря 2025, 13:15

- |

Он показывает, что падение с 346 до 181 доллара представляет собой пятиволновой импульсный паттерн, обозначенный цифрами 1-2-3-4-5 в волне А. Волна 1 — это ведущая диагональ, и также видны пять подволн расширенной третьей волны. Согласно теории, за каждым импульсом следует трехволновая коррекция. Это означает, что заметное восстановление до уровня около 250 долларов в волне B можно ожидать после завершения волны 5. К сожалению для быков, эта модель также означает, что волна C потянет акции Oracle еще ниже, чем волна A. Но волна B обеспечит гораздо лучшие уровни выхода для тех, кому не посчастливилось купить акции в эйфории от сделки с OpenAI и кто теперь глубоко под водой. Им просто нужно помнить, что эта передышка, скорее всего, временная, и не принимать ее за возобновление восходящего тренда.

Он показывает, что падение с 346 до 181 доллара представляет собой пятиволновой импульсный паттерн, обозначенный цифрами 1-2-3-4-5 в волне А. Волна 1 — это ведущая диагональ, и также видны пять подволн расширенной третьей волны. Согласно теории, за каждым импульсом следует трехволновая коррекция. Это означает, что заметное восстановление до уровня около 250 долларов в волне B можно ожидать после завершения волны 5. К сожалению для быков, эта модель также означает, что волна C потянет акции Oracle еще ниже, чем волна A. Но волна B обеспечит гораздо лучшие уровни выхода для тех, кому не посчастливилось купить акции в эйфории от сделки с OpenAI и кто теперь глубоко под водой. Им просто нужно помнить, что эта передышка, скорее всего, временная, и не принимать ее за возобновление восходящего тренда.( Читать дальше )

Крах химической промышленности Германии — плохой знак

- 16 декабря 2025, 15:40

- |

Некоторые читатели помнят крах дотком-пузыря в 2001 году. В течение пяти лет неустанный бум в технологическом секторе поднимал рынки всё выше. Индекс Nasdaq стремительно взмывал от одного исторического максимума к другому в безумном порыве, который затуманивал рассудок как институциональных инвесторов, так и розничных трейдеров. Никто не знал, когда эта музыка прекратится.

Некоторые читатели помнят крах дотком-пузыря в 2001 году. В течение пяти лет неустанный бум в технологическом секторе поднимал рынки всё выше. Индекс Nasdaq стремительно взмывал от одного исторического максимума к другому в безумном порыве, который затуманивал рассудок как институциональных инвесторов, так и розничных трейдеров. Никто не знал, когда эта музыка прекратится.Крах доткомов

Но если бы инвесторы согласовали свои действия с развитием химической промышленности Германии, они могли бы избежать неизбежной катастрофы с формированием портфеля. К середине 2000 года объем производства химической продукции в Германии уже сократился на шесть процентов — плохой знак для реальной экономики, поскольку химическая промышленность является ранним отражением того, что происходит в основных отраслях промышленности: машиностроении, автомобилестроении, строительстве и производстве потребительских товаров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал