ТАТНЕФТЬ

Нефтяники в сентябре 2025г получили по демпферу ₽30,5 млрд, в августе - ₽80,4 млрд — Минфин

- 03 октября 2025, 12:07

- |

minfin.gov.ru/ru/document?id_4=122094-svedeniya_o_formirovanii_i_ispolzovanii_dopolnitelnykh_neftegazovykh_dokhodov_federalnogo_byudzheta_v_2018-2025_godakh

docs.yandex.ru/docs/view?url=ya-browser%3A%2F%2F4DT1uXEPRrJRXlUFoewruIB5a25LwIHgTEnbIyYxJAaZSWXJFxKFuc4yXGJEB12pwVHu1tf2mRM-CxnIyok0MlbZi9MPm8a3y9iZ9On2Q6n8WzcKXykuwwPiifTC7NCTQwwtGTMpg6-znAY2n4HZoQ%3D%3D%3Fsign%3DkWoXJlP2jnik3JVVEFQRYH6xEY0AmkTAuDHzJRoiQfo%3D&name=Oktyabr_2025.xlsx&nosw=1

- комментировать

- 325

- Комментарии ( 0 )

После введения запрета на экспорт дизеля для не производителей, власти намерены ограничить его поставки на внешние рынки и для производителей — Известия

- 03 октября 2025, 08:06

- |

30 сентября правительство продлило запрет на экспорт бензина до конца года. Еще одним постановлением был введен запрет на экспорт дизеля, а также судового топлива и прочих газойлей, в том числе приобретенных на биржевых торгах. При этом на поставки, осуществляемые непосредственными производителями указанных видов топлива, этот запрет не распространяется.

iz.ru/1965867/irina-kezik/goryuchij-spros-vlasti-sokratyat-ehksport-dizelya-dlya-proizvoditelej

Стремление экспортеров российской нефти перейти на большие объемы отгрузок для минимизации рисков повышает спрос на танкеры Suezmax дедвейтом 135 тыс — Ъ

- 03 октября 2025, 07:46

- |

В ЦЦИ повышенный спрос на Suezmax связывают с частичной переориентацией поставок в порты Азово-Черноморского бассейна (АЧБ) по системе «Транснефти».

По мнению аналитиков, участники рынка стремятся укрупнить объемы экспортных партий для минимизации рисков. Начиная с июля поставки из портов АЧБ выросли до четырех-пяти танкеров в неделю против трех в первой половине этого года.

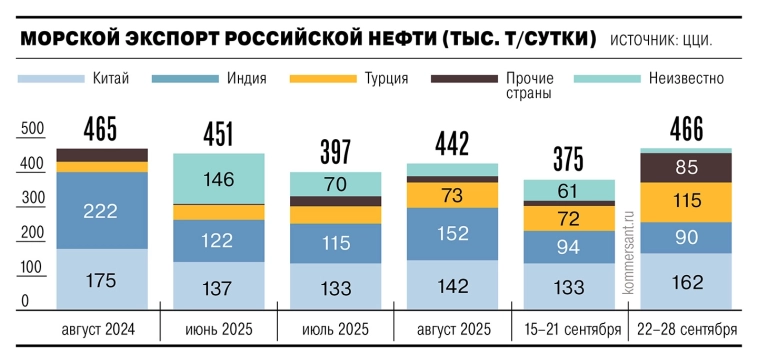

По данным ЦЦИ, поставки российской нефти из морских портов 22–28 сентября выросли на 24% к предыдущей неделе, до 466 тыс. тонн в сутки.

В объеме морского экспорта российской нефти в последнюю неделю сентября 35% пришлось на Китай, 25% — на Турцию, 19% — на Индию, 3% — на Сирию, согласно ЦЦИ.

( Читать дальше )

Татнефть: скрытая жемчужина для дохода.

- 02 октября 2025, 07:19

- |

Привилегированные или обыкновенные? Судьба двух акций «Татнефти» сложилась по-разному. Мои расчеты показывают: одни бумаги рынок, возможно, немного переоценил, а другие — недооценил. Разбираемся, как инвестору сделать точный выбор.

Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

Прежде чем приступить к чтению, ознакомьтесь с моим руководством по анализу компаний (часть 1, часть 2 и часть 3). Там я подробно рассказываю, как провожу анализ, аналогичный этому.

Чем занимается «Татнефть».

«Татнефть» — это больше чем добытчик нефти. Это вертикально интегрированная компания, которая контролирует весь процесс: от скважины до бензоколонки.

( Читать дальше )

G-7 близка к соглашению об усилении санкций против нефтяных доходов России — Bloomberg

- 01 октября 2025, 14:52

- |

Министры финансов стран «Большой семёрки» должны выступить в среду.

В текущем проекте говорится, что страны «Большой семерки» работают над рядом вариантов, которые включают новые меры в отношении ключевых секторов экономики, таких как энергетика, финансы и военная промышленность, а также меры воздействия на страны и организации, которые поддерживают военные усилия Москвы и помогают ей обходить существующие санкции.

«Мы согласились, что сейчас самое время усилить давление на российский нефтяной экспорт, являющийся основным источником дохода страны», — говорится в заявлении. Из него следует, что «Большая семёрка» могла бы ввести санкции против крупных российских нефтяных компаний, в том числе на её теневой флот, состоящий из нефтяных танкеров и торговли энергоносителями.

( Читать дальше )

Татнефть. Отчет за 1 пол 2025 по МСФО

- 01 октября 2025, 14:04

- |

Тикер: #TATN, #TATNP

Текущая цена: 619.1 (АО), 581.6 (АП)

Капитализация: 1.4 трлн.

Сектор: Нефтегаз

Сайт: www.tatneft.ru/aktsioneram-i-investoram

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E — 6.74

P\BV — 1.13

P\S — 0.73

ROE — 10.2%

ND\EBITDA — 0.02

EV\EBITDA — 3.64

Активы\Обязательства — 2.57

Что нравится:

✔️ снижение дебиторской задолженности на 21.6% п/п (215.5 -> 168.9 млрд);

Что не нравится:

✔️ выручка уменьшилась на 5.69% г/г (931.1 -> 878.1 млрд);

✔️ чистый финансовый расход -65 млн против финансового дохода 6.1 млрд в 1 пол 2024;

✔️ у компании появился хоть и небольшой, но чистый долг в размере 2.3 млрд, тогда как на конец 2024 он был отрицательным -117.7 млрд;

✔️ уменьшение свободного денежного потока на 29.7% г/г (118.7 -> 83.4)

✔️ чистая прибыль снизилась на 64.2% г/г (151.4 -> 54.2 млрд). Причины — снижение операционной рентабельности с 21.2 до 12.7%, чистый финансовый расход вместо дохода, а также значительный убыток по курсовым разницам (-23.2 млрд против -5.3 млрд в 1 полугодии 2024).

( Читать дальше )

Индекс Московской биржи. Снижение в краткосроке? Где дно фондового рынка РФ?

- 01 октября 2025, 12:51

- |

График актива с прогнозом и пояснением выкладываю в тг канале.

Мой телеграм канал: https://click.tgtrack.ru/64f1b70a71685e?tag=smart_lab

Ежедневно публикую свои сделки и торговые сигналы. Рассказываю какие акции покупать, какие фьючерсы брать в лонг и шорт. Делаю обзоры, прогнозы и анализ рынков, акций, валют, фьючерсов МОЕХ и ФОРЕКС.

Сентябрь 2024 года стал настоящим испытанием для инвесторов на российском фондовом рынке. После повышения ключевой ставки ЦБ 12 сентября, мы наблюдаем повсеместное снижение цен на акции. В краткосрочной перспективе (до середины-конца октября) я ожидаю продолжения падения Индекса МосБиржи к отметкам 2621, 2461 и даже 2372. Ключевым уровнем, определяющим дальнейшую динамику, станет 2621 пункт.

Но что ждет нас в 2025 году? Сможет ли рынок восстановиться, или нисходящий тренд продолжит доминировать? Попробуем разобраться, рассмотрев как технические, так и фундаментальные и политические факторы, которые, на мой взгляд, могут оказать существенное влияние на российский фондовый рынок в следующем году.

( Читать дальше )

Правительство продлило временный запрет на экспорт бензина по 31 декабря 2025 года. Он касается всех экспортеров, включая непосредственных производителей

- 30 сентября 2025, 16:17

- |

Правительство продлило временный запрет на экспорт бензина по 31 декабря 2025 года. Он касается всех экспортеров, включая непосредственных производителей.

Также вводится запрет на экспорт дизеля, судового топлива и прочих газойлей. Ограничение будет действовать до 31 декабря 2025 года включительно, при этом оно не распространяется на непосредственных производителей указанных видов топлива.

t.me/gov_korotko

t.me/government_rus/24420

📰"Татнефть" им. В.Д.Шашина Решения совета директоров

- 29 сентября 2025, 11:17

- |

2.1. Сведения о кворуме заседания совета директоров (наблюдательного совета) эмитента и результатах голосования по вопросам о принятии решений: в заседании Совета директоров участвовали 14 членов Совета директоров из 15. Кворум заседания имеется....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал