Ставки

Ставки в спорте на ноунеймов

- 03 июня 2019, 21:35

- |

Подумал, что ставки на ноунеймов может быть хорошей стратегией.

С одной стороны, там коэффициэнты хорошие.

Но есть еще несколько причин.

Во-первых, банальное мошенничество. Если вышел ноунейм, значит велика вероятность что кто-то хочет заработать.

Во-вторых, чемпионы часто, и даже чаще всего, переоцениваются, и я даже думаю, что их специально тянут, возможно даже по политическим причинам.

Про Джошуа речи нет, это чуть ли не Кличко 2.0.

Я не смотрел его бои раньше, но по бою с руисом он выглядит совершенно убого. Нет ни хрена, он не талантливый боксер. Нет скорости, техника примитивна, удара тоже похоже нет. Хочется спросить организаторов, а как вообще получилось, что этот человек может быть чемпионом в принципе, если он тупо плохой боксер? Сейчас смотрю его бой с Поветкиным, тоже ничего не вижу выдающегося. Поветкин вообще неплохой боксер, но у меня такое ощущение, что он боится побеждать, и строит бой так, чтобы не побеждать. Делает все для этого. Мало работает серийно, много выбрасывает акцентированных сильных ударов, но много мажет из-за суеты, что его выматывает. Не выцеливает, не выходит на хороший удар. Зачем то сбросил вес, это ему тоже мешает хорошо бить. Это все вдвойне странно учитывая его опыт именно с такими соперниками, будто бы выводов не сделал, все тоже самое, те же ошибки.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

До начала новой волны финансового кризиса вероятно остается меньше полугода

- 30 мая 2019, 00:10

- |

На ZeroHedge опубликовали интересный обзор от Morgan Stanley о текущем состоянии денежного и фондового рынков в США. Я хочу остановиться на ключевых моментах, которые отражают всю суть надвигающегося на нас шторма.

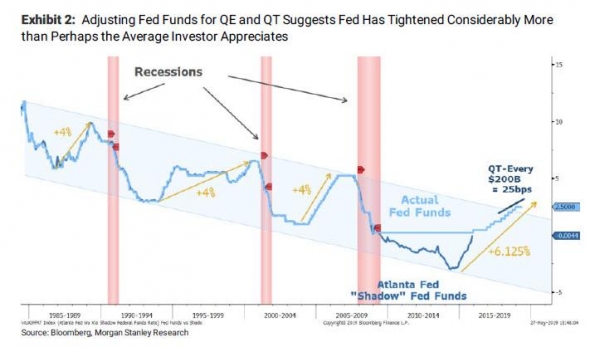

Ужесточение денежно-кредитной политики ФРС может оказаться сильнее, чем это показывают официальные данные

Аналитики Morgan Stanley взяли обзор от Федерального резервного банка Атланты, в котором ФРС официально оценивает сокращение баланса на $200 млрд в рамках QT, как эквивалент однократного повышения ставки фондирования на 25 б.п. На основе этих данных была оценена «теневая» (а по факту реальная) ставка фондирования ФРС за последнее десятилетие, результат на графике ниже:

(Динамика ставки ФРС (голубая линия) и «теневой» ставки ФРС (синяя линия))

Если проведенные расчеты верны (а они выглядят достаточно правдоподобно), то монетарное ужесточение в этом цикле является сильнейшим за последних три десятилетия (6% против 4%). При этом мы уже вышли за верхнюю границу нисходящего канала, ограничивавшую предыдущие циклы повышения ставок. Общий тренд монетарной политики Федрезерва остается неизменным и неумолимо ведет нас в область отрицательных процентных ставок (кстати, МВФ уже начинает к ним готовиться).

( Читать дальше )

Очередное QE от ФРС приближается

- 25 мая 2019, 19:00

- |

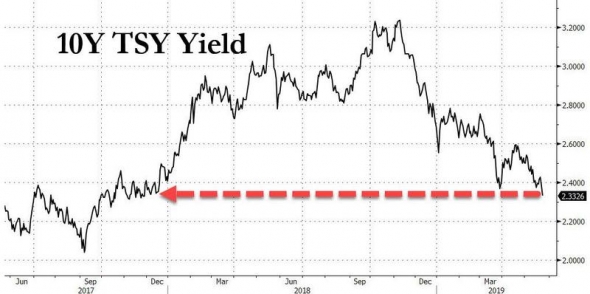

На фоне эскалации торговой войны США с Китаем и ухудшения прогнозов по мировой экономике на денежном рынке США произошло знаменательное событие — доходность 10-летних трежерис упала ниже ставки ФРС (2,38% на текущий момент) и составила рекордные 2,3238% годовых:

(Доходности 3-летних (синяя линия), 5-летних (красная линия) и 10-летних (золотая линия) гособлигаций США и динамика ставки ФРС (выделена зеленым))

Статистика за последние семь бизнес-циклов говорит нам о том, что после этого экономика США погружалась в рецессию со средней продолжительностью в 15 месяцев. При этом бычье ралли на рынке 10-леток началось еще осенью прошлого года и развивалось практически безоткатно:

( Читать дальше )

Нефть. Что дальше?

- 25 мая 2019, 15:29

- |

Нефтяные котировки на текущей недели снизились. Многие западные и отечественные аналитики пытаются объяснить это, но получается плохо.

Более оперативная информация в моем телеграмм-канале https://t.me/khtrader

Что удивительно, но западные трейдеры сосредоточены на положении форвардной кривой по брент. Мол рынок ожидает дефицит в будущем, и причин для этого не мало, с учетом того, что начинается высокий сезон:

1) Проблемы с «Дружбой» продолжаются и РФ в мае сократила добычу почти на 1 мб\д;

2) Выбытие иранской нефти;

3) Ремонтные работы в северном море;

4) Ливия, там продолжаются бои;

5) Добыча и экспорт в Венесуэле неуклонно падают;

6) Экспорт из Мексики в мае -11%.

Короче говоря есть над чем подумать. Но разве ожидания рынка когда-нибудь сбывались, когда дело идет об оценках, так сразу же запускается иррациональное (субъективное), а это сразу искажает оценку будущих событий.

На мой взгляд:

1)Несмотря на выбытие 5,4 мб\д с начал года, запасы продолжают расти в странах ОЭСР, что констатирует Фалих и братва в арафатках (почему еще Новак не в арафатке, я бы давно уже тусил в ней). Это результат томрожение делового цикла и в пятницу предварительные данные по PMI в США вышли росто ужасные, мы подошли впритык к отметке 50, а это точка рецессии.

( Читать дальше )

Сильный NFP больше не впечатляет ФРС?

- 22 мая 2019, 15:12

- |

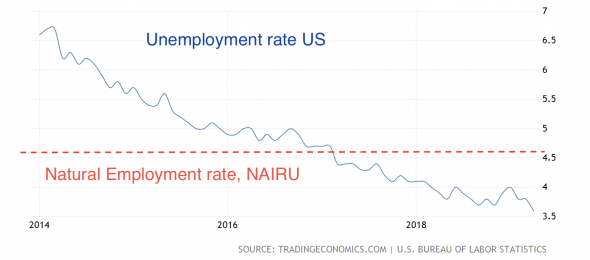

Безработица в США более чем два года пребывая ниже краткосрочного естественного уровня (NAIRU) не вызывает должного давления в ценах, которое позволило бы убедиться ФРС в правильности своих моделей. Как результат, ФРС сначала объявил паузу «неопределенной длительности» несмотря на благоприятные сигналы в экономике, теперь же дискуссии фокусируются на новых экспериментах в политике. В долгосрочной перспективе одним из таких могла стать «привязка ставок», о которой я писал ранее, однако говоря о немедленных нуждах ведется поиск нового оптимального соотношения инфляции & безработицы. Другими словами, разговоры о том, что текущий рекорд безработицы вызовет инфляцию, но позже, становятся неактуальными, т. к. очевидно, что заждались.

В политике ФРС может произойти «тектонический сдвиг», а именно страхи из прошлого о неконтролируемой инфляции уходят на задний план, замещаясь представлением, что кредитные условия можно смягчать даже когда инфляция у цели либо немного превосходит ее. Это означает что пресловутый сильный

( Читать дальше )

Индекс S&P500 оторвался от макроэкономической реальности.

- 10 мая 2019, 14:38

- |

В преддверии данных по инфляции в США, которые выйдут сегодня, сел разобраться, что же нам сулит будущее если его оценить через макроэкономическую и финансовую призму. Результаты немного удивили.

Более оперативная информация у меня в канале телеграмм https://t.me/khtrader нас там все больше и больше

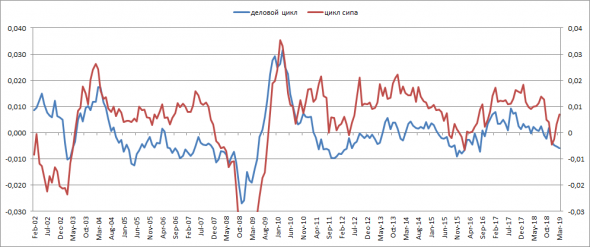

Итак, основная картинка иллюстрирует отрыв индекса S&P500 от макроэкономической реальности.

На картинке: красная линия среднегодовые темпы динамики индекса S&P500, синяя — тоже самое по деловому циклу (смесь темпов инфляции, индексов PMI и прочих данных).

Как видим, сипа растет, в то время как деловой цикл снижается, и потихоньку подходит к уровням 2016 года. Если бы не крепкий рынок труда, то с учетом роста инфляции можно было констатировать стагфляцию в экономике США, а лечится это как бронхит, долго и нудно.

Последний раз такая дивергенция наблюдалась в 2011 году, тогда рост рынка был стимулирован монетарной политикой QE от ФРС, сейчас же это происходит через фискальную политику QE (снижение налоговых ставок), что приводит к бай-бэкам, вместо вложений в капитальный инвестиции.

( Читать дальше )

Нефть. Свежий прогноз.

- 20 апреля 2019, 11:49

- |

Нефтяной рынок притормозил с темпами роста, Брент хоть и обновил максимум, но закрыл неделю ниже, при этом Лайт так и не смог поставить новый хай года.

Собственно, мои оценки уже давно медвежьи, но я напоминаю о том, что рынок сейчас иррациональный, чего стоят предварительные данные по темпам делового цикла в США и ЕС, они хуже ожиданий, при этом нефть аж никак не хочет падать. Сказываются слухи вокруг Иран+Ливия+Венесуэла.

По Венесуэле. Гаудо собирается провести попытку свержения Мадуро 1-го мая через новые митинги. Трамп позвонил Хафтару (бунтарь из Ливии) в понедельник и поблагодарил за борьбу с терроризмом, что-то здесь явно завязывается, скорее всего для введения более жестких санкций против Ирана нужна нефть. По Ирану пока не ясно, но экспорт сокращают.

Итак, что произошло внутри недели:

https://t.me/khtrader/1020 — здесь сводка экватора недели, которую я еженедельно публикую в своем телеграмм-канале.

( Читать дальше )

СиБрент: Размышления о Кэрритрейдерах и не только...

- 25 марта 2019, 12:29

- |

Для начала давайте взглянем на вроде очевидную картинку:

Разница между Томом и ближним фьючем 788 пунктов на 86 дней или 5.19% годовых

Это премия кэрритрейдеров (принимая во внимание, что последнее время ставки по офз близки к ключевой ЦБ)

5.2% в год тому, кто верит, что в укрепление рубля и по сути инвестирует валюту в российскую финансовую систему.

Для глубоко верующих можно ещё и фьючесный рычаг на полную задействовать (1:15)

И вложив в ГО от 4.4 тыс руб, за 3 месяца заработать 788 руб

Почему же наши дорогие россияне не используют модный инструмент забугорные хеджфондеров для повышения, такс сказать, личного благосостояния ??

Многие брокера даже позволяют фьючами на ИИС торговать, вот вам и налоговый вычет и мегапрофит ) ) )

Что не так в моих гипотезах?

Вроде бы одна и та же Инвестиционная стратегия, только для нерезов это манна небесная https://www.finanz.ru/novosti/obligatsii/gosobligacii-rf-rezko-podorozhali-na-volne-carry-trade-1028036436

( Читать дальше )

Тревожные сигналы для мировой экономики

- 23 марта 2019, 10:19

- |

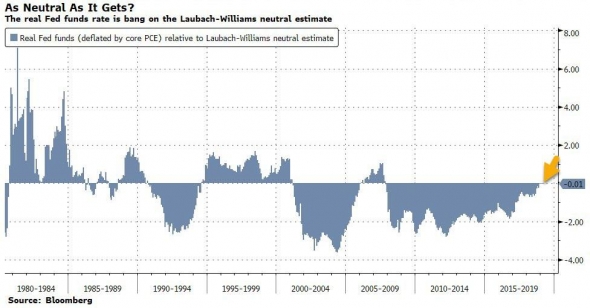

Значительное смягчение монетарной политики, озвученное ФРС в прошедшую среду (отказ от повышения ставок в этом году и сворачивание программы сокращения баланса в сентябре), имеет под собой достаточно веские основания. Так, разница между реальной ставкой денежного рынка (ставка ФРС за вычетом индекса инфляции core PCE) и оценкой реальной нейтральной ставки (т.е. отвечающей текущему экономическому состоянию США) на основе модели Laubach-Williams’а показывает их полное совпадение:

(Разница между реальной ставкой денежного рынка в США и оценкой реальной нейтрльной ставки на основе модели Laubach-Williams’а)

Таким образом, дальнейшее повышение ставки уже не выглядит обоснованным. При этом спред между 10-летними и 3-месячными трежерис ушел в отрицательную зону

( Читать дальше )

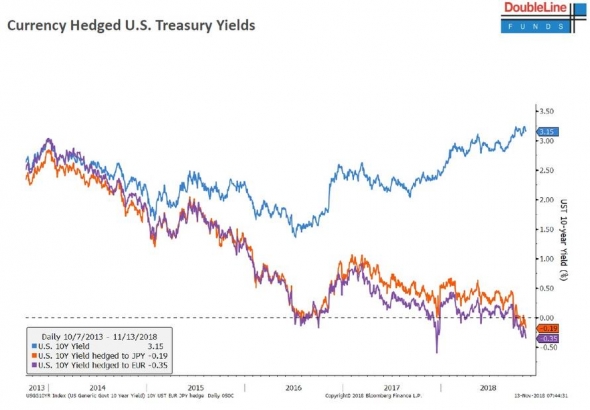

Тенденции на рынке трежерис — США идет по пути Японии

- 27 февраля 2019, 20:13

- |

Небольшой разбор материала выложенного на ZeroHedge по американским трежерис. Просматривается явная тенденция на замещение внешних держателей государственных долговых обязательств на внутренних участников рынка. Во-первых, этому способствует растущая стоимость хеджирования таких вложений для иностранных инвесторов из-за растущей ставки овернайт. Это хорошо видно из диаграммы ниже, синяя линия — доходность трежерис для внутренних держателей, оранжевая — для японцев и фиолетовая — европейцев.

(Доходность гос. облигаций США для внутренних инвесторов (синяя линия), японцев (оранжевая линия) и европейцев (фиолетовая линия))

Процентный доход иностранных инвесторов от владения американскими гос. облигациями неуклонно снижался все последние годы. Это привело к падению доли иностранцев (синяя линия) на рынке государственного долга и пропорциональному росту числа внутренних держателей (оранжевая линия):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал