Ставки

Управление миром через соц.сети

- 22 августа 2019, 06:52

- |

«Единственная наша проблема — это Джей Пауэлл и ФРС.

Он как гольфист, который не может загнать мяч в лунку. США ждет существенный рост, если он сделает верный шаг — снизит ставку, однако рассчитывать на него не стоит! Пока он все делает неверно и толкает нас вниз», — указал Трамп.

Президент неоднократно ругает американский Центробанк за «нерешительность» в снижении ставок.

Видимо Дональд уже выбрал «козла отпущения» и не остановится не перед чем, лишь бы выиграть президентскую гонку в 2020 году.

- комментировать

- ★1

- Комментарии ( 5 )

ZEW предупреждает о новом риске в прогнозах – валютной войне

- 13 августа 2019, 12:33

- |

Начало недели выдалось вполне спокойным в плане выхода экономических отчетов, поэтому торговля сосредотачивалась на калибровке шансов осеннего раунда тарифов, последующего смягчения кредитных условий ФРС. Из событий с немедленным развитием, которые чреваты усилением геополитической нестабильности можно выделить протесты в Гонконге и репетиции властей по подавлению мятежа.

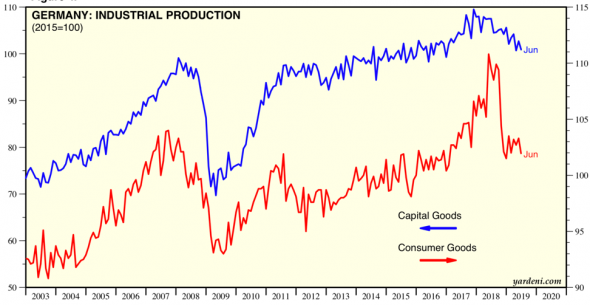

Начиная со вторника в фокус вновь попадает на экономические данные, главным образом на потребительскую инфляцию в США и ВВП Еврозоны в среду за второй квартал. В данных будет прежде всего интересовать немецкий выпуск, так как кризисные явления в производственной динамике стран в авангарде блока являются наверно одним из основных факторов риска для ЕЦБ, влияющих на краткосрочную политику.

Последний шок в промышленном выпуске потребительских товаров в Германии сопоставим с масштабами падения во время последнего кризиса в 2008 году:

( Читать дальше )

Валютные войны. Часть вторая. Монетарная политика.

- 08 августа 2019, 11:25

- |

Это вторая часть исследования по мировой торговле. В которой мы затронем положение ведущих ЦБ и перспективы валютных войн.

Первым делом приглашаю всех в свой канал телеграмм, поскольку я в основном торгую нефть, там Вы найдете много по данному рынку https://t.me/khtrader также публикую результаты исследований по валютному рынку и макроэкономике

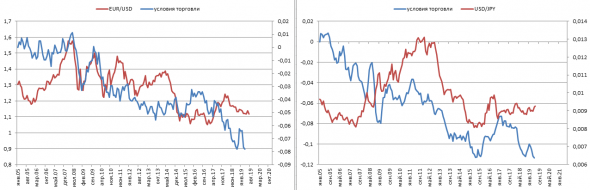

Итак, в анализе условий торговли мы остановились на картинке связи между валютой и условиями торговли на примере доллара. Следующая картинка еще один пример данной связи, это евро и йена

Корреляция не совершенная, т.к. современная торговля уже давно перевалила на поля финансовых рынков. Оборот которых в разы выше, чем обороты международной торговли.

Итак, мы потихоньку подошли к вопросу об условиях стран на момент начала валютной войны, кто-где находится.

Основные инструменты стабильной девальвации валюты выступают инструменты монетарной политики центрального банка, т.е. снижение ставок, расширение денежной массы, еще есть валютные интервенции, но они больше эффективны на краткосрочных временных горизонтах.

( Читать дальше )

Вчерашний "Риск-офф", правда или ложь?

- 02 августа 2019, 10:44

- |

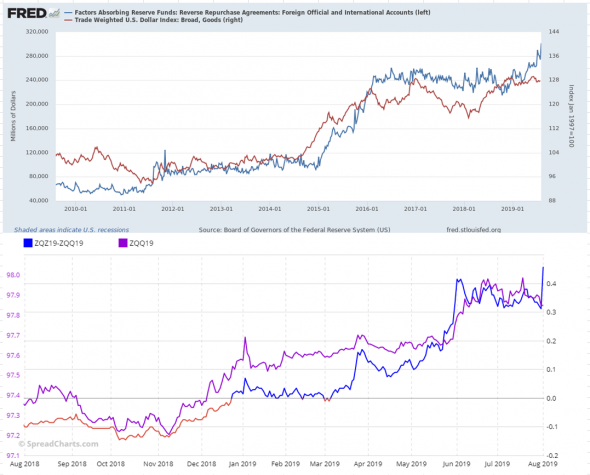

Пара картинок по ситуации с денежным рынком и вчерашним «риск-оффом» из-за Трампо-трикстера.

На верхней картинке синяя линия отображает вложения иностранных институциональное в рамках сделок РЕПО (т.е. с обратной сделкой в оговоренное время) в коммерческие банки и взаимные фонды денежного рынка. Если грубо, то это иностранная валюта в составе денежной базы.

Красная на картинке это индекс доллара (товарно-взвешенный). Логично, что синяя отображает спрос на доллары со стороны портфельных инвесторов на финансовые активы США. Это и видно по синхронному движению показателей. Иностранные инвесторы продолжают изымать долларовую ликвидность из денежного рынка США. И действия ФРС, пока не начнет расти денежная база, никак не ослабят доллар.

К спросу на доллар со стороны иностранных институциональное, также спрос на доллар оказывает Госдеп, казначейский счет продолжает сокращаться, и в планах сократиться еще. Те 15 млрд. долларов которые освободятся на рынке в связи со сворачиванием программы сокращения баланса ФРС выглядят ничтожными, даже если скорректировать их на скорость обращения денег (1,4) и с учетом майских 15 млрд. долларов, которые уже реинвестируются, то получим всего-то 42 млрд. Без наращивания базы через печатный станок покрыть спрос на доллары будет невозможным. При том, что внутренний спрос на деньги также остается высок: крепкий рынок труда=рост доходов=рост расходов. Пока действия ФРС направленны на рост инфляции для улучшения условий торговли и запуска делового цикла, вместе с фискальными стимулами это должно помочь, но пока это нельзя назвать смягчением ДКП, а только первым шагом на встречу запуска расширения предложения денег.

( Читать дальше )

Обзор РТС после ФРС

- 01 августа 2019, 11:16

- |

Старт 12 августа.

Два словечка по фунтику. GBP/USD

- 29 июля 2019, 18:43

- |

Решил поковырять «что там с фунтом» и наткнулся на пару любопытных картинок.

В своем телеграмме выкладываю более оперативные данные по рынкам, подписывайтесь, нас уже рать https://t.me/khtrader

Два слова в качестве ремарки: конечно, Б.Джонсон (он же Борис бритва, он же Борис хер попадешь) начал в своем стиле махать угрозами о выходе без договора из состава ЕС. На самом деле молодец, ибо нехер лезть в чужой карман, 20 ярдов захотели, халявщики. это решение достаточно популистское, т.к. его можно подать под соусом распределения денег налогоплательщиков внутри страны, чем перекрываются убытки Британского бизнеса.

Ну да ладно, нам спекулянтам эти все вещи до лампочки, и пусть чиновники бороздят себе космические просторы.

Так вот, в сегодняшних реалиях движение капиталов в мире намного превышает движение товаров, поэтому главным вопросом в определении экзогенных факторов спроса на национальную валюту выступают процентные ставки. Видите ли, международная финансовая система устроена прагматично, где больше платят за капитал, туда финансисты и банкиры направляют деньги, которые им заносят домохозяйства и бизнес.

( Читать дальше )

Выступление Уильямса: провал в коммуникации или намеренный ход?

- 19 июля 2019, 14:07

- |

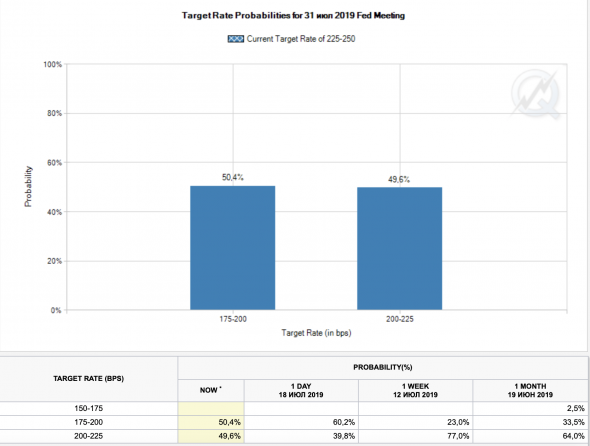

После того как с июльским смягчением политики ФРС стало все понятно, рыночные ожидания могли развиваться только в сторону наиболее медвежьего исхода (50 б.п.) и Уильямс предоставил этому отличную возможность следующим «универсальным рецептом» борьбы с рецессией:

Во-первых, необходимо принимать оперативные действия в случае развития неблагоприятной конъюнктуры.

Во-вторых, ставки должны оставаться дольше на низком уровне.

В-третьих, стратегии монетарной политики необходимо подстраивать в контексте низкой реальной краткосрочной ставки (r-star) и приближения нулевой нижний границы (не совсем понятно, что Уильямс имел в виду под подстройкой).

Первых двух высказываний уже было достаточно чтобы сменить консенсус на снижение ставки на 50 б.п…

Однако позже представитель ФРС выпустил заявление а-ля «Уильямс пошутил» так как скачок рыночных ожиданий преждевременно ограничивал пространство для маневра. До заседания еще две недели, с учетом входящих данных, непредсказуемого Трампа, решения ЕЦБ и других событий, в конечном итоге оправданно может быть снижение лишь на 25 б.п., что разочарует рынок и вызовет волатильность. Это совершенно ненужные издержки политики для ФРС и Уильямс в этом плане позволил себе непозволительную откровенность и однозначность в высказываниях.

( Читать дальше )

Новая нормальность или Извращение?

- 17 июля 2019, 23:23

- |

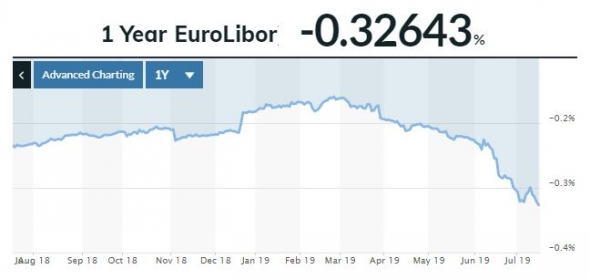

Годовой Libor в евро продолжает обновлять исторические минимумы и сейчас уже равен минус 0.32% (ранее про этот процесс уже писал в телеграм канале https://tele.click/MarketDumki/1171). Судя по динамике ставок на глобальном межбанковском рынке, ЕЦБ 25 июля объявит о планах понизить ставку. А может и сразу ее понизит. Сейчас ставка равна минус 0.4%. И вот именно из-за того, что она такая «высокая», плохо растет европейская экономика. Абсурд полный! Но такие времена сейчас. Часто это время называют New Normal. По мне так, это не новая нормальность, а просто извращение какое-то. Думаю, что и монетарные власти это тоже понимают. Но деваться им просто некуда. Чрезмерная долговая нагрузка в экономике просто не оставляет регуляторам иного выбора.

На что смотреть при снижении ставки?

- 10 июля 2019, 12:32

- |

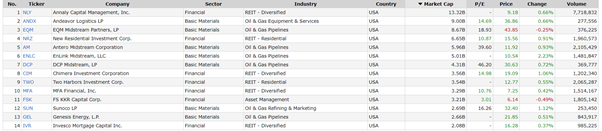

Американские индексы на высоте, новые максимумы уже установлены. Большинство акций находятся далеко от своих локальных минимумов и покупать их на среднесрок рискованно. Участники рынка ожидают снижения ставки в этом году и под эти ожидания выстраивают свои позиции. Пока что показатели американской экономики не настолько хороши, чтобы развеять ожидания. На какие активы стоит смотреть уже сейчас в ожидании снижения ставки?

Если ставку понизят, то доходность американских облигаций станет менее привлекательной и тогда инвесторы, которые ищут стабильный доход, начнут смотреть на дивидендные акции. Поэтому, стоит уже сейчас проанализировать недооцененные дивидендные акции.

Будем использовать общедоступный скринер на finviz, сортируем по капитализации, объему торгов и по дивидендной доходности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал