Блог им. VladProDengi

Акции Ренессанс-Страхования в последние дни чувствуют себя лучше рынка. Почему?

- 03 мая 2024, 01:44

- |

После отчета за 2023 год акции компании скорректировались с 107 руб. до 99 руб. за штуку. И вот через полтора месяца они были даже выше 110 руб., сейчас торгуются по 108 руб. за штуку.

С фундаментальной точки зрения — все идет по плану.

1️⃣ Сегодня совет директоров принял решение по дивидендам по итогам 2023 года. После отчета за 2023 год в марте компания объявила, что намерена выплатить 2,3 руб. дивидендами за вторую половину года. Это 2,15% доходность. Без сюрпризов, доходность подтверждена.

2️⃣Компания выпустила отчет по РСБУ за 1 квартал 2024 года.

Чистая прибыль за 1 кв. по РСБУ = 1,395 млрд руб. (против 1,385 млрд руб. в 2023 году)

Этот отчет показателен лишь наполовину – потому что отражает сегмент Non-life страхования (ДМС, авто, прочие виды страхования). Еще есть Life-страхование (инвестиционное и накопительное страхование жизни) + на бизнесе с life-страхованием завязаны ключевые инвестиционные доходы портфеля.

При этом – мы видим, что один сегмент бизнеса сгенерировал хорошую прибыль.

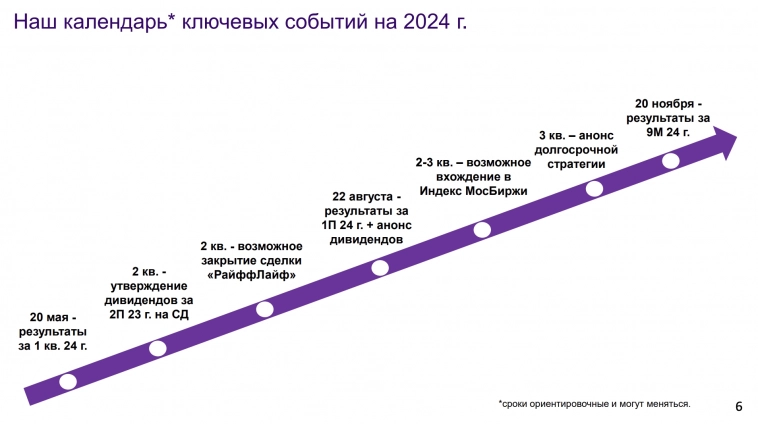

3️⃣Менеджеры Ренессанс-Страхования выступали на конференции Profit и представили бизнес-апдейт с ближайшими корпоративными событиями:

• 20 мая – результаты по МСФО за 1 кв. 2024 года

• 2 кв. – закрытие сделки по покупки «РайффЛайф» (это +20 млрд руб. в инвест портфель)

• 2-3 кв. – потенциальное вхождение в индекс Мосбиржи

• 22 августа – результаты за 1 п. 2024 + анонс полугодовых дивидендов

Есть драйверы для закрытия недооценки.

💸 Дивиденды за 2024 год

При потенциальной прибыли в 10,3 млрд руб. в 2024 году, дивиденды составят 9,21 руб. на 1 акцию (доходность 8,6% от растущей компании это хорошо). И прибыль может быть выше.

👀 Справедливая цена

При потенциальной прибыли в 10,3 млрд руб. (такая была в 2023 году) справедливая цена акций составляет 130 руб. за штуку (по P/E = 7), менеджмент намерен увеличить прибыль в 2024 году, результаты 1-го квартала по РСБУ это подтверждают.

Ренессанс – одна из компаний, наряду с Мосбиржей, которая выигрывает от продолжительного сохранения высокой ключевой ставки.

Напомню, что у Ренессанс-Страхования есть инвестиционный портфель в размере 182 млрд руб. на конец 2023 года (в нем 60% облигаций – 46% корпоративных, 14% ОФЗ и муниципальных, 25% — депозиты, еще 9% акции).

Моя гипотеза – высокая ставка увеличит доходы от облигационного портфеля, прибыль вырастет (единственный вопрос – какое кол-во дальних ОФЗ у компании в портфеле, потому что по ним будет отрицательная переоценка).

Мой большой обзор Ренессанс-Страхования читайте вот тут: t.me/Vlad_pro_dengi/812

P.S. Пока делал для вас пост про Ренессанс Страхование — отчитался Газпром. Если коротко — компания отработала год в ноль (тот итоговый убыток в 583 млрд руб., что мы видим, искажен курсовыми разницами на 600 + млрд руб.). Обновлю модель по Газпрому и сделаю для вас обзор в канале, расскажу – ждать ли дивидендов. Подпишитесь, чтобы не пропустить! 👍

теги блога Влад | Про деньги

- Headhunter

- IMOEX

- IPO

- IPO 2024

- Ozon

- Positive Technologies

- Whoosh

- X5

- X5 Retail Group

- акции

- Акции РФ

- Алроса

- анализ

- анализ акции

- аналитика

- Аренадата

- банк

- Банк Санкт-Петербург

- банки

- башнефть

- БСП

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- дивиденды

- Европлан

- золото

- инарктика

- инвестиции

- Индекс МБ

- Интер РАО

- интеррао

- инфляция

- инфляция в России

- итоги месяца

- Ключевая ставка ЦБ РФ

- коррекция

- лента

- Лукойл

- Магнит

- ММК

- МосБиржа

- Московская Биржа

- мтс

- Нефть

- НЛМК

- Новатэк

- Норникель

- обзор акций

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- позитив

- полюс

- полюс золото

- портфель

- портфель инвестора

- прибыль

- прогноз по акциям

- Ренессанс Страхование

- рецензия на книгу

- Ритейл

- Роснефть

- Россия

- Ростелеком

- Русская аквакультура

- рынки

- рынок

- сбер

- Сбербанк

- Северсталь

- Сегежа

- совкомбанк

- ставка

- сталь

- стратегия

- сургут

- сургутнефтегаз

- т-технологии

- татнефть

- Тинькофф

- тинькофф банк

- Транснефть

- Транснефть преф

- трейдинг

- фундаментал

- фундаментальный анализ

- фьючерс mix

- Хедхантер

- ЦБ

- ЦБ РФ

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Моя методика инвестирования: t.me/Vlad_pro_dengi/864

Моя авторская стратегия автоследования (на 7 пп. опережает индекс полной доходности Мосбиржи через 2 месяца после запуска), присоединяйтесь: t.me/Vlad_pro_dengi/917

У меня 19 идей на нашем рынке. По каждой ссылке большой обзор компании — обзор финансовых результатов, справедливая оценка по будущей прибыли, прогноз дивидендов. Присоединяйтесь к моему каналу, каждого из вас буду рад видеть.

Идеи первого уровня:

1) Транснефть: t.me/Vlad_pro_dengi/830

2) Магнит: t.me/Vlad_pro_dengi/887

3) Сбер: t.me/Vlad_pro_dengi/875

4) Роснефть: t.me/Vlad_pro_dengi/774

5) Лукойл: t.me/Vlad_pro_dengi/817

6) Ростелеком: t.me/Vlad_pro_dengi/788

7) X5: t.me/Vlad_pro_dengi/899

8) Лента: t.me/Vlad_pro_dengi/906

9) Полюс: t.me/Vlad_pro_dengi/883

10) Ренессанс-Страхование: t.me/Vlad_pro_dengi/812

11) Нижнекамскнефтехим: t.me/Vlad_pro_dengi/891

12) Самолет: t.me/Vlad_pro_dengi/910

Идеи второго уровня:

1) Интер РАО: t.me/Vlad_pro_dengi/741

2) ВТБ: t.me/Vlad_pro_dengi/775

3) Алроса: t.me/Vlad_pro_dengi/793

4) Инарктика: t.me/Vlad_pro_dengi/714

5) Юнипро: t.me/Vlad_pro_dengi/782

6) Мосбиржа: t.me/Vlad_pro_dengi/789

7) ЮГК: t.me/Vlad_pro_dengi/902

Спасибо, что читаете! И желаю вам успехов!