SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Самолет Девелопмент

Камера вместо кнута: "Самолёт" смог вдвое увеличить производительность рабочих, установив за ними слежку

- 13 октября 2023, 16:32

- |

Группа «Самолёт» смогла почти в два раза увеличить производительность труда рабочих на своих объектах. Как выяснилось (абсолютно внезапно), если за человеком постоянно приглядывать, он начинать трудиться с куда большей отдачей. Взрывы над башнями Кремля в мае этого года едва не похоронили новацию компании, но это же строители. Они и таких условиях сумели перестроиться.

В первом октябрьском номере журнала «Эксперт» в статье «Стройке не хватает рабочих» прошла информация, которая не могла не заинтересовать. Управляющий партнёр бизнес-юнита «Самолёт Москва» Андрей Иваненко рассказал о том, что строительной компании удалось в два раза увеличить производительность труда простого рабочего.

— В Китае один рабочий в месяц в среднем даёт продукции на 600-610 тысяч рублей, в США — на 560 тысяч, -отметил Андрей Иваненко. — В начале 2021 года мы в первый раз замерили производительность труда у нас, и она оказалась всего 250 тысяч. За два года мы смогли увеличить её вдвое — до 500 тысяч на человека.

( Читать дальше )

- комментировать

- 4.7К | ★2

- Комментарии ( 12 )

Девелопер Самолет продолжает активно увеличивать объемы продаж - Атон

- 22 сентября 2023, 10:58

- |

Условия выдачи ипотечных кредитов ужесточаются, но не в субсидируемых кредитах

После повышения ключевой ставки ЦБ госбанки подняли ставки по ипотеке на 50 бп до 14%+. При этом субсидируемые государством ставки пока остаются без изменений. Льготная ставка составляет по-прежнему 8%, а по семейной ипотеке — 6%. Они сохранятся до лета 2024 г. Затем, по планам правительства, они будут скорее всего продлены в какой-то обновленной форме, потому что именно на субсидируемую ипотеку приходится существенная часть сделок в секторе недвижимости, и без нее спрос на недвижимость резко снизится, что будет иметь негативное влияние на экономику. Вместе тем, минимальный взнос по льготной ипотеке повышен до 20% с 15%.

После повышения ключевой ставки ЦБ госбанки подняли ставки по ипотеке на 50 бп до 14%+. При этом субсидируемые государством ставки пока остаются без изменений. Льготная ставка составляет по-прежнему 8%, а по семейной ипотеке — 6%. Они сохранятся до лета 2024 г. Затем, по планам правительства, они будут скорее всего продлены в какой-то обновленной форме, потому что именно на субсидируемую ипотеку приходится существенная часть сделок в секторе недвижимости, и без нее спрос на недвижимость резко снизится, что будет иметь негативное влияние на экономику. Вместе тем, минимальный взнос по льготной ипотеке повышен до 20% с 15%.

Спрос на ипотечные кредиты с начала года пока только растет, однако в 4К23 мы ждем начала ослабления спроса. Новости вокруг ужесточения условий ипотеки создают негативный внешний фон для девелоперов, однако пока действует льготная ипотека существенных проблем для них мы не видим. Снижение спроса на ипотеку, может привести к умеренному снижению объемов продаж девелоперов в 2024 г., однако мы не думаем, что это приведет к снижению цен. Единственной растущей компанией среди публичных девелоперов остается «Самолет», который продолжает активно увеличивать объемы продаж.Атон

Реализация программы выкупа акций на 31% - нейтральная новость для котировок Самолета - СберИнвестиции

- 11 сентября 2023, 21:00

- |

Группа «Самолет» объявила, что ее подразделение ООО «Самолет-Резерв» приобрело 852 397 акций компании по программе выкупа, потратив 3,125 млрд руб. из запланированных 10 млрд руб. На 6 сентября на балансе Группы «Самолет» находилось 1,825 млн собственных акций (2,96% уставного капитала).

Из объявления следует, что компания пока реализовала программу выкупа акций на 31% и приобрела 1,38% уставного капитала. Средняя цена покупки, по нашей оценке, составила 3 666 руб. за акцию, примерно на 7% ниже цены закрытия в прошлую пятницу.

Интересно, что по состоянию на 30 июня на балансе компании было 1,932 млн собственных акций (3,14% уставного капитала), то есть с 30 июня по 6 сентября она сократила число принадлежащих ей акций на 107 тыс. (в чистом выражении). Поскольку, по данным Самолета, акции в рамках программы выкупа приобретались после 30 июня, получается, что за неполный третий квартал 2023 года компания выкупила на рынке меньше акций, чем продала среди неопределенного круга инвесторов.

( Читать дальше )

Из объявления следует, что компания пока реализовала программу выкупа акций на 31% и приобрела 1,38% уставного капитала. Средняя цена покупки, по нашей оценке, составила 3 666 руб. за акцию, примерно на 7% ниже цены закрытия в прошлую пятницу.

Интересно, что по состоянию на 30 июня на балансе компании было 1,932 млн собственных акций (3,14% уставного капитала), то есть с 30 июня по 6 сентября она сократила число принадлежащих ей акций на 107 тыс. (в чистом выражении). Поскольку, по данным Самолета, акции в рамках программы выкупа приобретались после 30 июня, получается, что за неполный третий квартал 2023 года компания выкупила на рынке меньше акций, чем продала среди неопределенного круга инвесторов.

( Читать дальше )

Продажи квартир в августе резко выросли - СберИнвестиции

- 11 сентября 2023, 18:53

- |

Продажи квартир и апартаментов в августе составили 853,4 тыс. кв. м, при этом 555,4 тыс. кв. м было продано в Москве и 297,4 тыс. кв. м в Московской области, следует из предварительных данные по рынку жилья в регионе от Telegram-канала Dataflat.ru. Продажи в Москве выросли на 63% г/г и на 37% м/м, а в Московской области — на 45% г/г и 37% м/м. В агломерации рост продаж составил 56% г/г и 36% м/м.

Годовой рост продаж в Москве и области существенно ускорился (в июле продажи увеличились лишь на 28% г/г), более того, продажи достигли максимума в этом году и рекордного уровня для августа.

В предыдущие два месяца спрос на недвижимость объяснялся главным образом ослаблением рубля, что усилило опасения по поводу инфляции, побуждая россиян инвестировать в недвижимость. В августе появился дополнительный фактор поддержки — 15 августа ключевая ставка была повышена с 8,5% до 12,0%. Это вызвало ожидания, что ставки по ипотечным кредитам в рамках программы государственной поддержки также могут вырасти.

( Читать дальше )

Годовой рост продаж в Москве и области существенно ускорился (в июле продажи увеличились лишь на 28% г/г), более того, продажи достигли максимума в этом году и рекордного уровня для августа.

В предыдущие два месяца спрос на недвижимость объяснялся главным образом ослаблением рубля, что усилило опасения по поводу инфляции, побуждая россиян инвестировать в недвижимость. В августе появился дополнительный фактор поддержки — 15 августа ключевая ставка была повышена с 8,5% до 12,0%. Это вызвало ожидания, что ставки по ипотечным кредитам в рамках программы государственной поддержки также могут вырасти.

( Читать дальше )

Меры по ужесточению условий по льготной ипотеке могут быть приняты до конца текущего года - Промсвязьбанк

- 05 сентября 2023, 17:48

- |

Правительство планирует ужесточить условия по льготной ипотеке

Размер первоначального взноса может быть увеличен с 15 до 20%, а предельная величина субсидии кредитным организациям может быть снижена на 0,5 процентного пункта (п.п.). Об этом сообщил Ведомостям знакомый с обсуждением источник.

Ожидаем, что меры по ужесточению могут быть приняты до конца текущего года.

Сейчас средняя ипотечная ставка на первичном рынке недвижимости составляет 6,06%, потенциально она может быть увеличена на 0,5 п.п., до 6,56%. Спрос в ипотечном сегменте на первичном рынке недвижимости, на который в Москве в июле приходилось 58,7%, может сократиться на 3,5% из-за увеличения ипотечного платежа на 4,1%.

Таким образом, озвученные меры окажут умеренно отрицательное влияние на рынок недвижимости. Это позволяет оставить без изменений наш прогноз на 2023 год для первичного рынка недвижимости Москвы: снижение спроса на 1,7% год к году и сохранение средней цены около отметки 268 тыс. руб./кв. м – уровень декабря 2022 года.

( Читать дальше )

Размер первоначального взноса может быть увеличен с 15 до 20%, а предельная величина субсидии кредитным организациям может быть снижена на 0,5 процентного пункта (п.п.). Об этом сообщил Ведомостям знакомый с обсуждением источник.

Ожидаем, что меры по ужесточению могут быть приняты до конца текущего года.

Сейчас средняя ипотечная ставка на первичном рынке недвижимости составляет 6,06%, потенциально она может быть увеличена на 0,5 п.п., до 6,56%. Спрос в ипотечном сегменте на первичном рынке недвижимости, на который в Москве в июле приходилось 58,7%, может сократиться на 3,5% из-за увеличения ипотечного платежа на 4,1%.

Таким образом, озвученные меры окажут умеренно отрицательное влияние на рынок недвижимости. Это позволяет оставить без изменений наш прогноз на 2023 год для первичного рынка недвижимости Москвы: снижение спроса на 1,7% год к году и сохранение средней цены около отметки 268 тыс. руб./кв. м – уровень декабря 2022 года.

( Читать дальше )

Акции Самолета могут стоить 6000 рублей - Солид

- 04 сентября 2023, 12:19

- |

Группа «Самолет» объявляет финансовые результаты по МСФО за первое полугодие 2023 года. Выручка компании выросла на 53% г/г и составила 101,4 млрд руб. Скорр. EBITDA выросла на 81% год к году и достигла 33,1 млрд руб. Чистая прибыль выросла на 73% г/г до 9,2 млрд руб. Чистый корпоративный долг сократился с 81 млрд. рублей до 72 млрд рублей, а соотношение чистый корпоративный долг/Скорр. EBITDA снизилось до 1,1х.

Отметим также, что менеджмент указывает на улучшение динамики продаж в июле-августе в связи с девальвацией рубля. Самолет продолжает показывать лучшие темпы роста в секторе, при этом заметно улучшилась маржинальность бизнеса. Менеджмент предпочитает использовать высвобождающийся кэш для сделок поглощения, а также для обратного выкупа акций, который, правда, мы пока не увидели.

( Читать дальше )

Отметим также, что менеджмент указывает на улучшение динамики продаж в июле-августе в связи с девальвацией рубля. Самолет продолжает показывать лучшие темпы роста в секторе, при этом заметно улучшилась маржинальность бизнеса. Менеджмент предпочитает использовать высвобождающийся кэш для сделок поглощения, а также для обратного выкупа акций, который, правда, мы пока не увидели.

Тем не менее, по нашим прогнозам, Самолет имеет все шансы достичь уровня EBITDA в 90 млрд. рублей с учетом сделки по приобретению МИЦ. Таким образом, форвардный мультипликатор EV/EBITDA 2023 составляет всего 3,4х. Мы считаем, что Самолет при таких показателях может стоить ближе к 6000 рублей. Поэтому даже несмотря на повышение ключевой ставки, которое пока не оказывает влияние на Самолет из-за высокой доли льготных ипотек, мы сохраняем позитивный взгляд на акции компании.Донецкий Дмитрий

( Читать дальше )

Долгосрочные инвестиционные идеи для покупки в сентябре - Промсвязьбанк

- 31 августа 2023, 20:36

- |

Долгосрочные инвестиционные идеи для покупки в сентябре.

АФК Система: цель 22,6 руб., доходность +23%.

Компания опубликовала неплохую финансовую отчетность. Уверенный рост большинства активов холдинга перекрыл ожидаемо слабые результаты Сегежи. Ожидаем, что акции АФК Система в ближайшее время обновят пики года и продолжат расти.

( Читать дальше )

АФК Система: цель 22,6 руб., доходность +23%.

Компания опубликовала неплохую финансовую отчетность. Уверенный рост большинства активов холдинга перекрыл ожидаемо слабые результаты Сегежи. Ожидаем, что акции АФК Система в ближайшее время обновят пики года и продолжат расти.

( Читать дальше )

Самолет остается самым быстрорастущим девелопером на рынке недвижимости - Промсвязьбанк

- 30 августа 2023, 17:01

- |

Вчера публичные девелоперы представили финансовые результаты за I полугодие 2023 года.

Группа Самолет в I полугодии 2023 года увеличила скорректированную EBITDA по МСФО в 1,8 раза, до 33,1 млрд рублей, свидетельствует отчетность компании. Чистая прибыль выросла в 1,7 раза, до 9,2 млрд рублей. Консолидированная выручка увеличилась в 1,5 раза и составила 101,4 млрд рублей.

( Читать дальше )

Группа Самолет в I полугодии 2023 года увеличила скорректированную EBITDA по МСФО в 1,8 раза, до 33,1 млрд рублей, свидетельствует отчетность компании. Чистая прибыль выросла в 1,7 раза, до 9,2 млрд рублей. Консолидированная выручка увеличилась в 1,5 раза и составила 101,4 млрд рублей.

( Читать дальше )

Опубликованные результаты ГК Самолет поддерживают динамику котировок акций компании - Атон

- 30 августа 2023, 15:35

- |

ГК Самолет представила хорошие результаты за 1П23 по МСФО

Выручка компании выросла на 53% г/г и составила 101.4 млрд руб. в результате увеличения объемов реализации на 15% и роста средних цен. Скорректированный показатель EBITDA достиг 33.1 млрд руб. (+81% г/г) при рентабельности EBITDA на уровне 32.6% (против 27.7% годом ранее), а чистая прибыль компании увеличилась на 73% и составила 9.2 млрд руб.

Выручка компании выросла на 53% г/г и составила 101.4 млрд руб. в результате увеличения объемов реализации на 15% и роста средних цен. Скорректированный показатель EBITDA достиг 33.1 млрд руб. (+81% г/г) при рентабельности EBITDA на уровне 32.6% (против 27.7% годом ранее), а чистая прибыль компании увеличилась на 73% и составила 9.2 млрд руб.

ГК Самолет продемонстрировала хорошие результаты, добившись впечатляющего роста рентабельности. Ранее компания представила управленческую отчетность за аналогичный период, в отразившую более низкий уровень рентабельности. Компания подтвердила включенные в управленческую отчетность прогнозы на 2023: 290 млрд руб. по выручке (+50% г/г) и до 75 млрд руб. по EBITDA (+50% г/г). На наш взгляд, опубликованные результаты поддерживают динамику котировок акций компании.Атон

Самолет опять превзойдет конкурентов по темпам роста - Синара

- 28 августа 2023, 20:36

- |

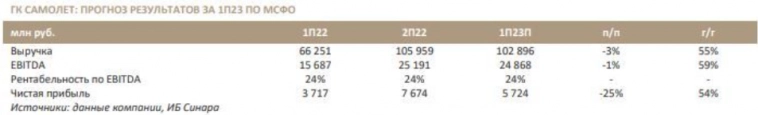

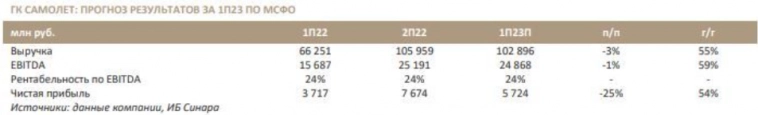

ГК Самолет назначила публикацию результатов за 1П23 по МСФО на вторник (29 августа).

Выручка, по нашей оценке, увеличится на 55% по сравнению с 1П22, но снизится на 3% относительно 2П22 (помимо сезонных факторов, это обусловлено резким ростом продаж в конце прошлого года, когда под вопросом было продление программ ипотеки с господдержкой). Рентабельность по OIBDA видим на уровне 24%.

ИБ «Синара»

Выручка, по нашей оценке, увеличится на 55% по сравнению с 1П22, но снизится на 3% относительно 2П22 (помимо сезонных факторов, это обусловлено резким ростом продаж в конце прошлого года, когда под вопросом было продление программ ипотеки с господдержкой). Рентабельность по OIBDA видим на уровне 24%.

Динамика продаж ГК Самолет по-прежнему значительно лучше конкурентов, у которых выручка растет однозначным или низким двузначным темпом. Мы считаем, что после повышения в этом месяце ключевой ставки ЦБ РФ ставки по ипотеке на вторичное жилье значительно вырастут. Этот факт поспособствует увеличению спроса на первичном рынке, что должно стимулировать продажи ГК Самолет в 2П23.Фомкина Ирина

ИБ «Синара»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал