СМАК

ПК «СМАК» увеличила валовую прибыль на 19,1%

- 28 ноября 2023, 10:03

- |

По итогам 9 месяцев 2023 года эмитент нарастил валовую прибыль, прибыль от реализации и EBITDA adj LTM по отношению к АППГ. С учетом размещенного в сентябре облигационного выпуска показатели долговой нагрузки находятся на приемлемом уровне.

По итогам работы за 9 мес. 2023 года у ООО ПК «СМАК» сохранилась разнонаправленная динамика операционных показателей. Однако наблюдаются позитивные изменения относительно предыдущего отчетного периода за 6 мес. 2023 г. Так, объем выручки практически восстановился до уровня АППГ и составил 277,9 млн руб.

Восстановление объемов выручки обусловлено ростом спроса на лососевую икру в 3 квартале 2023 г., на которую к тому же произошло умеренное снижение цены из-за успешной путины в 2023 году. Также следует отметить, что компания оптимизирует клиентский портфель. Были проведены работы по повышению отпускных цен на продукцию. Объемы поставок покупателям, которые не приняли новые условия, были сокращены. При этом, ПК «СМАК» налаживает сотрудничество с новыми заказчиками: проведены первые отгрузки товаров в ритейлер «Магнит» и дискаунтер «Доброцен».

( Читать дальше )

- комментировать

- 202

- Комментарии ( 0 )

Экспертное мнение об ООО «ПК Смак»

- 23 ноября 2023, 11:50

- |

Экспертное мнение

ООО «ПК Смак» — компания умерено-высокого инвестиционного риска. Финансовое состояние неудовлетворительное. Финансовая устойчивость низкая. Динамика финансового состояния стабильная, ниже порога надёжности. Динамика чистой прибыли плавно растущая, с перспективой снижения к концу 2023 года. Контора закредитованная, неликвидная. Долгосрочная долговая нагрузка максимальная. Займы любого объёма компании не по зубам. Если она и берёт, то точно не на развитие. Развиваться можно и на собственные, но собственных денег у конторы 1/10 от всего капитала. практически все средства компании сосредоточены в запасах и дебиторской задолженности, то есть там, что плохо продаётся и медленно возвращается. Денег у компании нет, все вопросы нехватки денег она решает задержкой выплат контрагентам и сокращением ресурсной базы. Другими словами, денег как не было так и нет, а что возвращают дебиторы, тут же возвращается кредиторам. Развиваться тут некогда. Контора работает ради работы в борьбе за выживаемость. Инвестировать в компанию не рекомендуется.

( Читать дальше )

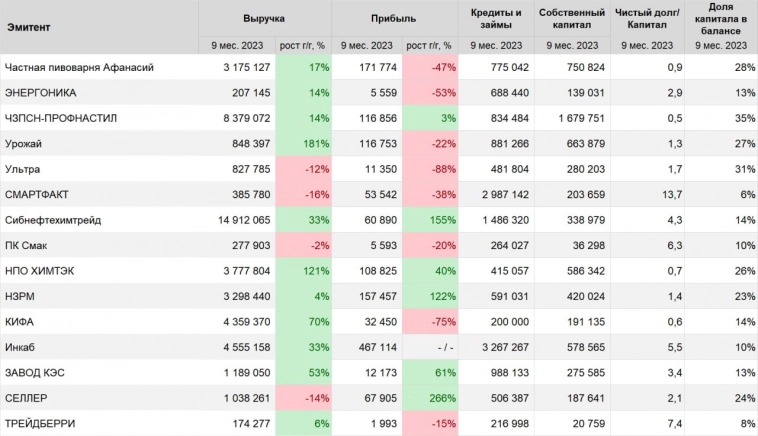

Дайджест отчётностей в сегменте ВДО за 9 месяцев 2023 года (Инкаб, Кифа, Завод КЭС, Трейдберри, НЗРМ, ПК Смак, Химтэк, Ультра, Энергоника, Афанасий)

- 12 ноября 2023, 16:50

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента

предыдущие дайджесты по отчётностям за 9 месяцев 2023 тут и тут.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

ПК «СМАК» увеличит мощности в два раза

- 14 сентября 2023, 13:23

- |

Эмитент уделяет пристальное внимание эффективности производства, закупает оборудование для увеличения мощности и автоматизации процессов.

Первым этапом проведена реконструкция производственных помещений — замена полов и канализации. Сейчас идет наполнение дополнительным оборудованием, которое необходимо для увеличения производительности. Часть оборудования уже заказана.

Подписан договор по поставке важного элемента производства — дефростера — специальная камера с изменяющейся температурой, куда загружается замороженное сырье. Это оборудование позволит не потерять в весе сырья при его разморозке, как это происходит в домашних условиях при применении воздушного способа.

Если производить дефростацию в такой камере, которая постепенно меняет температуру по определенной схеме, то продукт дойдет до состояния, когда его можно будет использовать в производстве без потерь в весе. Экономия составит порядка 5%.

На производстве компании появится оборудование для механизации процесса и уменьшения применения ручного труда: аппарат для мойки сырья и подъемник для перемещения полуфабрикатов (сейчас работа идет с использованием физической силы).

( Читать дальше )

ПК «СМАК» разместила второй выпуск биржевых облигаций

- 11 сентября 2023, 12:24

- |

8 сентября завершилось размещение второго облигационного выпуска ООО ПК «СМАК». Объем эмиссии составляет 60 млн руб., число сделок с инвесторами — 400. Бумаги компании доступны на вторичных торгах по ISIN-коду: RU000A106UA9.

Эмитент привлекал средства с целью пополнения оборотного капитала для закупа сырья, в том числе для развития нового вида продукции — ястычной лососевой икры.

Размещение выпуска СМАК БО-ПО2 проходило по открытой подписке в течение 2-х торговых дней с 7 по 8 сентября. За это время состоялось 400 сделок. Максимальный объем одной заявки — 5 млн руб., минимальная сумма покупки — 1 тыс. руб., средняя заявка зафиксирована на уровне 150 тыс. рублей, а самая популярная — 1 тыс. руб.

Напомним параметры второго выпуска облигаций:

- Объем выпуска: 60 млн руб.

- Номинал одной бумаги — 1000 руб.

- Срок обращения: 4 года.

- Выплата купонного дохода будет осуществляться ежемесячно, ставка составит 16% годовых с 1 по 12 купонные периоды, 15,25% годовых с 13 по 24 к. п., 15% годовых с 25 по 36 к. п. и 14% годовых с 37 по 48 к. п. Доходность к погашению (YTM): 16,4%.

( Читать дальше )

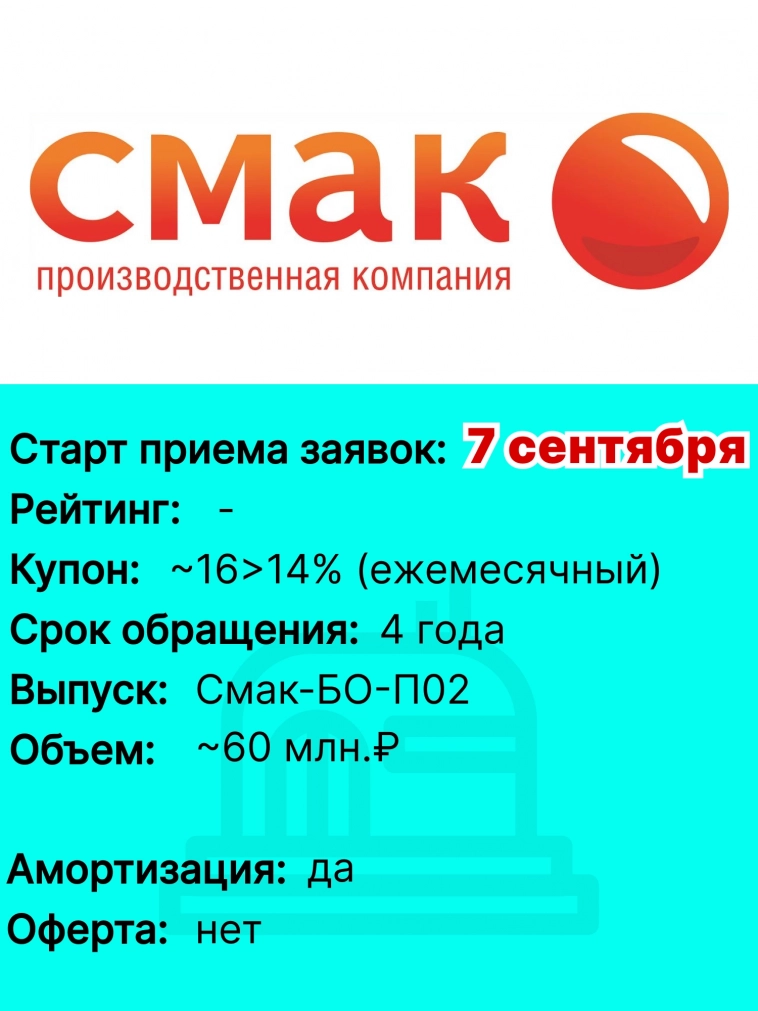

ООО ПК "Смак" 7 сентября начнет размещение облигаций на 4 года

- 05 сентября 2023, 15:23

- |

Компания «СМАК» была образована в 1998 году. Выпускает широкую линейку рыбных консервов и паштетов, фасованную и ястычную икру лососевых и других морских рыб, а также консервы из мяса птицы.

Старт размещения: 7 сентября

- Наименование: Смак-БО-П02

- Рейтинг: в процессе

- Купон: ~ 1-12 купон по 16%, 13-24 купон по 15.25%, 25-36 купон по 15%, 37-48 купон по 14% (ежемесячный)

- Дата погашения: 4 года

- Объем: ~ 60 млн.₽

- Амортизация: да (10% от номинала будет погашаться ежеквартально, начиная с 33-го купонного периода, и 50% номинала будет погашено в дату окончания 48-го купона)

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: ИК «Юнисервис капитал»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Размещение второго выпуска ООО ПК «СМАК» состоится 7 сентября

- 05 сентября 2023, 14:33

- |

ООО ПК «СМАК» готовится разместить 2-й облигационный выпуск. Размещение состоится в четверг, 7 сентября 2023 года. Раскрыты окончательные параметры выпуска.

Эмитент подтвердил озвученные ранее параметры по второму выпуску облигаций №4B02-02-00564-R-001P от 01.09.2023:

- Объем выпуска: 60 млн руб.

- Срок обращения: 1440 дней.

- Выплата купонного дохода будет осуществляться ежемесячно, ставка составит 16% годовых с 1 по 12 купонные периоды, 15,25% годовых с 13 по 24 к. п., 15% годовых с 25 по 36 к. п. и 14% годовых с 37 по 48 к. п.

- Доходность к погашению (YTM): 16,4%.

- Амортизация: ежеквартально по 10% от номинальной стоимости облигаций начиная с 33 купонного периода, и 50% в дату окончания 48 к. п.

- Предусмотрено два call-опциона (досрочное погашение) в даты окончания 24 и 36 купонных периодов по усмотрению эмитента.

- Дюрация: 2,8 года.

- Дата начала торгов: 7.09.2023.

Цель привлечения средств — пополнение оборотного капитала для закупа сырья, в том числе для развития нового вида продукции — ястычной лососевой икры.

( Читать дальше )

Главное на рынке облигаций на 02.09.2023

- 04 сентября 2023, 12:41

- |

- «Дарс-девелопмент» сегодня с 11:00 до 16:00 по московскому времени проведет сбор заявок на выпуск двухлетних облигаций серии 001Р-01 объемом 1 млрд рублей. Ориентир ставки купона — 15,5–16% годовых. Купоны ежеквартальные. Андеррайтером выступит «Компания Брокеркредитсервис». Организаторы — Газпромбанк и БКС КИБ. Техразмещение запланировано на 7 сентября. Кредитный рейтинг эмитента — ruBBB- со стабильным прогнозом от «Эксперта РА».

- «Проект 111» 7 сентября начнет размещение трехлетних облигаций серии 001Р-01 объемом 500 млн рублей. Ставка купонов установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрено досрочное погашение бумаг по усмотрению эмитента. Кредитный рейтинг эмитента — ruBBB со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск четырехлетних облигаций <a href=«boomin.

( Читать дальше )

ООО ПК «СМАК»: второй выпуск облигаций зарегистрирован

- 04 сентября 2023, 09:20

- |

Готовящийся второй выпуск биржевых облигаций производственной компании «СМАК» серии БО-ПО2 зарегистрирован 1 сентября Московской Биржей под номером 4B02-02-00564-R-001P.

Напомним, что ООО ПК «СМАК» готовится разместить второй выпуск биржевых облигаций, зарегистрированный Московской Биржей под номером 4B02-02-00564-R-001P от 01.09.2023, уже в текущем месяце.

Напомним предварительные параметры второго выпуска: объем составит 60 млн руб., номинал одной бумаги — 1 000 руб., срок обращения — 4 года. Выплата купонного дохода будет осуществляться ежемесячно, ориентир ставки — 16% годовых с 1 по 12 купонные периоды, 15,25% годовых с 13 по 24 к. п., 15% годовых с 25 по 36 к. п. и 14% годовых с 37 по 48 к. п. Ориентир доходности (YTM) — 16,4%. Предусмотрено частичное досрочное погашение в размере 10% от суммы выпуска ежеквартально, начиная с 33 купонного периода, и 50% в дату окончания 48 к. п. А также два call-опциона в даты окончания 24 и 36 купонных периодов по усмотрению эмитента.

( Читать дальше )

Облигации: план по первичным размещениям на неделе с 04.09 по 10.09.23

- 04 сентября 2023, 09:05

- |

🏗ДАРС Девелопмент: BBB-, YTM до 16,99%, 2 года, 1 000 млн.

Здесь уже есть подробный разбор, мнение по выпуску позитивное

🚙Делимобиль: A+, YTM до 15,5%, 4 года, 2 500 млн.

Тоже есть подробный разбор, мнение неоднозначное, крайне важен будет итоговый купон

🎁Проект 111: BBB, YTM~15%, 3 года, 500 млн.

Дебютант без явной премии за дебют. Занимается производством сувенирки для бизнеса. Компания претендует на лидерство в своем сегменте – это предполагает большие складские запасы, за счет которых можно гарантировать широкий ассортимент в короткие сроки и полноценно отрабатывать пиковые периоды продаж (Новый Год и другие крупные праздники). Основные затраты и, соответственно, заемные деньги направляются сейчас на расширение запасов и достройку собственного складского комплекса

Из плохого – не особо прозрачные финансы (МСФО не делают). Из хорошего – невысокая долговая нагрузка, и тот факт, что заемные средства в итоге трансформируются в более-менее ликвидные запасы. Можно еще накинуть почтенный возраст компании (с 1993 года) и сильные позиции на рынке

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал