Рынки

❗️❗Игра на снижение ставки: наращивать позицию в длинных офз или уходить в 100% акций?

- 28 августа 2025, 17:23

- |

В целом среди ОФЗ можно брать вообще любые подходящие по сроку, так как ликвидность у таких бумаг хорошая, и существенных отклонений в ценах рынок просто не допускает. Если вы думаете что взять спекулятивно под будущее снижение ключевой ставки, то в моменте можно рассмотреть выпуски 26247 и 26248, как наиболее потенциально доходные по соотношению длина и дюрация, но в целом в эту идею заходить уже немного поздновато. Да, тут все еще должна быть неплохая доходность свыше 20% на горизонте года от купонов и роста тела, но приличная часть роста уже была отыграна в прошлом, поэтому сейчас я бы не отводил на эту идею более 20% облигационной части портфеля.

В плане того, чтобы на 100% сидеть в акциях — такая тактика на самом деле может подойти только небольшой части инвесторов с повышенной терпимостью к риску и с длинным горизонтом инвестирования от 10 лет и более. Остальным, на мой взгляд, все же лучше придерживаться своей стратегии и своего риск-профиля, потому что в инвестировании стратегию определяют не только потенциальная доходность, но и потенциальные риски, с которыми готов мириться инвестор.

( Читать дальше )

- комментировать

- 536

- Комментарии ( 0 )

Ситуация на текущий момент

- 28 августа 2025, 06:59

- |

➡️ММВБ: обзор рынка на 28.08.2025

ММВБ / ФЬЮЧЕРСЫ / ВАЛЮТА

📺 Youtube (https://youtu.be/mxK170h0SA8) | 📺 Rutube (https://rutube.ru/video/a61938f075b19b681e271ad8de558881/) | 📺 VK Видео (https://vkvideo.ru/video-225674917_456239807)

➡️ PRO-канал (https://roman-andreev.ru/pro-channel)

( Читать дальше )

🏤 Мегановости 🗞 👉📰

- 27 августа 2025, 22:28

- |

1️⃣ МТС$MTSS вернула в нераспределённую прибыль 17 млрд ₽ невостребованных дивидендов за 2021 год.

По закону срок обращения акционеров истёк, и обязательство компании по выплате прекратилось.

Теперь эта сумма может пойти на дивиденды будущих лет.

Текущая дивполитика МТС гарантирует не менее 35 ₽ на акцию ежегодно, в 2024 году выплачено 35 ₽ (68,6 млрд ₽).

2️⃣ "Полюс" $PLZL за I полугодие увеличил прибыль по МСФО на 20% до $1,4 млрд, EBITDA +32% до $2,7 млрд.

Капзатраты выросли в 2 раза, себестоимость добычи +54%.

Добыча золота снизилась на 11%, продажи – на 5%.

Рост прибыли обеспечили рекордные цены на золото свыше $3400 за унцию.

Всемирный золотой совет (WGC) прогнозирует ещё +5% к цене, но при урегулировании конфликтов возможное падение на 12–17%.

3️⃣ "Русснефть" $RNFT по МСФО за I полугодие 2025 сократила чистую прибыль в 3,2 раза до 11,8 млрд ₽.

Выручка упала на 19% до 119,6 млрд ₽, себестоимость – на 16% до 84,5 млрд ₽.

Продажи нефти в РФ снизились на 30% до 60,4 млрд ₽, экспорт вырос на 5% до 55,5 млрд ₽.

( Читать дальше )

Рынки Итоги с Максимом Орловским Вывод и личное мнение

- 27 августа 2025, 22:24

- |

Инфляция с 19 по 25 августа 0,02%

12 сентября ЦБ РФ, вероятно, снизит ставку на 200 б.п. до 16%

Безработица рекордно низкая, 2,2%

Падает прибыль экспортёров

ОФЗ: слабый спрос:

пропал спекулятивный спрос

При ключевой ставке (КС) покупать бумаги с доходностью 14% рискованно.

Фонды ликвидности сейчас лучше.

Андрей Новиков,

Делимобиль, нач. отдела корпоративных финансов

( Читать дальше )

❗️❗Блестящие результаты: полюс снова выпустил «золотой» отчет

- 27 августа 2025, 21:26

- |

Полюс отчитался за 1-е полугодие 2025 года по МСФО, и отчет этот вышел достаточно сильным: выручка выросла на 35% год к году, EBITDA – на 32%, чистая прибыль — на 27,5%. Свободный денежный пток увеличился на 68% году к году, а чистый долг/EBITDA составил 1х. Результаты отличные, и по итогам 2025 года у компании есть все шансы показать также хороший отчет, так как Полюс подтвердил планы по производству золота в пределах ранее озвученного диапазона 2,5-2,6 млн. унций.

Цены на золото сохраняются на высоких уровнях, что является ключевым позитивным фактором для компаний сектора. По сравнению с первым полугодием 2024 года средняя цена реализации демонстрирует впечатляющий рост на 43%, достигнув отметки в $3102 за тройскую унцию. Этот существенный прирост полностью компенсировал снижение объемов производства на 13–16%, которое составило 2,5–2,6 млн унций и было связано со снижением содержания металла в перерабатываемой руде на месторождении Олимпиада.

С учетом планов по последовательному наращиванию производства, в первую очередь за счет выхода на проектную мощность крупнейшего месторождения Сухой Лог, а также более отдаленных по срокам, но значимых проектов Чульбаткан и Чертово Корыто Полюс, на наш взгляд, продолжает оставаться лучшей идеей в секторе золотодобытчиков.

( Читать дальше )

Ситуация на текущий момент

- 27 августа 2025, 07:21

- |

➡️ММВБ: обзор рынка на 27.08.2025

ММВБ / ФЬЮЧЕРСЫ / ВАЛЮТА

📺 Youtube | 📺 Rutube | 📺 VK Видео

➡️ PRO-канал

( Читать дальше )

🏤 Мегановости 🗞 👉📰

- 27 августа 2025, 01:11

- |

1️⃣ В России хотят ограничить количество банковских карт у одного человека — не больше 10.

Мера входит во второй пакет инициатив против кибермошенничества и направлена на борьбу с «дропперами», которые передают карты мошенникам.

Для обычных граждан это ограничение почти не скажется, но массовый оборот десятков и сотен карт будет пресечён.

2️⃣ ВТБ $VTBR показал рост прибыли по РСБУ за январь-июль 2025 на 26% — 185,4 млрд ₽ против 147,3 млрд ₽ годом ранее.

По МСФО за январь-май банк отчитался о 233,6 млрд ₽ прибыли (+0,1% г/г), а май стал особенно сильным месяцем — 68,1 млрд ₽ (+127% г/г).

У банка стабильно растет прибыль как по РСБУ, так и по МСФО, с заметным ускорением в последних месяцах.

3️⃣ Мосбиржа $MOEX во II квартале 2025 показала 15,1 млрд ₽ чистой прибыли против 19,5 млрд ₽ годом ранее. Комиссионные доходы выросли до 17,8 млрд ₽, а процентные упали до 14,3 млрд ₽. Доля комиссий в доходах достигла 56%.

Активность на рынках росла: торги акциями +20%, облигациями +64%, деривативами +35%. Особенно сильный рост комиссий на облигациях (+78%).

( Читать дальше )

❗️❗Не пузырь, а потенциал: почему оправдан рост акций полюса выше цены золота.

- 26 августа 2025, 17:30

- |

Оценка акций компании зависит не только от цены продукта, который она производит и продает. Если, например, у компании расширяется бизнес, а у Полюса он расширяется — то и оценка будет расти с опережающими темпами роста. Ни аномального роста, ни аномальных объемов у Полюса нет, акции просто продолжают предыдущий локальный восходящий тренд, в который они зашли еще 24 июня.

Наоборот, по нашей оценке Полюс продолжает оцениваться значительно ниже своей справедливой стоимости около 2 500 рублей за акцию на горизонте года. А если сравнивать его с другими золотодобытчиками на нашем рынке, то по мультипликаторам он лишь незначительно дороже Южуралзолото и Селигдара, что явно оправдывается его самой низкой в мире себестоимостью добычи и тем фактом, что у него нет ни корпоративных рисков ЮГК, ни повышенной долговой нагрузки Селигдара. Поэтому до пузыря тут на мой взгляд еще очень далеко.

В долгосрочной перспективе у Полюса также есть значительный потенциал благодаря реализации масштабной инвестиционной программы по запуску добычи на месторождении Сухой Лог, что в перспективе позволит существенно увеличить добычу золота до 6 млн унций к 2030 году.

( Читать дальше )

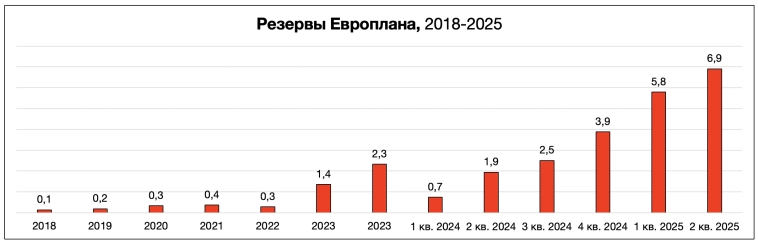

Обзор Европлана — резервы растут, прибыль падает!

- 25 августа 2025, 14:58

- |

Посмотрел отчетность компании и обновленные прогнозы на 2025 год.

❌ Прибыль за 2 кв. 2025 = 0,5 млрд руб. (это на уровне 2017 года, когда лизинговый портфель был в 5 раз меньше).

Ключевая причина — повышенные резервы. Общие резервы составили 6,9 млрд руб. за квартал. Сделал для вас график резервов — это рекордный уровень.

➡️ Европлан обновил прогнозы на 2025 год

Ключевое:

• Лизинговый портфель = 171,3 (ранее прогноз был 223,6 млрд руб.);

• COR (резервирование) = 9,5% (ранее прогноз был 6,3%);

• ROE (рентабельность капитала) = 7,6% (ранее прогноз был 15,3%).

🔽 Обновленные прогнозы компании на 2025 год подразумевают, что прибыль с 7 млрд руб. упадет до 3-4 млрд руб. По сравнению с 2024 годом — в 4 раза.

💸 Дивиденды

Прогноз по дивидендам сохранен, Европлан планирует заплатить 7 млрд руб. на дивиденды, это 200% потенциальной прибыли (заплатят из капитала) и 58 руб. на 1 акцию, доходность выше 9%.

( Читать дальше )

Ситуация на текущий момент

- 22 августа 2025, 07:23

- |

➡️ММВБ: обзор рынка на 22.08.2025

ММВБ / ФЬЮЧЕРСЫ / ВАЛЮТА

📺 Youtube () | 📺 Rutube () | 📺 VK Видео ()

🔴🔴🔴 Авторский вебинар от 17 августа! ()

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал