РУсал

Новости компаний — обзоры прессы перед открытием рынка

- 29 мая 2019, 09:18

- |

«Роснефть» нашла истину в воде. Белый дом одобрил льготы для Приобского месторождения

«Роснефть» получит льготы для своего крупнейшего по добыче Приобского месторождения. Как стало известно “Ъ”, Белый дом, несмотря на противодействие Минфина, решил одобрить просьбу «Роснефти», которая хотела получить для высокообводненного месторождения налоговый вычет по НДПИ на десять лет. По оценке Минфина, выпадающие доходы бюджета могут составить почти 0,5 трлн руб. Чтобы окупить эту льготу для бюджета, «Роснефти» потребуется нарастить добычу на 30%, предупреждают эксперты. Аналогичные льготы просила «Газпром нефть», но, по данным “Ъ”, скорее всего, их не получит.

https://www.kommersant.ru/doc/3983534

«Алросе» потребуется до 10 лет на восстановление рудника «Мир»

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Время покупать Русал?

- 28 мая 2019, 12:50

- |

Открывая котировки Русала в день отчета за 1 кв 2019 года, я немного удивился такой бурной реакцией на отчет, который, по предварительным данным, ожидался весьма слабым. Внезапно мультипликаторы компании перевернулись и перестали быть низкими. Русал вдруг стал очень дорогим и инвесторы начали на перегонки продавать свои акции. И вот компания уже стоит значительно дешевле, чем до снятия санкций.

Увидев такую картину, вместо того, чтобы в панике продать данный актив, я решил открыть эксель, понастроить графиков и перечитать презентации компаний. Собрав немного материала, я решил поделится своими расчетами и заодно поинтересоваться у читателей мнением касательно данной компании.

Для начала я решил сравнить капитализацию компании и то, сколько она стоит годовых прибылей по историческим меркам.

Поскольку данный актив является цикличным, то, когда капитализация компании находится на историческом максимуме – мультипликаторы становятся низкими (см. металлургов сейчас), а когда капитализация на историческом минимуме – мультипликаторы становятся высокими (см. производителей удобрений год назад).

( Читать дальше )

Внутренняя деятельность Русала возвращается к нормам - Атон

- 28 мая 2019, 12:34

- |

Как сообщает Интерфакс, 20 июня акционеры РУСАЛа рассмотрят вопрос о предоставлении совету директоров РУСАЛа прав самостоятельно осуществлять выкуп акций и дополнительные эмиссии акций. Объем выкупа акций не должен превышать 10% обращающихся акций, а объем новых выпусков не должен превышать 20%. По имеющейся информации, совет получал аналогичные права в течение нескольких лет подряд до объявления санкций в 2018.

Мы считаем новость ПОЗИТИВНОЙ. Во-первых, она говорит о том, что внутренняя деятельность компании возвращается к нормам, применяемым до санкций. Во-вторых, учитывая, что акции сильно недооценены, фактический выкуп должен иметь l смысл, на наш взгляд, хотя, вероятно, потребуется разрешение банков-кредиторов. РУСАЛ должен получить $1.1 млрд дивидендов от Норникеля за 2019 — за вычетом $500 млн процентных расходов, оставшиеся $600 млн составляют 10% текущей рыночной капитализации РУСАЛа.Атон

Русал и производители стали наиболее уязвимы к замедлению роста в Китае - Атон

- 28 мая 2019, 11:54

- |

Китай – гигант на мировой арене металлов, на его долю приходится 30-60% мирового спроса. Неудивительно, что торговый конфликт США и Китая непосредственным образом влияет на металлургический сектор и осложняет поиск убедительных идей с рейтингом ВЫШЕ РЫНКА. В этом отчете мы анализируем позиции металлургического сектора Китая и чувствительность российских компаний к потенциальному замедлению экономического роста. Мы считаем РУСАЛ и производителей стали наиболее уязвимыми, но не меняем их рейтинги, т.к. первый может похвастаться привлекательной оценкой (2.2x по EV/EBITDA 2019П), а вторые – заманчивыми дивидендами (доходность выше 10%). Ситуация остается нестабильной, и ее исход может варьироваться в крайних проявлениях – от заключения торговой сделки и новых стимулов Китая до полномасштабной торговой войны с нетарифными мерами.Атон

Замедление потребления в Китае – основная угроза, производство не затронуто

( Читать дальше )

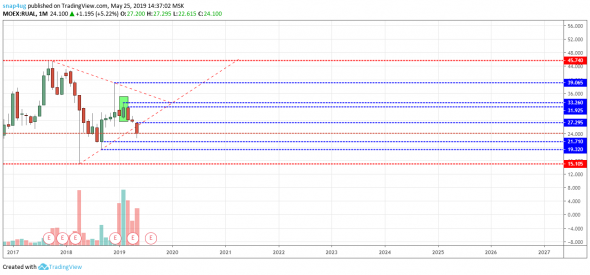

Русал обзор

- 25 мая 2019, 14:52

- |

долгосрочно — падение.

среднесрочно — коррекционное движение

Все важные уровни указаны

Предполагаемая динамика. Сделка по ММ не ахти какая доходная, но впоследствии, потенциал риск/доходность будет в разы выше.

( Читать дальше )

Русал мощный рост +10% (чуть не убило)

- 24 мая 2019, 15:16

- |

Нахожусь в ужасном состоянии. Чудом спасся.

Сейчас расскажу подробнее.

Грёбаные кукловоды! Хрен вам, а не Карпуха, слабо вам меня слить.

Набрал плечей по акции Русал, но смог устоять. Сегодня долгожданный рост начался в Русале.

Теперь я спасён. Каждый день кукловод грёбаный давит и давит бумагу. Гепы за гепом утренние на 1, 2, а то и 3 процента сразу в минус.

Дважды в мае бегал к брокеру дополнять счёт. Если бы не сегодняшний рост, то пришлось бы бежать в третий раз за месяц.

Все нервы выматало. Да ещё и вчера ВТБ, который как вы знаете, я недавно полностью закрыл позиции по ВТБ, ВТБ вырос на +10%.

Меня чуть кондратий не схватил. Я столько времени в нём находился и вот когда его сдал, он вырос.

Невыносимо больно было от того, что я не дождался.

Опять подтверждается примета, стоит мне выйти из бумаги и она в скором времени взлетает ракетой.

Поэтому Русал я теперь не сдам, буду сидеть и крепко держать бумагу. Не сдамся!

Господа! Есть кто замутил обратную конвертацию в ГДР Русала из Джерси?

- 24 мая 2019, 14:53

- |

- Which clearing system do you wish to have your GDRs delivered into, and the applicable clearing system account number: (В какую из клиринговых систем вы хотите, чтобы были направлены ваши ГДР, а также номер счета в применимой клиринговой системе)

— Euroclear (for the Regulation S GDR)

— Clearstream (for the Regulation S GDR)

— The Depository Trust Company/DTC (for the Rule 144A GDR)

Финансовые результаты Юнипро под давлением - Атон

- 22 мая 2019, 12:25

- |

Как сообщают Ведомости, вчера Арбитражный суд Москвы поддержал иск Новокузнецкого алюминиевого завода РУСАЛа о компенсации в размере 24 млн руб. за аварию на третьем энергоблоке Березовской ГРЭС и расторжение ДПМ. Напомним, что это третий иск РУСАЛа о компенсации ущерба к Юнипро, и общая сумма исков составляет 386 млн руб. В двух случаях суд вынес решение в пользу РУСАЛа.

Юнипро, Совет рынка и Системный оператор планируют обжаловать решения суда. Тем не менее, мы отмечаем, что на данном этапеновость является НЕГАТИВНОЙ с точки зрения восприятия, т.к. потенциальный разрыв ДПМ для третьего энергоблока БГРЭС со стороны РУСАЛа может вызвать аналогичные действия со стороны других участников рынка, и, таким образом, окажет давление на финансовые показатели Юнипро. Этот блок должен добавить к EBITDA Юнипро 12 млрд руб. в 2020, по нашим оценкам, и до 18-19 млрд руб. после 2020 (45% EBITDA). Кроме того, от финансовых показателей третьего энергоблока БГРЭС также зависит увеличение дивидендных выплат (до общей суммы 20 млрд руб., доходность 12%).АТОН

Новости компаний — обзоры прессы перед открытием рынка

- 22 мая 2019, 09:08

- |

Рост на дивидендах. Индекс Московской биржи впервые превысил уровень 2600 пунктов

На торгах во вторник индекс Московской биржи обновил исторический максимум, достигнув отметки 2619,64 пункта. Уверенному подъему российского фондового рынка способствовал рост дивидендных выплат, в частности «Газпрома». Помимо этого, российские компании продолжают отчитываться о росте операционных и финансовых результатов. Однако сомнения инвесторов в скором успешном заключении американо-китайской торговой сделки сдерживают их оптимизм.

https://www.kommersant.ru/doc/3975964

НОВАТЭК торопится сжижать. Инвестрешение по третьему заводу СПГ может быть принято в этом году

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал