РУСАЛ

Русал - возобновлены контакты со всеми клиентами после снятия санкций

- 10 июня 2019, 13:42

- |

«Сейчас этой неопределенности (по отгрузкам продукции, которая была в период действия санкций — прим. ТАСС) нет, все клиенты вернулись к контактам, возобновлены переговоры»

«Я думаю, что ситуация выровняется до конца года, а с точки зрения портфеля продаж уже в следующем году будет видно, какие клиенты вернулись и насколько у нас загружены мощности, в первую очередь по продукции с добавленной стоимостью»

источник

- комментировать

- Комментарии ( 1 )

Русал - планирует в 2019 г капзатраты на уровне $800-900 млн, достроит Тайшетский завод независимо от участия Русгидро

- 10 июня 2019, 12:54

- |

«Если говорить о капзатратах в целом по компании, то мы прогнозируем их на уровне прошлого года, это порядка 800-900 миллионов долларов. Все будет профинансировано из собственных средств, новых дополнительных заимствований на эти цели мы не планируем»

Думаю, что и в 2020 году у нас цифра будет примерно на том же уровне

На сегодняшний день строительство Тайшетского завода является стратегической целью «Русала». Мы ведем переговоры с банками о проектном финансировании, хотя пока рано говорить о каких-то конкретных договоренностях и объемах. И на сегодняшний день мы строим завод за счет собственных средств, а в дальнейшем планируем закончить строительство с привлечением проектного финансирования. Если наши партнеры захотят участвовать, мы готовы рассмотреть этот вопрос. Если нет, то мы все равно будем вести строительство завода"

( Читать дальше )

Итоги мая. Газпром: мечты сбываются!)

- 03 июня 2019, 10:13

- |

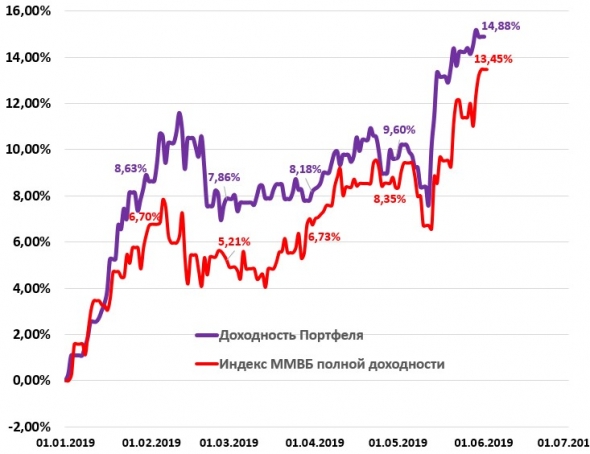

Здравствуйте, уважаемые читатели, завершился самый жаркий месяц в этом году – май. Пришло время подвести промежуточные итоги. Мой портфель за этот месяц вырос на 5,28%, против роста индекса на 5,1%.

На столь сильную динамику моего портфеля и индекса в целом оказали акции Газпрома, которые сильно выросли на новости о том, что правление рекомендовало новый размер дивидендов по итогам 2018 года – 16,61 руб. на акцию, против 10,43 руб. предложенных ранее.

Увидев данную новость, я немедленно купил акции на 25% своего портфеля по 177 руб., продав ОФЗ, акции РусГидро и взяв небольшое плечо под спекулятивную позицию.

После роста до 195 рублей я продал спекулятивную часть оставив инвесторскую позу, которая для меня комфортна в этих акциях.

Значение данной новости для акций Газпрома колоссальное, повышение выплат дивидендов означает, что Газпром готов в будущем платить дивиденды в размере 50% чистой прибыли, а это сулит огромную дивидендную доходность. Потому рынок сразу переставил котировки на более справедливый уровень.

( Читать дальше )

Итоги мая 2019 года

- 31 мая 2019, 22:15

- |

30.12.18: 483 283 рубля

31.01.19: 447 101 рубль (без ввода-вывода)

28.02.19: 581 912 рублей (ввод 50 тысяч)

29.03.19: 574 620 рубля (без ввода-вывода)

30.04.19: 523 337 рублей (без ввода-вывода)

31.05.19: 371 835 рублей (ввод 97 тысяч)

Изменение за месяц по отношению к прошедшему месяцу -151 502 рублей

Изменение с начала года (с учетом ввода-вывода): -111 448 рублей

Убыток по спекуляциям с начала года (разница между 31.05.19 и 30.12.18, минус вводы и плюс выводы): -258 448 рублей

Май оказался сокрущительным месяцем.

Основной депозит едва не погиб, находился на волоске от гибели. Виной всему набранный с плечами Русал.

Пришлось дважды за май бежать к брокеру и дополнять счёт, внеся 97 тысяч рублей, которые наскребал буквально из только откуда мог, на последние так сказать средства, сейчас вообще монеты приходится считать, чтобы хлеб даже купить.

Ситуация близка к катастрофе. Если Русал и в июне продолжит падение, и если спекуляции не спасут, то однозначно конец, довносить больше не на что.

( Читать дальше )

Нисходящая динамика финпоказателей EN+ может продолжиться и во 2 квартале - КИТ Финанс Брокер

- 31 мая 2019, 19:37

- |

Финпоказатели «РУСАЛа» снизились из-за отрицательной динамики алюминия в I кв. 2019 г., цены снизились на 13,9% — до $1,859/т по сравнению с $2,159/т годом ранее, на это наложилось укрепление рубля, что не в пользу для экспортёра. К тому же компания ещё только оправилась от санкций. Энергетический сегмент показал рост чистой прибыли благодаря увеличению объёмов продаж электроэнергии и более высоким ценам на электроэнергию.

По нашему мнению, нисходящая динамика финансовых показателей может продолжиться и во втором квартале, но затем возможно их восстановление, если, конечно, развитие торговых войн между США и Китаем не внесет существенных корректив. Таким образом, мы не рекомендуем покупать ценные бумаги En+, но в течение следующих трех месяцев можно искать точки входа для долгосрочных инвестиций в «Русал».Баженов Дмитрий

КИТ Финанс Брокер

Новости компаний — обзоры прессы перед открытием рынка

- 29 мая 2019, 09:18

- |

«Роснефть» нашла истину в воде. Белый дом одобрил льготы для Приобского месторождения

«Роснефть» получит льготы для своего крупнейшего по добыче Приобского месторождения. Как стало известно “Ъ”, Белый дом, несмотря на противодействие Минфина, решил одобрить просьбу «Роснефти», которая хотела получить для высокообводненного месторождения налоговый вычет по НДПИ на десять лет. По оценке Минфина, выпадающие доходы бюджета могут составить почти 0,5 трлн руб. Чтобы окупить эту льготу для бюджета, «Роснефти» потребуется нарастить добычу на 30%, предупреждают эксперты. Аналогичные льготы просила «Газпром нефть», но, по данным “Ъ”, скорее всего, их не получит.

https://www.kommersant.ru/doc/3983534

«Алросе» потребуется до 10 лет на восстановление рудника «Мир»

( Читать дальше )

Время покупать Русал?

- 28 мая 2019, 12:50

- |

Открывая котировки Русала в день отчета за 1 кв 2019 года, я немного удивился такой бурной реакцией на отчет, который, по предварительным данным, ожидался весьма слабым. Внезапно мультипликаторы компании перевернулись и перестали быть низкими. Русал вдруг стал очень дорогим и инвесторы начали на перегонки продавать свои акции. И вот компания уже стоит значительно дешевле, чем до снятия санкций.

Увидев такую картину, вместо того, чтобы в панике продать данный актив, я решил открыть эксель, понастроить графиков и перечитать презентации компаний. Собрав немного материала, я решил поделится своими расчетами и заодно поинтересоваться у читателей мнением касательно данной компании.

Для начала я решил сравнить капитализацию компании и то, сколько она стоит годовых прибылей по историческим меркам.

Поскольку данный актив является цикличным, то, когда капитализация компании находится на историческом максимуме – мультипликаторы становятся низкими (см. металлургов сейчас), а когда капитализация на историческом минимуме – мультипликаторы становятся высокими (см. производителей удобрений год назад).

( Читать дальше )

Внутренняя деятельность Русала возвращается к нормам - Атон

- 28 мая 2019, 12:34

- |

Как сообщает Интерфакс, 20 июня акционеры РУСАЛа рассмотрят вопрос о предоставлении совету директоров РУСАЛа прав самостоятельно осуществлять выкуп акций и дополнительные эмиссии акций. Объем выкупа акций не должен превышать 10% обращающихся акций, а объем новых выпусков не должен превышать 20%. По имеющейся информации, совет получал аналогичные права в течение нескольких лет подряд до объявления санкций в 2018.

Мы считаем новость ПОЗИТИВНОЙ. Во-первых, она говорит о том, что внутренняя деятельность компании возвращается к нормам, применяемым до санкций. Во-вторых, учитывая, что акции сильно недооценены, фактический выкуп должен иметь l смысл, на наш взгляд, хотя, вероятно, потребуется разрешение банков-кредиторов. РУСАЛ должен получить $1.1 млрд дивидендов от Норникеля за 2019 — за вычетом $500 млн процентных расходов, оставшиеся $600 млн составляют 10% текущей рыночной капитализации РУСАЛа.Атон

Русал и производители стали наиболее уязвимы к замедлению роста в Китае - Атон

- 28 мая 2019, 11:54

- |

Китай – гигант на мировой арене металлов, на его долю приходится 30-60% мирового спроса. Неудивительно, что торговый конфликт США и Китая непосредственным образом влияет на металлургический сектор и осложняет поиск убедительных идей с рейтингом ВЫШЕ РЫНКА. В этом отчете мы анализируем позиции металлургического сектора Китая и чувствительность российских компаний к потенциальному замедлению экономического роста. Мы считаем РУСАЛ и производителей стали наиболее уязвимыми, но не меняем их рейтинги, т.к. первый может похвастаться привлекательной оценкой (2.2x по EV/EBITDA 2019П), а вторые – заманчивыми дивидендами (доходность выше 10%). Ситуация остается нестабильной, и ее исход может варьироваться в крайних проявлениях – от заключения торговой сделки и новых стимулов Китая до полномасштабной торговой войны с нетарифными мерами.Атон

Замедление потребления в Китае – основная угроза, производство не затронуто

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал