Пассивное инвестирование

Вместо чего купить FXRE в портфель?

- 02 декабря 2021, 14:33

- |

Ранее мы предложили рассмотреть в качестве примера портфель Свенсена, чтобы определить, какую долю в портфеле можно отвести недвижимости как классу активов. Но есть и другие варианты. Например, метод dilution или «метод разбавления» долей в портфеле может оказаться удобной альтернативой. По этому методу, инвестор добавляет новый фонд в заданной пропорции к уже существующему инвестиционному портфелю, а не полностью его переформировывает. То есть при добавлении нового инструмента изначальное распределение активов в портфеле сохраняется.

⠀

➡️ Как ещё ведут себя инвесторы, принимая решение о покупке FXRE?

⠀

Судя по комментариям и вопросам, многие из них планируют уменьшить долю золота в портфеле в пользу FXRE. Другие же хотят заменить новым фондом на недвижимость часть доли в FXUS. Рассмотрим недостатки этих стратегий:

⠀

👉 REIT действительно обеспечивают доходность на уровне широкого американского рынка (а иногда и больше), но эти два класса активов имеют не самую высокую корреляцию (за последние 10 лет корреляция REIT и рынка США составила лишь 0,7). Состав у двух фондов тоже драматически отличается: если в FXUS представлено лишь 28 трастов недвижимости с долей 2,4%, то в FXRE их больше 120. Таким образом, вложения в REIT могут повысить уровень диверсификации вашего портфеля без снижения доходности. Кроме того, REIT выступают инфляционным хеджем, потому что арендная плата и стоимость недвижимости имеют тенденцию расти по уровню CPI.

⠀

👉 Что насчет золота? По данным Bloomberg, корреляция REIT и золота за последние 2 года — менее 0,3. Если золото — это защитный актив, который хорошо растет в кризисные периоды, то REIT не всегда защищают от рыночных потрясений и имеют высокую волатильность (события 2007 года — яркий тому пример).

⠀

Таким образом, инвестору стоит помнить, что REIT, золото и широкий американский рынок — это три разных класса активов со своими особыми свойствами. Но самое главное — они отлично дополняют друг друга, создавая диверсифицированный инвестиционный портфель.

⠀

А какой вариант рассматриваете вы?

- комментировать

- 333

- Комментарии ( 0 )

Портфель Свенсена: как определить долю REIT (или FXRE) в портфеле

- 01 декабря 2021, 13:51

- |

Проведенное нами исследование на основе исторических данных показывает, какие преимущества дает добавления фонда FXRE в инвестиционный портфель — 20% фонда на недвижимость действительно существенно увеличивает доходность портфеля на временном промежутке в 10 лет (обратите внимание, что риск портфеля также увеличивается).

( Читать дальше )

Dollar cost averaging или маркет тайминг?

- 26 ноября 2021, 10:18

- |

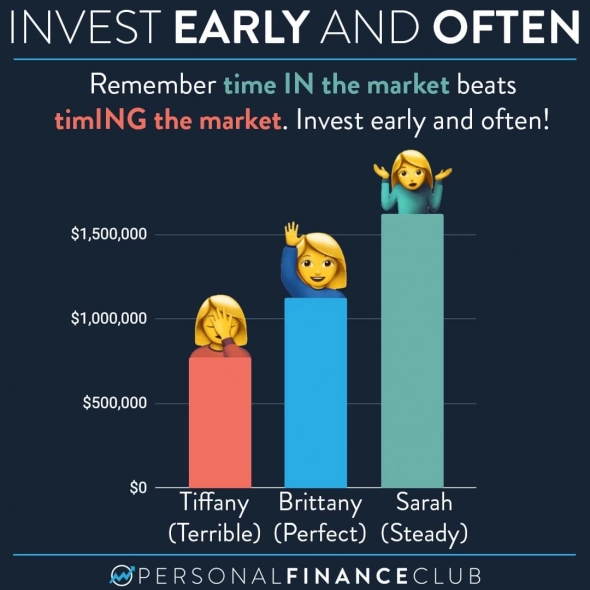

Интересная история про 3-ёх подружек: Tiffany, Brittany, Sarah.

Они инвестировали по 200$ в месяц в период с 1979 по 2020г. в S&P 500 ( история основана на реальных данных).

Они придерживались стратегии купил и держи, но покупали акции по разному. Tiffany и Brittany пытались «поймать дно» и купить по дешевле, а Sarah просто покупала когда появлялись деньги.

За 41 год они вложили по 99000$ каждая, но итоговый результат у них разный.

Tiffany оказалась самым худшим предсказателем и покупала всегда на пиках перед падениями, её итоговый результат составил

773 358$ ( за 41 год).

Brittany в отличие от Tiffany оказалась более успешной. Она смогла купить на дне ипотечного кризиса и в марте 2020г. после ковидного армагеддона.

Её капитал составил 1 123 573$ (получше чем у Brittany)

Sarah не вникала в рыночные новости и аналитику, а просто покупала акции когда появлялись деньги на протяжении 41 года, её итоговый результат составил внушительные 1 620 708$

( Читать дальше )

Несколько уроков от горе трейдера

- 20 ноября 2021, 11:38

- |

Пару недель назад я потерял 108 462 доллара за день. Довольно дико, не правда ли? Это примерно вдвое больше моей годовой зарплаты. Достаточно денег, чтобы купить хорошую машину. Внести солидный первоначальный взнос за дом. Отправится в кругосветное путешествие. Удивительно, но покончить с собой мне не хотелось. Я был в Питтсбурге, навещал своего друга Такера, когда это случилось. Я вошел в его комнату и сказал: “Ну, это было чертовски глупо с моей стороны, да?” Затем я продал акции, которые сильно упали в цене, пошел в спортзал и продолжил свой день.

Когда я впервые начал работать в UPS в марте 2020 года, я превратил 10 тысяч долларов в 30 тысяч долларов за полторы недели. Я действительно думал, что в 22 года нахожусь на вершине мира. Я сделал ставку на крах рынка, и я был прав. Проблема была в том, что я думал, что он будет продолжать падать, но у рынка было своё мнение на этот счёт. Эти 30 тысяч долларов снова упали до 10 тысяч долларов к концу апреля. После этого я внес 6 тысяч долларов в Roth IRA (аналог ИИС) для долгосрочных инвестиций. Я собирался быть “ответственным”. Но азарт взял верх и я начал торговать своими пенсионными деньгами снова и снова, и

( Читать дальше )

Как инвестировать, не зная будущего?

- 14 ноября 2021, 10:49

- |

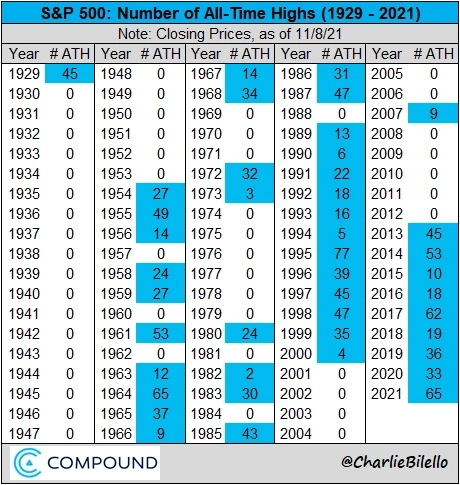

Классная статья от Чарли Биллело

На носу конец года, а это время бесконечных прогнозов и целевых цен различных классов активов в 2022г.

S&P 500 достигнет...

Доходность облигаций составит...

Нефть будет стоить..

Биткоин улетит в стратосферу...

И бла, бла, бла со всех углов!

У такого контента удивительно огромная, неискушённая, жаждущая знаний аудитория.

К сожалению, если вы думаете, что «финансовые гуру» способны точно предсказывать направление движения цен на разные классы активов, то спешу вас расстроить, НИКТО НЕ ЗНАЕТ БУДУЩЕГО!

Индекс S&P 500 65 раз бил рекордные максимумы в 2021 году и вырос более чем на 25 % в годовом исчислении.

В конце 2020 года сколько ведущих экспертов предсказали эти достижения?

Ровно НОЛЬ! Среди крупных инвест домов с Уолл-стрит (напомню что там трудятся выпускники престижных ВУЗов страны) самая высокая ценовая цель в 4400 пунктов на 300 пунктов ниже, чем та, где сегодня торгуется S&P 500 (4700).

( Читать дальше )

🚀Депозит с доходностью 10%+ в долларе в год. ⏱Минута чтения.

- 13 ноября 2021, 13:25

- |

💣 Увидел крутую фишку Бинанса (binance.com) — депозиты в криптовалюте и USDT(цифровой доллар). Доходность в скрине.

⚙️Как это работает?

• Бинанс — криптовалютная биржа. Бинанс даёт плечи (leverage) на некоторые позиции в криптовалюте.

• Клиенты платят комиссию за плечо Бинансу.

• Соответственно, чтобы не брать из своих запасов, Бинанс «занимает» у клиентов, которые готовы дать активы под «маленький» процент.

🪤Где подвох?

• «Подписка» ≠ банковский депозит. Бинанс не резервирует деньги под выплаты.

• Доходность рассчитывается в неделю и может быть пересмотрена в следующую неделю.

❤️Что в итоге?

• Хороший инструмент альтернативного накопления в крипте и долларе. Часть капитала стоит распределить в криптовалюту или депозит.

• Риски закрытия биржи, фрода: средние. Быстрее РФ от SWIFT отключат, чем упадёт Бинанс. 😁

P.S. Тут должна была быть моя рефералка на Бинанс, но её не будет. Кто захочет, тот сам найдёт Бинанс и разберётся.

#проденьги #крипта

О тварях дрожащих и чемпионах

- 02 ноября 2021, 19:10

- |

Не так давно, в одном из телеграм каналов, который я периодически читаю, разразился холивар на тему пассивных индексных инвестиций. В чат набежали ярые фанаты активного управления портфелем — подхода, противоположного индексному инвестированию.

Я придерживаюсь стратегии индексного инвестирования. Но это не значит, что я не способен принимать чужую точку зрения. Более того, я абсолютно согласен с утверждением, что активное управление портфелем способно принести результат гораздо лучше среднего по рынку.

Я считаю, что правда всегда где-то по середине и нужно трезво оценивать что ты делаешь, для чего и почему. Тем не менее, некоторые люди считают по-другому и готовы с пеной у рта доказывать свою исключительную и абсолютную правоту. Эта публикация полностью посвящена именно таким личностям.

Тварь ли я дрожащая или право имею?

Этим вопросом задается главный герой романа Ф.М. Достоевского Родион Раскольников после убийства старухи процентщицы. По мнению Раскольникова, все люди делятся на две категории: на низших и на высших людей. Низшие люди живут в послушании и любят быть послушными. Высшие люди реализуют великие цели и идеи. Раскольников относил себя к высшим людям. Поэтому, задавая себе вопрос «Тварь ли я дрожащая или право имею?» он искал уверенности в себе, подтверждения своей избранности и наличия исключительных прав.

( Читать дальше )

Купите «альфа-скакунов» в свой портфель!

- 01 ноября 2021, 11:02

- |

Всем, кто давно инвестирует на рынке, обычно хорошо известны два следующих факта. Первый – при долгосрочном инвестировании подавляющие большинство управляющих портфелем проигрывают пассивному инвестированию в индексные фонды, после учета их вознаграждений. Второй – высокая диверсификация портфеля снижает общий риск инвестирования до уровня рыночного риска, но при этом понижает доходность до этого же среднерыночного уровня.

Из них следует неприятный логический вывод – какой смысл тратить время среднестатистическому долгосрочному инвестору на изучение различных подходов в инвестировании, если простой подход пассивного инвестирования с ребалансировкой портфеля даст в итоге лучший результат (конечно, со статистической точки зрения).

Однако, все-таки стоит помнить, что результат управляющих хуже после вычета их комиссионного вознаграждения. Это значит, что если вы изучите те подходы, которые они используют, то вы сможете добиться результатов превосходящие среднерыночные. А также, вполне возможно, что вы сможете инвестировать таким образом, что риск вашего портфеля будет ниже, чем в простом пассивном подходе. Простой пример, за 10 лет пассивного инвестирования капитал увеличился на 150%, но в один из кризисных годов портфель просел на 50%. Ваша стратегия принесла вам те же 150%, но в кризисный год просадка не превысила 20%. Поверьте мне, психологически это две разные ситуации.

( Читать дальше )

Снимаю ногу с педали газа. Пассивная стратегия.

- 03 октября 2021, 13:40

- |

Я управляю своим портфелем с 2012 года, применяя пассивную стратегию. Писал об этом здесь.Инвестирую преимущественно в российские акции и облигации. По состоянию на 01.10.2021 структура портфеля выглядит примерно также, «факт» стал ближе к «плану».

Номинальная доходность инвестиций составляет 22,3% годовых, реальная доходность (превышающая официальную инфляцию) составляет 13,9% годовых. Меня все устраивает.

Хотя не все. Я отдаю себе отчет, что столь выдающихся результатов я достиг не своим интеллектом, возможности которого я оцениваю весьма скромно, а благодаря небывалому бычьему рынку, по счастливой случайности совпавшему с периодом управления портфелем.

На старте я задавался вопросом, как планировать свои действия и оценивать результат. Предвидеть движения рынка, да еще и намного лет вперед я не умею. Не нашел ничего лучше, как построить простую модельку. Параметрами модели являются фиксированный ежегодный взнос (с поправкой на официальную инфляцию) и целевая реальная (превышающая официальную инфляцию) доходность. Все расчеты осуществляю в рублях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал