Блог им. biopsyhose

Псалм #11: риск/доходность - эффективное инвестирование и управление капиталом. Как грамотно инвестировать в системный трейдинг.

- 24 октября 2019, 18:57

- |

Чтобы вдвое увеличить коэффициент успеха,

необходимо вдвое увеличить коэффициент неудач©

В этой статье хочу обосновать парадигму отношения риска к доходности в инвестировании и спекуляциях. Рассмотрим основные стабильные варианты приумножения капитала спекуляциями/инвестированием, а также выясним относительную максимальную доходность и риск в этих вариантах. Ключевой нитью в этом исследовании будет проходить именно стабильность, т.е. рассматривать будем только методы объективно зарекомендовавшие себя с точки зрения стабильности результата на дистанции 10 лет и более… узнаем какую доходность реально получить в каждом из методов и на какие реальные риски ориентироваться. Прошу заметить, что я говорю о профессионалах, т.е. анализирую на что Вы можете рассчитывать на пике своей карьеры в инвестициях/спекуляциях.

Риски/доходность

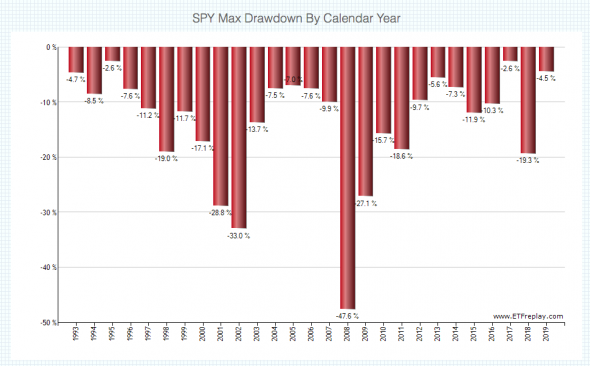

Пассивное инвестирование – это инвестирование в индексы, облигации, ETF. Наравне с сдачей в аренду недвижимости является наиболее простым и «безопасным» видом сбережения и преумножения капитала – средняя доходность ~7% годовых. Просадка может доходить до 50%, но все равно этот метод остаётся самым безопасным, так как связан напрямую с экономическим циклом – неважно насколько упадет индекс индустрии в конечном счете низкую базу выкупят и рост продолжится. Примером может выступить ETF на SnP500 (SPY) и его 11% годовых (за последние 10 лет) при максимальной просадке 48% (которая к слову сказать была единожды во время очередного системного мирового кризиса, в среднем годовые просадки остаются на уровне ~15%).

Резюме: плюсы: доступность, безопасность, редкость максимальных просадок. Минусы: низкая доходность. Метод интересен при условии систематического внесения средств и реинвестирования всего дохода – лучшая альтернатива государственной пенсии. Присутствуют убыточные годовые периоды.

Активное инвестирование– метод управления инвестиционным портфелем требующий от инвестора обширных фундаментальных знаний об оценке различных финансовых активов. В отличии от пассивного инвестирования обладает потенциально большей доходностью и риском. Заключается в умном отборе недооцененных финансовых инструментов их покупке и продаже в момент достижения активом справедливой по мнению инвестора цены, а также удержании актива в расчете на дальнейший рост из-за событийного характера актива. Чтобы оценить среднюю реальную доходность на длительном периоде от 10 лет, необходимо обратиться к публичной статистике таких инвесторов. Анализируя Berkshire Hathaway Баффета имеем среднюю годовую доходность ~20% при максимальной просадке около 50% (1974 год – минус 48,7%, 2008-й — минус 31,8%, 1990-й – минус 23,1%).

Резюме: метод относительно «безопасный» при должном уровне профессионализма. Неизбежны просадки капитала в 30-50% вместе с падением всего рынка во времена системных кризисов, даже если управление ведется супер профи. Доходность на длительном горизонте 15 — 20% годовых. Присутствуют убыточные годовые периоды.

Системный (алго-) трейдинг – метод ведения финансовых спекуляций целью которого является извлечение прибыли из дисбаланса спроса и предложения в финансовом активе. Используется технический анализ (не классический) котировок ФА для определения наиболее вероятных на заданном таймфрейме зон высокого спроса и предложения, т.е. таких уровней цен на которых управляющий трейдер ожидает дисбаланса рыночного капитала в покупки/продажи в соответствии с законами эластичности спроса и предложения. По мере достижения рынком этих зон трейдер совершает сделки в направлении предполагаемого дисбаланса. Кроме того в системном трейдинге могут использоваться и количественные, статистические методики. Главной отличительной особенностью метода является совершение типовых сделок при формировании заранее заданных рыночных условий.

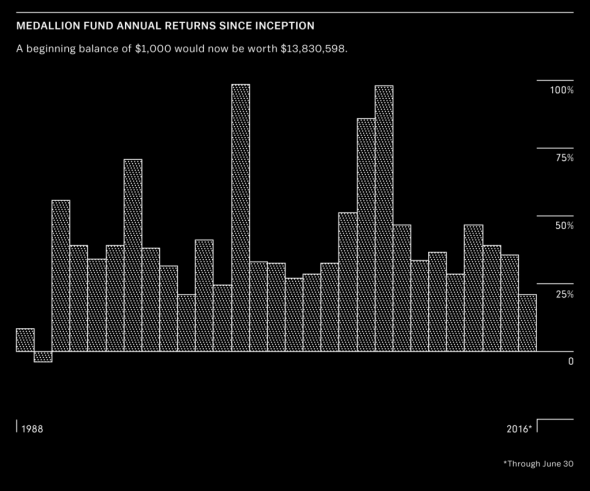

Самым известным, нашумевшем и продолжающим шуметь в сфере системного алго-трейдинга профессиональным участником является количественный алго-фонд Renaissance Technologies Medallion.

Статистика доходности Medallion

Достоверных данных о просадках Medallion я в сети не нашел. Как и по многим другим топовым хедж фондам информация о результатах управления (кроме доходности) скрывается, а сама доходность варьируется в пределах 20-50% годовых. Основываясь на высоком риске применяемого метода, предположу, что максимальные просадки даже крутых фондов составляют те же самые 30-50%, а иначе фонды, имея на длительном горизонте небольшие просадки с высоким уровнем дохода (30% и выше) заявляли бы их тоже как своё преимущество.

Резюме: имея тот же максимальный риск в просадках что и относительно «безопасные» методы инвестирования, системный трейдинг имеет потенциально большую доходность. За эту доходность инвестор платит своей терпимостью к более высокой периодичности возникновения максимальных просадок и общей «небезопасности» метода.

Ситуативный трейдинг – это область гэмблерской, интуитивной истории, которую маскируют под сверхпрофессионализм называя это торговля по ситуации. Не относится к профессиональному инвестированию/трейдингу, представляя собой эмоциональную отдушину, хобби. В конечном счете то зачем все мы приходим в трейдинг – зарабатывать сотни процентов в месяц, получая кучу положительных эмоций и не вникать в скучную статистику. Сама же статистика показывает, что на финансовых рынках зарабатывают скучные и неэмоциональные ребята уважающие статистический и системный подход. В конечном счете гэмблер называющий себя трейдером, варящийся в бульоне «ситуативного» трейдинга либо приходит к полной системности в торговле, либо продолжает терять время и нервы в гэмблинге (часто годами и десятилетиями), либо выносится рынком вперед ногами из-за долгов и поехавшей крыши. Как вариант может стать околорыночником без результатов и стэйтмента, на эмоции люди ведутся очень хорошо – смотрите какая офигенная сделка на пробой плюс 800 баксов!!! Хочешь также?!!! Записывайся на курс! ))))

Резюме: не надо так.

Деньги = высокий болевой порог

На основании вышеизложенного и опираясь на опыт собственных изысканий (конечно, если только никто не опровергнет мой вывод ссылкой на достоверную, опровергающую статистику) могу с уверенностью констатировать, что на современном уровне развития трейдинга/инвестиций установилась четкая корреляция доходности инвестиции к уровню принятия риска. Проще говоря инвестор (предоставляющий капитал в ДУ или трейдер торгующий на свои) желающий получать определенный уровень дохода с инвестиции должен четко осознавать, что его риском и болью не являются средние просадки 10-15-30%. Это нормально и терпимо абсолютным большинством участников финансовых рынков, а значит деньги не здесь. Деньги там, где начинается настоящая боль, которая обычно выражена эмоциональным выпадом — «эта стратегия больше не работает», а катализатором этой эмоции является как правило просадка капитала 40% и более, а также длительный период флэта Equity. Дальнейшее действие непрофессионального инвестора/трейдера это выход из инвестиции с убытком. Именно из-за этого происходит отток средств из управляющих фондов, а также прыгание гэмблеров с одной стратегии на другую. Бесконечный поиск грааля – сотни процентов годовых с максимальной просадкой 25% и стабильной ежемесячной прибылью. Ну-ну))) Удачи.

Что делать?

1) Принять просадки 40-60% как неизбежность и устраниться эмоционально от рефлексии вокруг них. Сосредоточиться на стабильности и «безопасности» выбранного метода – что он может дать, а что нет. Какая периодичность просадок, флэтов, величина средней просадки характерная для метода либо конкретной стратегии, её статистические показатели.

2) Серьёзно относиться к статистическим показателям. Решение об инвестировании (в том числе и в собственную торговлю) должно основываться на положительных статистических коэффициентах применяемой стратегии.

3) В целях повышения «безопасности» и увеличения дохода использовать один из вариантов консервативного инвестирования.

Первое: так или иначе уровень Вашего дохода с инвестиции будет напрямую коррелировать с частотой выхода просадки за среднюю величину. Чем выше доходность стратегии, тем чаще придётся терпеть просадки 30-60%. Максимальную боль будет давать системный трейдинг как и максимальную доходность. Просто примите это.

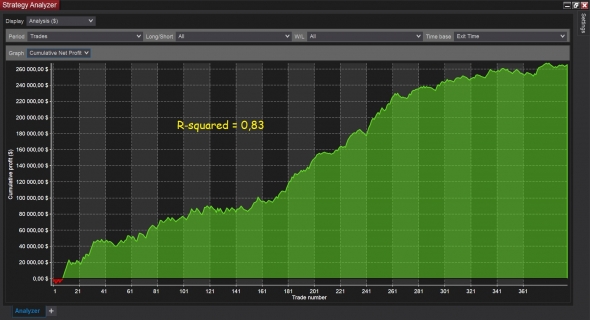

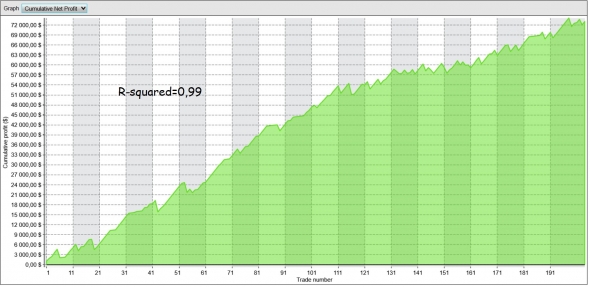

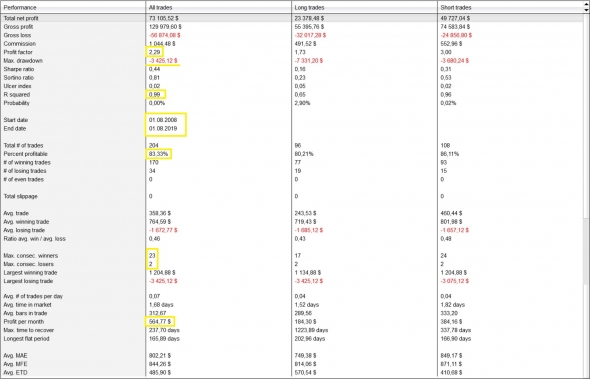

Второе: ваши главные друзья в оценке эффективности спекулятивной стратегии это следующие статистические коэффициенты – количество сделок, прибыльность (profit factor), средняя просадка (avg. drawdown), временной период статистики, коэффициент детерминации Equity (R-squared), максимальная просадка (max drawdown), прибыль без капитализации, отношение средней прибыльной сделки к средней убыточной сделке (ratio avg. win\avg. loss)… Если всё это для Вас пустой звук, то в 99% случаев Вы прямо сейчас находитесь на волшебном острове под названием «Интуитивный трейдинг aka. Crazy Gambling».

Количество сделок – как и временной период статистики отвечают за репрезентативность, т.е. показывают есть ли смысл вообще анализировать статистику. Минимальное репрезентативное кол-во сделок в системном трейдинге 130, минимальный временной период 2 года. Статистика должна удовлетворять обоим этим требованиям одновременно, если Вы хотите репрезентативности.

Прибыль без капитализации – т.е. без реинвестирования прибыли. Очень важно получить статистику по прибыли без капитализации, чтобы правильно рассчитать остальные показатели и понять эффективность стратегии. Еще лучше если статистика приведена в расчете торговли на минимальный контракт/лот. Если Вам подсовывают статистику доходности в которой максимальная просадка в % не совпадает с графиком доходности (на графике просадка существенно больше) то это как раз случай с реинвестированием прибыли. В реальной торговле Вы такую доходность не получите, часть средств просто не будет участвовать в торговле. Еще один очень важный момент с которым Вас могут обманывать это комиссии, Вы должны видеть прибыль с вычетом комиссий за сделки.

Прибыльность (profit factor) – очень простой, важный и эффективный показатель. Это отношение всей полученной прибыли ко всем убыткам (gross profit/gross loss=PF). Я рекомендую рассматривать статистику от 1,6 PF и вкладываться во всё что больше 2 PF. Если найдете какую-то стратегию с PF больше 3, отлично вот и грааль.

Максимальная и средняя просадка (max drawdown & avg. drawdown) – максимальная просадка в деньгах позволяет Вам рассчитать оптимальный депозит для стратегии – умножайте её на 2,5 (пример: mdd $9466х2,5=depo $23665). Средняя просадка – это простое среднее арифметическое всех просадок (падения от хая Equity до восстановления). Средняя просадка нужна Вам для понимания точки консервативного входа в стратегию (об этом ниже) и понимания стабильности стратегии – должна быть меньше 30% депозита.

Коэффициент детерминации Equity (R-squared) – еще этот коэффициент называют квадрат линейной регрессии. В общем эта цифра показывает насколько стабильна торговая стратегия – как стабильно она прибавляет к доходности на протяжении всего периода статистики. Максимум стабильности, а значит и периодичности обновления хая Equity достигается при значении R-squared 0,99. Я рекомендую рассматривать стратегии с показателем более 0,75.

Коэффициент отношения средней прибыли на сделку к среднему убытку (Ratio avg. win\avg. loss) – средняя прибыль и средний убыток считаются делением gross profit\gross loss на количество прибыльных\убыточных сделок. А чтобы получить R (Ratio avg. win\avg. loss) стратегии необходимо поделить среднюю прибыль на средний убыток. Полученный коэффициент (например в приведенной статистике выше он 1,79) показывает «безопасность» стратегии, обязательно ли использовать консервативный вход в стратегию, повышающий «безопасность» или можно обойтись классическим входом. Если R меньше единицы (например 0,46 как в статистике ниже), то при прочих удовлетворяющих коэффициентах, необходимо повышать «безопасность» стратегии и использовать консервативный вход.

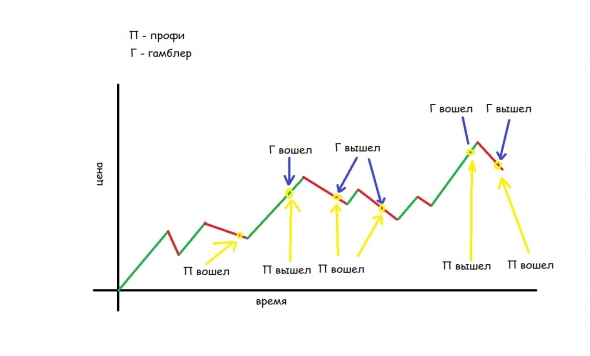

Это из области эмоций, а значит здесь есть деньги. Дело в том что у непрофессионалов ажиотаж в покупки возникает когда они видят «ракету» на Equity или на котировке акции, то есть нечто направленное строго вверх – гэмблер будет залезать в такое, в то время как профи будут на этом крыть свои покупки (или выводить прибыль из стратегии) потому что зашли раньше пуска «ракеты», спрогнозировав рост акции или зашли в перспективную стратегию на просадке.

Это классическое эмоциональное мышление абсолютного большинства заложенное природой – покупать то что УЖЕ выросло в тот момент когда компетентное меньшинство будет продавать ЗАКРЫВАЯ набранные ранее позиции. А так как большинство капитала сосредоточено у компетентного меньшинства, то угадайте что будет с ценой…

Это лирическое отступление от темы, тем не менее являющееся фундаментом финансового рынка и спекуляций. Но вернемся к теме консервативного входа в стратегию. Моя идея в том чтобы входить в стратегию в момент когда текущая просадка опускается ниже средней просадки (avg. drawdown) торговой стратегии. При условии что Вы покупаете/входите не/в шлак это открывает Вам ряд преимуществ:

1) Вы банально больше заработаете, сумев пересидеть большую просадку;

2) Вы ограничите свой риск, если ориентируетесь выйти из актива ниже его заявленной максимальной просадки;

3) Вы сможете пересидеть даже максимальную просадку актива, не получив её на своем депозите.

Из этого следует две модели консервативных инвестиций в системный трейдинг (в том числе и в свой):

а) вход на средней просадке актива, выход на максимальной – ограничиваете свои потери относительно актива;

б) вход на средней просадке актива, выход = максимальная просадка актива + средняя просадка – потенциально получаете такой же убыток как и актив, но в случае хорошего актива просто пересиживаете обновление величины максимальной просадки после чего актив вновь отрастет и даст Вам доход.

Еще круче использовать в дополнение к консервативному входу «подушку безопасности», когда Вы выводите прибыль со стратегии только сверх дохода равного средней просадке. Действуя при этом согласно пункта «а)» по достижению активом дохода равного средней просадке Вы по сути будете находиться в безрисковой зоне и снимать прибыль которую уже у Вас не заберет рынок, даже в случае падения актива на величину максимальной просадки. Таким образом Вы рискуете только в том случае, если после Вашего входа актив обновил максимальную просадку и то Вы теряете не 50%, а 25-30%.

На этом доклад окончен. Когда Вам будут подносить статистику с максимальной просадкой 25% на депо, закладывайте в риск все равно 50% и относитесь к трейдингу серьезнее чем к тарелке горячего борща который нужно донести из кухни до телевизора. Спасибо за Ваши ++++++++

По любым вопросам skype: Biopsyhose Biotrade

Инстаграм Biotrade

Мой трек-рекорд 324% руками за 5 лет

Мой курс трейдинга

теги блога @Biopsyhose

- backtesting

- Berkshire Hathaway

- biopsyhose

- bitcoin

- drawdown

- Gold

- nasdaq

- profit factor

- Renaissance Technologies

- Risk management

- S&P500

- TON

- Toncoin

- topsteptrader

- активное инвестирование

- алгоритм для трейдинга

- алгоритмическая система

- алгоритмическая стратегия

- алгоритмическая торговля

- алгоритмический портфель

- алгоритмический трейдер

- алгоритмический трейдинг

- алготрейдер

- алготрейдинг

- биопсихоз трейдер

- Биткоин

- БИТКОИН исторический максимум

- вопрос

- вью по рынку

- горбунов

- грааль в трейдинге

- живая торговля

- золото

- инвестирование

- Итоги года

- итоги месяца

- как бабла то срубить

- криптовалюта

- личностный рост

- нефть

- обучение трейдингу

- отзывы

- Отчет о торговле

- пассивное инвестирование

- паттерны

- Портфель инвестора

- ПРИБЫЛЬНАЯ ТОРГОВАЯ СИСТЕМА

- проп трейдинг

- разбор ошибок

- развитие трейдера

- реальный трейдинг

- результаты торговли

- рецензия на книгу

- Россия - Украина

- Ротшильды и Россия

- сделка века

- Сделка дня

- Сделка закрыта

- сделки трейдера

- сделок

- Сигналы робота

- системный трейдинг

- сталингулаг

- статистика

- статистика для трейдера

- Стэйтмент

- схемы

- торговые алгоритмы

- торговые паттерны

- торговые роботы

- торговые сигналы

- торговый алгоритм

- торговый робот

- трейдер биопсихоз

- трейдинг

- уведомление

- управление капиталом в трейдинге

- успех в трейдинге

- финансовый отчет

- финрезультат

- финрезультаты

- Шорт нефти

- Юмор Веселье Смех сквозь слезы

- Янукович Виктор

Публике интересны короткие и содержательные посты типа «Слабый отчет. акции ХХХ упали на Х%».

Иронию поняли, думаю))

Вот с предыдущего https://smart-lab.ru/blog/562591.php#comment10129679

Почитай кстати, там публике понравилось думаю из-за задорного вступления. Кликбэйт нужен в превью (а я в них не очень) или баба голая вместо Библейских мотивов))) Трейдинг реально не интересен людям — это скучно и думать надо. А шо делать, мне интересно писать именно про это) Но замечу шо баба голая меня тоже заводит!))

Занесу Вас в друзья, если не против — Удобно отсеивать мусор!