ПИк

Застройщики в 2023г сократили выпуск облигаций более чем втрое, до 32,8 млрд руб — Ъ

- 11 октября 2023, 11:41

- |

Например, год назад только ГК ПИК выпустила облигации на 39,5 млрд руб., группа «Самолет» — на 35 млрд руб., «Инград», Setl Group и «Брусника» — по 10 млрд руб., напоминают в «Эксперт РА». В этом году эти застройщики не привлекали средства на долговом рынке, за исключением Setl Group, собравшей за счет этого механизма 5,5 млрд руб. С начала 2023 года размещения были преимущественно за счет небольших игроков, таких как GloraX, «Астон» и др. Из крупных девелоперов бонды выпустили ГК ЛСР (7 млрд руб.), «Эталон» (10 млрд руб.) и «Страна девелопмент» (1 млрд руб.).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ПИК - ставки растут

- 04 октября 2023, 07:38

- |

Один из самых противоречивых секторов на данный момент – сектор недвижимости. Ключевая ставка ЦБ растет, при этом растут и котировки застройщиков. Пузырь или так и должно быть? Давайте разбираться, за одно взглянув на отчет компании ПИК.

Введение льготных программ рынок недвижимости раскололся на две части – новостройки и вторичное жилье. Если раньше строящийся дом чаще можно было приобрести дешевле вторичного (потому что необходимо ждать завершения строительства), то теперь ситуация кардинально поменялась.

С конца 2022 года стала наблюдаться инверсия цен. Квартиры в строящихся корпусах стали стоить дороже, чем аналогичные объекты в этих же ЖК, но уже с выданными ключами. На новостройки действует льготная ставка 6-8%, а в семейную ипотеку можно взять за 4-6% в зависимости от условий банка. Рыночная же ипотечная ставка до повышения находилась на уровне 10-12%. После повышения, ставка 15-17%. Люди начинают смотреть не на конечную стоимость, а на ежемесячный платеж.

( Читать дальше )

Топ-5 акций-лидеров и пятерка аутсайдеров сентября. Ждать ли изменений?

- 28 сентября 2023, 15:26

- |

В сентябре рынок успел обновить полуторалетние максимумы, ушел в активную коррекцию, но планка 3000 п. в индексе МосБиржи пока устояла. Смотрим на лидеров и отстающих месяца, оцениваем перспективы курса бумаг на октябрь.

Ушли в боковик

В самом начале сентября индекс МосБиржи почти добрался до 3300 п. Перегретость рынка вылилась в коррекцию: в моменте просадка составляла 9%, был благополучно отработан первый предел риска падения на месяц. На 3000 п. покупатели вновь активизировались. По итогам периода глубина локального провала с конца августа уменьшилась до 5%. По сути, имеем широкий боковик в 10% с границами 3000–3300 п.

Однако риски погружения под 3000 п. все еще актуальны. В октябре на стороне продавцов бумаг могут играть факторы высокой ключевой ставки и ожидания укрепления рубля. При этом предполагаемый откат создаст интересные возможности для покупок акций широкого рынка на перспективу.

Рассмотрим самые сильные и слабые бумаги месяца, обрисуем перспективы их курса на октябрь. Обычно тенденции движения сохраняются, но, возможно, что-то поменяется.

( Читать дальше )

НОРМЫ НА ЗАВОДЕ

- 19 сентября 2023, 22:25

- |

Сегодня была просто шикарная раздача на аптеках. Поставил рекорд по сбору спрэда/волы.

Пошортил Инарктики.

( Читать дальше )

ПИК. Акции компании готовы к росту.

- 04 сентября 2023, 19:15

- |

ПИК Дневной график.

Акции компании готовы к росту.

Есть трендовая линия, которая сформирована с 24 февраля 2022г. Так же видим еще одну трендовую, которая более вертикальная, которая начала формироваться в мае 2023г.

Есть поджатие к 860р., которое является сопротивлением, объемов у этого уровня нет.

При пробое пойдем по целям:

- Короткая цель 1000-1050р.

- Вторая цель 1200-1250р.

- И следующая 1400-1500р.

Дальше, если увидим пробой, то будет кратное умножение.

И это все на росте ключевой ставке ЦБ.

Держите застройщиков в портфеле? — 👍

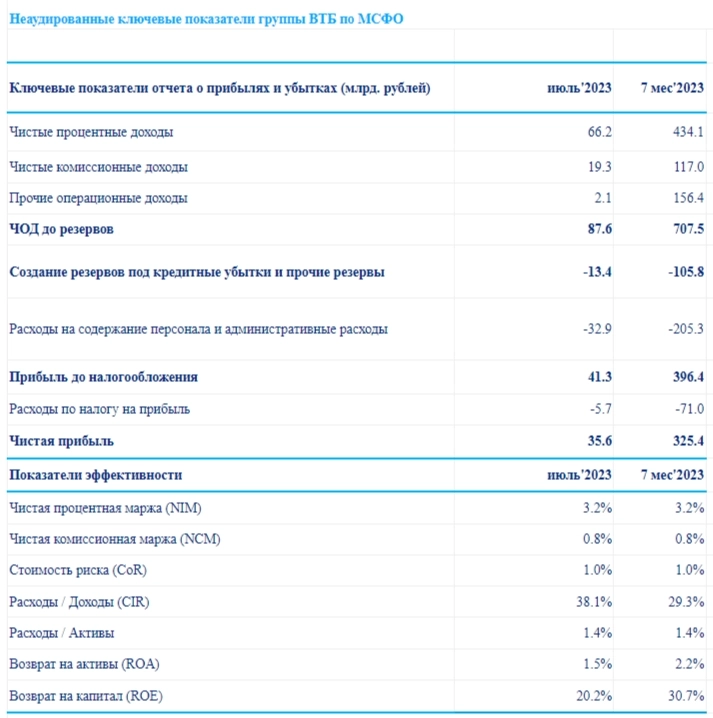

ВТБ отчитался за июль и 7м 2023г., банк продолжает генерировать прибыль, но повышение ключевой ставки может сократить доходы

- 04 сентября 2023, 07:19

- |

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за июль 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). ВТБ продолжает бить рекорды по чистой прибыли и стремиться к долгожданным 400 млрд за год, данный рубеж банк, вполне, сможет перешагнуть, тут сомнений не должно оставаться (за 7 месяцев 2023 года было заработано — 325,4 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, в августе данный рекорд уже будет побит за 8 месяцев). На чём держится сей феноменальный результат: на процентных доходах (спрос на ипотеку и потребительские кредиты возрос, это даже отметил ЦБ и поднял ставку до 12%), валютной переоценке (ослабление рубля сыграло немаловажную роль с начала 2023 года) и приобретению РНКБ (данный эффект повлиял на I квартал, поэтому в мае чистая прибыль банка просела почти в 2 раза). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

Самолет во главе группы девелоперов

- 31 августа 2023, 15:09

- |

Сразу 4 девелопера 29–30 августа представили финансовые результаты за I полугодие 2023 г.

Группа Самолет. Скорректированная EBITDA выросла в 1,8 раза, до 33,1 млрд руб. Чистая прибыль увеличилась в 1,7 раза, до 9,2 млрд руб. Консолидированная выручка увеличилась в 1,5 раза, до 101,4 млрд руб.

Самолет остается самым быстрорастущим девелопером на рынке недвижимости, чему способствует запуск новых проектов и расширение бизнеса за пределами московского региона. Комплексное решение задач потребителей – готовые квартиры с отделкой и мебелью – позволяет удерживать сильные позиции на рынке и демонстрировать высокие финансовые результаты.

Группа ЛСР. Выручка: +14,4% г/г, до 74,809 млрд руб. Скорректированный показатель EBITDA: +6,5%, до 19,628 млрд руб. Чистая прибыль: -72,9%, до 1,735 млрд руб.

ЛСР также показал рост выручки, однако показатель EBITDA вырос меньшим темпом из-за увеличения коммерческих и административных расходов, на чистую прибыль повлиял разовый фактор по деконсолидации дочернего предприятия.

( Читать дальше )

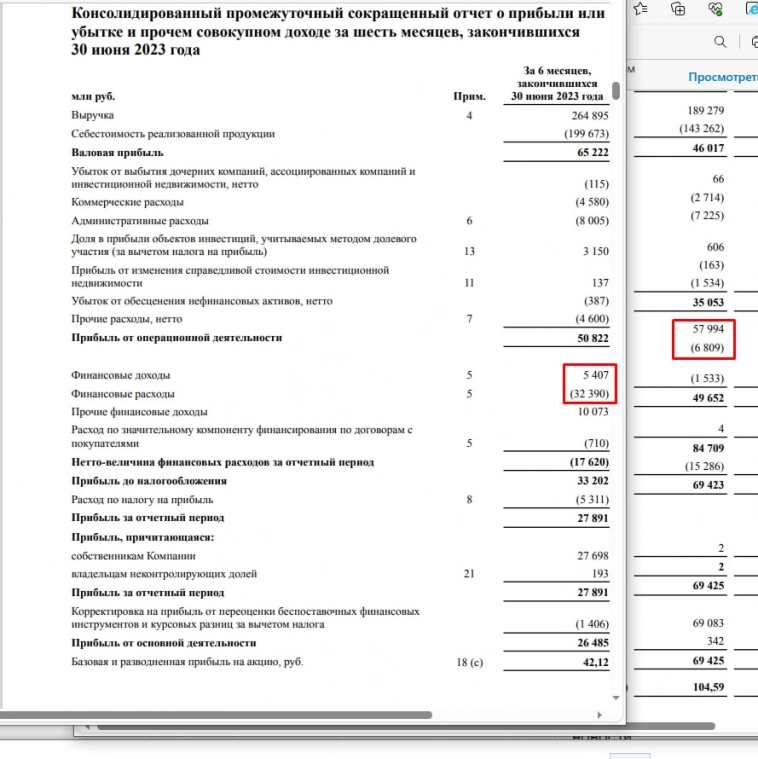

Результаты ПИК за 1п2023 года. Процентные расходы давят на рост чистой прибыли.

- 31 августа 2023, 10:51

- |

На удивление сегодня ПИК выдал крайне неудобный отчет, где указал данные только за 1 полугодие 2023, без сравнительной графы с предыдущими годами(поэтому для того, чтобы проанализировать отчет пришлось совмещать 2 таблицы). На скрине справа результаты за 1п2023, левее — 1п2021.

Общие цифры не удивляют — выручка растет, растут так же и коммерческие расходы.

Прибыль от операционной деятельности за 1п 2023 год 50 822 млн против 35 053 млн за 1п 2021.

Все испортили цифры по процентным доходам и расходам:

В 1п2021 мы видим что ПИК заработал на этом(а че, так можно было?), показав прибыль от финансовой деятельности в 49 652 миллиона рублей! Для сравнения, прибыль ПИКа от операционной деятельности за это же полугодие 35 053 миллиона рублей! Меня это немного шокировало, т.к. ПИК заработал больше от того, что гонял деньги дольщиков по депозитам, чем от продаж квартир.

В 2023 году прибыль от операционной деятельности увеличилась — 50 822 млн, а процентные доходы превратились в процентные расходы -17620 млн рублей.

( Читать дальше )

Вечерний обзор рынков📈

- 30 августа 2023, 19:02

- |

Курсы валют ЦБ: 💵USD — ↗️95,9283 💶EUR — ↗️104,4496 💴CNY — ↗️13,1311

▫️Российский фондовый рынок сегодня топтался в неопределенности — индекс Мосбиржи по итогам основной торговой сессии символично прибавил 0,04%.

▫️Минфин РФ на аукционе сегодня разместил ОФЗ на 57,402 млрд руб. по номиналу (реально привлечено 55,658 млрд руб). Фактическая выручка от размещений составила:

ОФЗ-ПД серии 26243 на 1,402 млрд руб. при спросе 3,301 млрд руб.

ОФЗ-ПК серии 29024 на 54,256 млрд руб. при спросе 185,187 млрд руб.

(средневзвешенная цена размещения от номинала: ОФЗ-ПД серии 26243 — 91,0038%, ОФЗ-ПК серии 29024 — 96,3128%)

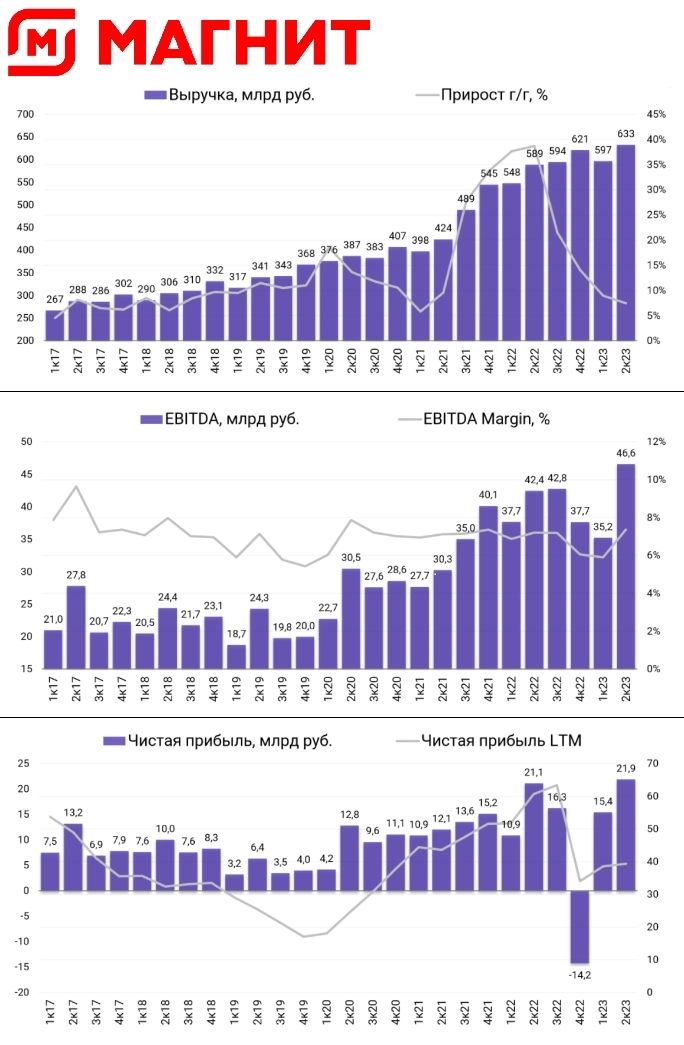

▫️Магнит (+0,12%). 🟡 Отчет за I полугодие 2023 г. по МСФО. Выручка выросла на 8,2% г/г до 1,229455 трлн руб. EBITDA прибавил 2% г/г до 81,8 млрд руб. Чистая прибыль выросла на 15,9% г/г до 34 млрд руб. Соотношение Net Debt/EBITDA: 0,7x

▫️Газпром (-0,83%). 🔴 Отчет за I полугодие 2023 г. по МСФО. Выручка упала на 41,1% г/г до 4,114 трлн руб. EBITDA составила 1,228 трлн руб. Чистая прибыль упала на 88,2% г/г до 296,241 млрд руб. Чистый долг вырос на 36,2% до 5,3 трлн руб. Капитальные вложения за полугодие составили 1,188 трлн руб.

( Читать дальше )

Вечерний обзор рынков📈

- 24 августа 2023, 19:05

- |

Курсы валют ЦБ: 💵USD — ↘️94,4007 💶EUR — ↗️102,4719 💴CNY — ↗️12,9407

▫️Российский фондовый рынок сегодня торговался на минорной ноте — индекс Мосбиржи по итогам основной торговой сессии снизился на 0,28% на объемах ниже среднего.

▫️В БРИКС приглашены Аргентина, Египет, Эфиопия, Иран, Саудовская Аравия и ОАЭ. Они станут полноправными участниками объединения с 1 января 2024 г., когда председательство в БРИКС перейдет к России.

▫️ЦБ РФ: международные резервы РФ за неделю снизились на 1,1% ($6,3 млрд) и на 18 августа 2023 г. составили $579,5 млрд.

▫️Угольная промышленность 🔴

Главный исполнительный директор «Роснефти» Игорь Сечин обратил внимание президента Владимира Путина на проблему сокращения поставок нефтеналивных грузов на восток по железной дороге. Сечин подчеркнул, что сокращение объемов перевозки грузов с высокой добавленной стоимостью и налоговых отчислений негативно влияет на нефтяную отрасль. Глава «Роснефти» предложил установить более высокий приоритет для всех грузов, производимых на российских НПЗ, и ввести новую методологию доступа к железнодорожной инфраструктуре.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал