Оптимизация

Портфельная оптимизация как бустинг на «слабых» моделях-3

- 21 августа 2019, 13:49

- |

Устойчивые долгосрочные модели

В предыдущих частях (часть 1, часть 2) мы рассмотрели построение композитных систем оценок ценных бумаг, построенных при помощи распространённых средств машинного обучения (Bag/Boost методы). Однако, такой подход, несмотря на все свои преимущества (скорость, точность) имеет ряд больших недостатков – отсутствие универсальности моделей в результате проблем «переобучения» (точной настройки на определённые типы рынков и временные интервалы) и сложность интерпретации полученных композиций.

В результате решения этих проблем мы разработали базовую модель на основе наших представлений о стохастических дифференциальных уравнениях с квантовыми скачками, образующих улыбку волатильности. Эта макромодель получила в наших исследованиях наиболее полную микроскопическую интерпретацию.

( Читать дальше )

- комментировать

- 4.4К | ★18

- Комментарии ( 11 )

А плох-ли кризис для трендовых торговых систем?

- 18 августа 2019, 18:40

- |

Меня тоже озадачил вопрос, что же ждать нам, алготрейдерам, особенно трендовикам? И я решил прогнать на тестере своих трендовых роботов на периоде 2008-2010г, особенно, концентрируясь на результатах второй половины 2008. Тестил фьючерс Сбербанка. Даже не менял параметры, а взял те, которые использую сейчас. Результат меня вполне устроил. Опыт у меня не большой, и вот я думаю, может я что-то не учел или не доглядел? Что скажите друзья, к чему следует быть готовым?

Друзья, кто собаку съел на оптимизации и бэктестинге? Прошу вашего совета.

- 17 мая 2019, 09:55

- |

Тестирование стратегий - Walk Forward Test vs CV Fold Test

- 02 мая 2019, 00:22

- |

В классических задачах прогнозирования используются в основном различные Fold тесты. Их логика весьма понятна и прозрачна – защитить алгоритм от переобучения и получить лучшие стационарные параметры регуляризации. Например, такие, как лямбда Тихонова, или, если речь идёт о бустинге на деревьях решений – минимальное количество листьев. Однако сообщество Smart Lab настоятельно рекомендовало нам провести Walk Forward тесты, логика которых нам мало понятна.

А если логика не понятна, то можно детально рассмотреть какой-нибудь простой пример.

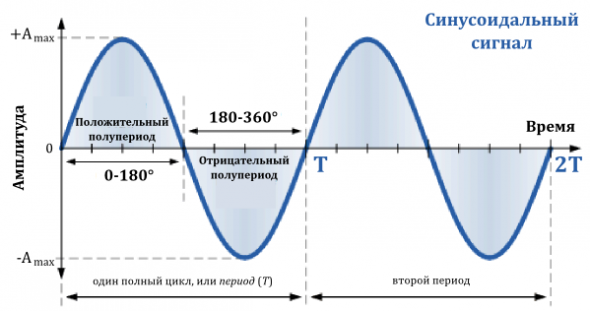

Пусть в качестве объекта прогнозирования у нас будет выступать простая синусоида с частотой ω и амплитудой А. Без применения сложных математических методов эта задача решается следующим образом:

- Берутся исторические данные

- На основе данных подбираются параметры амплитуды, частоты и фазы.

- Исходя из полученных «динамических» переменных модели строится прогноз на будущее.

( Читать дальше )

Портфельная оптимизация как бустинг на «слабых» моделях

- 29 апреля 2019, 22:09

- |

Часть 2.

В прошлой части мы подбирали такую комбинацию статистических оценок динамики акций, которая давала нам возможность стабильно выбирать портфель акций лучше среднерыночного, с показателем Шарпа на 26% выше индексного.

Мы также пробовали составлять портфель из портфелей и портфель на основе портфеля оценок, но в силу высокой линейной зависимости оценок и полученных на них портфелей друг от друга Bagging ожидаемо не дал никакого результата.

Тем не менее, этот важный этап подготовительных работ – построение портфеля (или композиции портфелей) на простых, статистических оценках дал нам некоторую отправную точку, относительно которой мы будем рассматривать эффективность всех наших последующих нововведений.

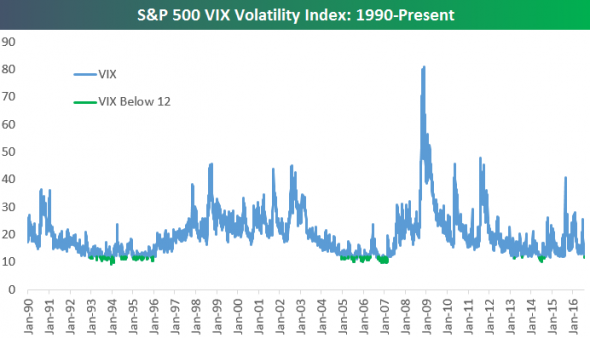

Рис. 6. Иллюстрация динамики волатильности акций США, входящих в состав индекса S&P 500.

Основную проблему стандартных методов мы видим в том, что они разработаны для стационарных стохастических процессов, в то время как любые финансовые (а зачастую природные, биологические и др.), временные ряды имеют нестационарную природу. Так, например, широко известно, что логарифмическое изменение стоимости акций является нестационарным процессом со склонностью к консолидации (кластеризации) волатильности.

( Читать дальше )

Адаптивный параболик. Подскажете, в чем его суть?

- 14 апреля 2019, 11:22

- |

Портфельная оптимизация как бустинг на «слабых» моделях

- 09 апреля 2019, 23:20

- |

Часть 1.

Традиционно считается, что задача портфельной оптимизации, или задача Марковица, представляет собой некоторую самостоятельную задачу выбора такого портфеля активов, который обладал бы максимальной доходностью при минимальных рисках.

Прим. В качестве актива могут выступать ценные бумаги (акции), их производные (опционы) или торговые системы.

Решение задачи состоит из двух этапов:

- Прогноз доходности и ковариации активов в будущих периодах – то есть построение некоторого набора «слабых» прогностических моделей.

- Составление оптимального портфеля в соответствии с некоторой целевой функцией, и ранее полученными оценками. То есть построение такой композиции «слабых» моделей, которая обладала бы наибольшей прогностической силой.

Почему мы используем аналогию портфельной оптимизации с методами машинного обучения — Bag, Boost?! Потому что в действительности (и мы это продемонстрируем) нам абсолютно не важно, насколько хорошо динамику наших временных рядов прогнозируют «слабые» модели – нам важно только то, чтобы ошибки прогнозов наших моделей взаимно компенсировали бы друг друга в некотором интегральном смысле. Иными словами – в случае бустинга – ошибка прогноза линейной композиции была бы минимальной, а в случае портфельной оптимизации – была бы минимальной ошибка прогноза нелинейной композиции (то есть самого портфеля).

( Читать дальше )

Различия результатов тестирования на тиковых данных и OHLCM1, что ожидать в реальности?

- 21 марта 2019, 18:33

- |

Результаты тестирования на тиковых данных и OHLCM1 сильно различаются, причем визуально, если сравнивать входы и выходы, то робот примерно заходит одинаково.

Что ожидать в реальности, результаты более схожие с тиковыми или OHLCM1 данными, или нечто среднее между ними?

10 этапов разработки торгового робота под QUIK и TSLab от Robot Scalper

- 19 февраля 2019, 14:37

- |

К нам поступил запрос на создание многопараметрического робота, с кучей условий торговой логики и в конце с припиской: «За работу я готов оплатить 800 рублей». Как у заказчика получилась такая сумма осталось не ясно. Возможно, всё тривиально, и это просто все его доступные средства, которые остались от торговли по интуиции. А возможно человек просто не понимает какую работу нужно проделать и из чего образуется цена на торговых роботов. Но это не страшно. Мы как раз сейчас и постараемся разобраться в этом.

Итак, чтобы разработать робота нужно выполнить определенные этапы. Рассмотрим их.

- Нужно определиться с торговой стратегией и формализовать её (точки входа, стоп-лоссы, тейк-профиты, фильтры и т.п.);

- Желательно создать прототип данного робота;

- Проверить работоспособность стратегии и прототипа на исторических данных;

- Желательно провести оптимизацию стратегии и найти оптимальные значения параметров;

- Нужно провести анализ сделок и добавить общие фильтры на ситуации в которых робот часто показывает убытки. Главное, нельзя примерять переоптимизацию! Иначе в реальной торговли результаты будут сильно отличаться! После этого возвращаемся к пункту 4. И работаем до тех пор пока стратегия не будет универсальной или пока мы её не забракуем как непригодную. Так тоже бывает, и не редко.

( Читать дальше )

Как обойтись без склейки фьючей при тестировании и оптимизации торговой стратегии в ТСЛаб

- 16 февраля 2019, 23:01

- |

Как выяснилось, склейку фьючей Финам проводит по методу «Панама» (или проводил), а как будет проводить — кто его знает. Да и что за «Панама» — яндекс в помощью интересующимся. Смысл в том, что на стыке двух фьючей идут недостоверные котировки.

Из-за наличия такого ценового разрыва в склеенных фьючерсах результаты тестирования стратегии искажаются и как результат в процессе оптимизации находятся неоптимальные параметры.

Я считал, что это несущественные искажения, но если учесть, что оптимизацию иногда провожу на промежутке времени до 10 лет и каждый год происходит как минимум 4 склейки (поквартально) — получается около 40 сделок дают искаженный финансовый результат, которого можно не достичь в реальной торговле. Если же использовать фьючи на нефть — склейки могут доходить до 12 раз в году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал