Блог им. Kot_Begemot

Кому улыбается волатильность?

- 06 июня 2019, 14:39

- |

Волатильность, как хороший продавец — всегда улыбается своему покупателю. Шутка с долей шутки.

Предположим, что в качестве фундаментального сигнала (событийный ряд) у нас выступает некоторая случайная величина, обладающая следующими «катастрофическими» свойствами:

1. Существует некоторая средняя мощность событий во времени.

2. Если не произошло малого события, то, вероятно, произойдет большое, если не произошло большого, то, вероятно, произойдёт катастрофическое, если не произошло катастрофического — произойдёт ещё более катастрофическое. Как при землетрясениях и лавинах.

3. Сила события не зависит от уже произошедшей силы события (невозможность скальпинга), то есть отсутствуют ограничения и эффекты памяти для последующего роста мощности события, а функция плотности распределения моментальной мощности в каждой своей точке имеет самоподобную природу.

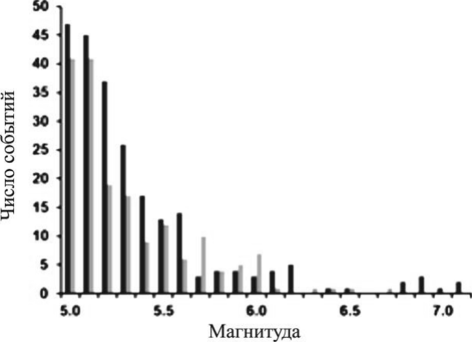

Рис1. Распределение землятресений с магнитудой более 5 США, 1973-2010 год.

Надо отметить, что в математике существует достаточное разнообразие моделей для описания подобного рода статистик — это и мерцательные эффекты, и фрактальные множества и прочее, прочее, прочее ( в зависимости от приложения) Мы обычно пользуемся иерархическими моделями, предполагающими взаимосвязанную структуру множества субъектов/факторов по единому правилу или, применительно к финансовым временным рядам,- модели финансовых пирамид, кризисов или самоорганизующихся паник финансовых рынков.

Соответственно этой вводной эффективный рынок должен один в один повторять событийный ряд, не растягивая эти события во времени из-за задержек распространения и обработки информации и не давая возможности совершения временного арбитража (торговля трендов). Распределение волатильности на таком рынке будет иметь весьма и весьма «тяжёлые хвосты» точку разрыва производной в медиане (острый пик).

Абсолютно неэффективный рынок будет, напротив, иметь распределение Гаусса, поддерживающего постоянную волатильность во времени независимо от катастрофического событийного фона, а полу-эффективный рынок — будет обладать некоторыми промежуточными свойствами, то реагируя на события относительно эффективно, то и вовсе не замечая их (при долгосрочном схождении равновесной фундаментальной и спот цены).

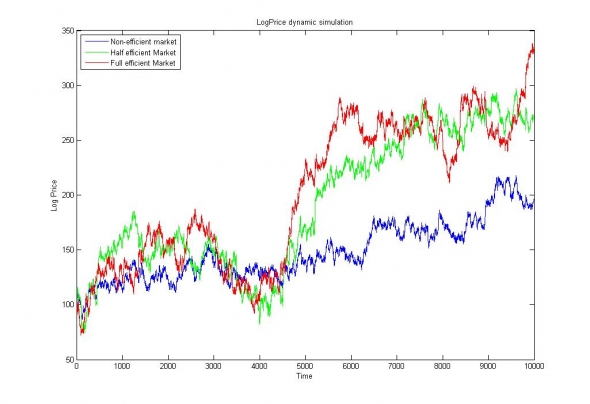

Промоделируем 50-летний тренд на трёх рынках (с математическим ожиданием цены актива 300 логарифмических единиц):

Рис.2. Симуляция логарифмической динамики цены актива с одинаковой долгосрочной волатильностью и одинаковым математическим ожиданием. Красная кривая — эффективная динамика актива, зелёная и синяя — полу-эффективная динамика и неэффективная динамика.

По общему виду графиков можно обратить внимание на неустойчивость волатильности трендов, обладающих «тяжёлыми хвостами».

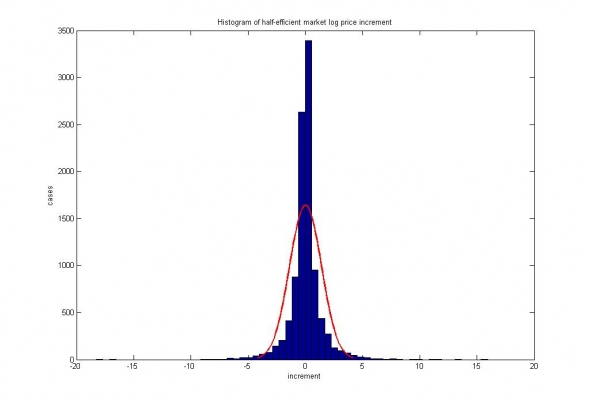

Рассмотрим отдельно полученное полу-эффективное распределение, случайным образом принимающее форму эффективного «катастрофического» и неэффективного Гауссового:

Рис 3. Полу-катастрофическое распределение волатильности, характерное для полу-эффективного рынка, выраженное в логарифмических ценах.

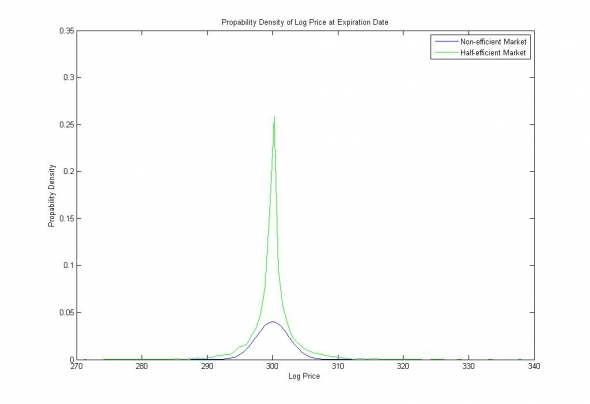

Теперь предположим, что та же динамика катастроф свойственна не только внутридневной волатильности, но и долгосрочной волатильности. Это предположение позволяет нам перенести экспоненциальную составляющую распределения приращений стоимости на вероятностное распределение абсолютной стоимости актива:

Рис 4. Плотность распределения логарифмической цены актива в будущем. Синяя кривая соответствует модели Блэка-Шоулза неэффективного рынка, зелёная кривая — модели случайного блуждания с полу-катастрофической волатильностью. Разница амплитуд обусловлена разницей числа статистических интервалов.

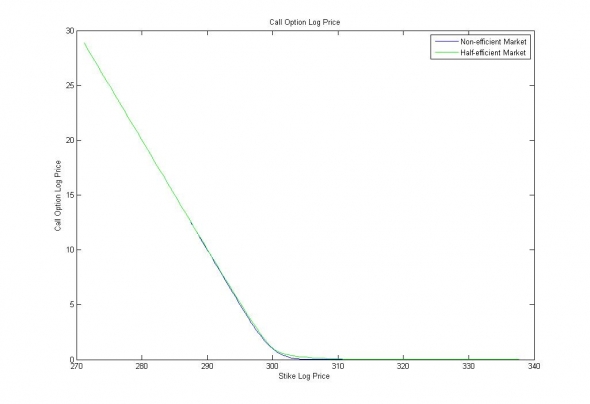

Теперь рассчитаем численно цену колл опционов для обоих типов распределений:

Рис 5. Логарифмические цены опционов для процессов с постоянной и полу-катастрофической волатильностью.

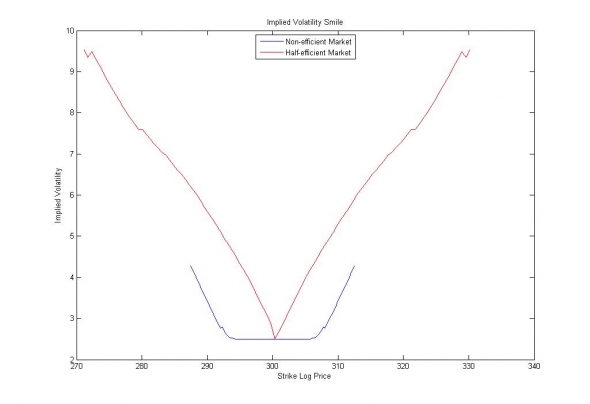

И пересчитаем полученную цену call опционов в «Implied Volatility», то есть в аналогичную стационарную волатильность:

Рис 6. Улыбка волатильности для процесса с постоянной волатильностью (синяя кривая) и процесса с катастрофической волатильностью. Хвосты синей улыбки обусловлены ошибками численного интегрирования в пределах страйков 3-5 сигма)

Отчётливо видно, что улыбка волатильности процесса с «катастрофическим риском» имеет отрицательную вторую производную (выпуклость ветви вверх) и обратную выпуклость в области близких к трендовой составляющей страйков. В то же время «ожидаемая волатильность» процесса со стационарной волатильностью, как и полагается, в первом приближении равна константе.

Однако, в процессе моделирования мы сделали одно необоснованное предположение, противоречащее условиям центральной предельной теоремы теории вероятностей в области большого числа событий. Так, например, даже при сильной склонности к долгосрочным трендам или иным регрессионным зависимостям (цепи Маркова и пр.), результирующее распределение суммы большого числа периодов остаётся распределением нормальным или близким к таковому. Но если предположить о существовании редких, чуть ли не единичных артефактов, появляющихся малое число раз на рассматриваем временном промежутке (то есть предложить вероятность возникновения единичного кризиса), то в результирующем распределении интегрального результата удаётся сохранить «тяжёлые хвосты», как отражение несбалансированной суммы этих кризисов.

При этом, что интересно — как и в случае с внутридневной волатильностью, содержащей в себе достаточное количество объёмов, чтобы быть неразличимой от распределения Гаусса, но содержащей «толстые хвосты» в качестве отражения влияния редких событий, так и в случае волатильности больших периодов, мы наблюдаем некоторое слабое самоподобие.

Таким образом волатильность ещё улыбается и артефактам — редким финансовым кризисам и паникам больших амплитуд.

теги блога Kot_Begemot

- API

- cpp

- FORTS

- LUA

- Matlab

- NASDAQ

- open source

- Quik Lua

- S&P

- S&P500

- S&P500 фьючерс

- Vanguard Group

- VIX

- акции

- акции США

- алгоритмы

- алготрейдинг

- анализ временных рядов

- баффет

- волатильность

- Гордон

- доверительное управление

- долги

- игры

- инвестиции

- индекc

- интеграция

- искусственный интеллект

- Келли

- Книги

- книги о трейдинге

- корреляция

- кризис

- криптовалюта

- лудомания

- Марковиц

- матлаб

- машинное обучение

- ММВБ Акции

- наука

- нейронные сети

- облигации

- одураченные случайностью

- оптимизация

- оптимизация торговых систем

- опционы

- оффтоп

- оционы

- памм счета инвестиции

- паника

- пирамида

- ПИФы

- портфели

- Портфель

- портфельное инвестирование

- пузыри

- раздача

- рецензия

- Риски

- рэнкинг мосбиржи

- Сбербанк

- спекуляции

- статистика

- стоимостное инвестирование

- талеб

- теги не нужны

- теория игр

- торговая система

- торговые роботы

- трейдинг

- улыбка волатильности

- управляющая компания

- финанализ

- фундаментальный анализ

- фьючерс ртс

- Шарп

- шутка

- Экономика

Можно поподробнее как именно строились модели динамики цены на Рис.2 ?

Синий — обычное лог-нормальное броуновское движение? Кстати, очень непривычно слышать в этом случае термин "неэффективный рынок". Как раз броуновское движение обычно считается апофеозом невозможности заработать на нем.

А как построены красный и зеленый ценовой ряд?

Распеределение волатильности с мож=1 :

v(i)=log(1-rand(1,1))/(-L);

Где log — натуральный логарифм.

rand(1,1) — равномерное распределение [0,1], одно значение

v(i) — волатильность, равная обратной функции распределения экспоненциального распределения с показателем лямбда = L.

Итого вы получаете случайную величину распределённую экспоненциально с МОЖ 1/L и сигма 1/L^2.

Теперь домножаете монетку ( +1 и -1 соответствуют линейному отражению силы сигнала) со сдвигом вероятности и получаете красную кривую, домножаете Гаусс с трендом — зелёную.

Здесь, в случае смешанного распределения, могут возникнуть разнообразные модели, мы взяли произведение как некоторое приближение случайной «эффективности».

ch5oh, в широком смысле любой интегральный ряд 1 порядка будет броуновским движением, вне зависимости от функции распределения отдельного приращения — равномерное, нормальное, синусоидальное, параболическое и т.д.

В рассуждениях об эффективности можно идти от обратного — какой рынок эффективен? Который отражает некоторое скрытое состояние (фундаментальную равновесную цену, например) без задержек. Какой рынок неэффективен? Который идёт к этому скрытому состоянию опредёленное время, предоставив возможность инвесторам купить недооценённый или переоценённый актив (в зависимости от спреда между скрытым состоянием и спот ценой) у других, неэффективных инвесторов. Таким образом, весь вопрос не в случайности скрытого состояния, а в разнице волатильности одного состояния и второго — тот сигнал, который обладает низкой волатильностью неизбежно будет отставать за вторым, как MA отстаёт от цены.

А далее идёт простая модель — скрытое состояние меняется быстро и редко (новости, решения руководства, падение продаж в результате единичных катастроф), а неэффективный сигнал, если таковой имеется — не поспевает за скрытым состоянием своей волатильностью. Впрочем, если уж мы наблюдаем «тяжёлые хвосты», то связаны они, вероятно, как раз с такого рода явлениями.

Иными словами, предполагая возможную неэффективность рынка, мы строим более «прерывистую» модель неравномерного роста как приближение эффективного рынка.

Kot_Begemot, под броуновским движением (стандартным) все же обычно понимается интегрированный ряд с лог-нормальным распределением приращений. Если приращения не лог-нормальные — это уже не броуновское движение, а какой-то другой зверь. Для которого надо заново доказывать большинство используемых теорем. К примеру, отдельно выделяют фрактальное броуновское движение (причем его еще режут на несколько классов по показателю Херста и каждый из классов приходится анализировать отдельно).

И возвращаясь в термину «эффективность». Эффективным (опять же обычно) называют рынок на котором отсутствуют арбитражные возможности и на котором никто не может заработать (добиться положительного матожидания) никакими ухищрениями. В этом смысле винеровский процесс — максимально эффективен.

Но спасибо за развернутое разъяснение. Постараюсь в будущем при чтении Ваших постов учитывать эти терминологические особенности.

С уважением.

Для демонстрации разницы между этими рядами, мы провели небольшой численный эксперимент — промоделировали броуновское движение с сигма = 0.1, МОЖ = 0 на 10 000 испытаний, после чего привели результаты эксперимента к мультипликативному масштабу модели Блэка-Шоулза и аппроксимировали полученное распределение лог-нормальным распределением при помощи внутренних средств Матлаб.

Выборочные статистики коричневого шума и его экспоненциального преобразования выписаны в виде таблицы.

Kot_Begemot, не вполне понял, что Вы имели в виду под фразой "привели результаты эксперимента к мультипликативному масштабу модели Блэка-Шоулза".

Также неясно, что должна продемонстрировать Ваша картинка. На глазок сказал бы, что Вы как должны были получить колокол, так Вы его и получили.

Попробуйте взять сигму побольше? Скажем, 1 и увеличить количество траекторий хотя бы раз в 10-100. Может быть, тогда наличие (или отсутствие) различия распределений станет более очевидно?..

Но мне очевидно, что броуновское движение в модели Блека-Шолза и лог-нормальное распределение на экспирацию — суть одно и тоже. И если Вы получаете разницу, значит что-то делаете неправильно. Возможно, путаетесь в терминах?

С уважением.

ch5oh, вся разница в вычислении моментов этих распределений, а не в формах самих распределений. Броуновское лог-движение описывается лог-нормальным законом, вы правы, только подобрать «правильные» параметры этого распределения без преобразования к броуновскому-лог движению очень сложно или почти не возможно.

Обсчитаный Сашко и волатильность.))

Отрицательность персонажа в подсознании не даёт воспринимать тебя положительно…