Облигации

Выдача кредитных карт в России сократилась на 16%: россияне экономят, банки ужесточают условия

- 07 марта 2023, 07:54

- |

Причинами указывают два основных факторов. Во-первых, россияне стали более экономными на фоне роста инфляции и снижения реальных доходов. Во-вторых, банки ужесточили условия выдачи кредитных карт.

Источник: www.kommersant.ru/doc/5862841

- комментировать

- 154

- Комментарии ( 0 )

Портфель ВДО принес за год 24,8% и сокращает риски

- 07 марта 2023, 07:41

- |

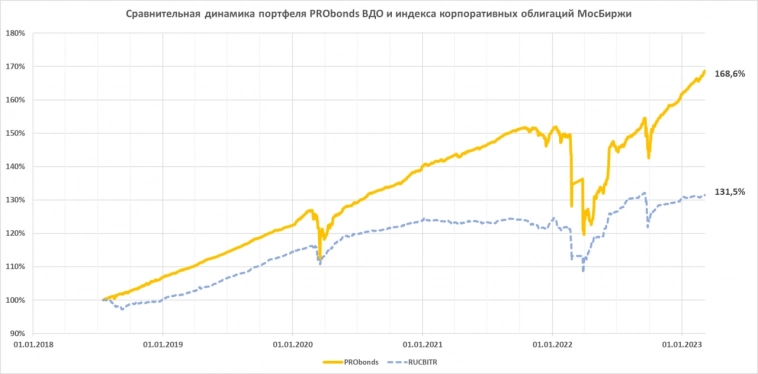

Обновление результатов и позиций нашего основного портфеля – PRObonds ВДО.

За последние 365 дней портфель принес 24,8%, с учетом комиссионных издержек. С начала 2023 года его доход превысил 4,2%. Таким образом, до цели по результату, обозначенной на нынешний год, а это 14%, осталось менее 10%.

Внутренняя доходность портфеля (доходность к погашению входящих в него облигаций + доходность размещения денег) опустилась до 14,6%. Столь низкой она не была с конца 2021 года. Правда, портфель перестал быть полностью рублевым: 0,5% от активов занимает юаневый выпуск МФК Быстроденьги.

Портфель остается «коротким»: дюрация (упрощенно – срок возврата капитала) – 1,1 года. Денежная часть значительна, приближается к 20% от активов и рядом с этой отметкой, предположительно, будет балансировать.

Т.е. портфель неплохо готов к возможной просадке сегмента высокодоходных облигаций в частности и всего отечественного фондового рынка в целом.

Причина для ожидания просадки не только в снизившейся доходности портфеля, но и в возрастающей стоимости денег. Привожу график премии доходностей ВДО с рейтингами В – ВВ к доходностьи размещения свободных денег. Спред слишком быстро, и потому опасно сократился.

( Читать дальше )

Рекордное размещение облигаций на российском рынке - 327 млрд руб - рекорд для февраля. Эмитенты спешат за недорогими деньгами в условиях возможного удорожания заимствований

- 07 марта 2023, 07:35

- |

Компании спешат привлечь финансирование на фоне ужесточения риторики ЦБ, что сулит возможным удорожанием заимствований.

Источник: www.kommersant.ru/doc/5862866

Весна. Идеальное время, чтобы задуматься о рассаде и о бондах, которые тоже подрастут.

- 07 марта 2023, 07:33

- |

Аграрная отрасль одна из самых интересных с точки зрения долгового рынка: облигации здесь сочетают в себе свойства защитного актива и довольно большую премию к кривой. В тоже время именно этот сегмент не слишком жалуют банки и частные инвесторы.

В чем причина?

В этой программе мы подробно раскроем преимущества и недостатки сектора, а также разберем бумаги двух противоположных компаний: крупного эмитента «#Черкизово» с рейтингом А+ и «АО им. Т. Г. #Шевченко» из категории ВВ+.

Также в этой программе исчерпывающий ответ на вопрос — стоит ли частному инвестору участвовать в размещении сети клиник «#Медси».

Ведущий:

Константин Бочкарев #РБК

Гости:

— Алексей Булгаков, руководитель отдела аналитики долгового рынка «Ренессанс Капитал»;

— Никита Мурлейкин, инвестиционный консультант «#ВТБ Мои Инвестици».

---------------------

Польская Orlen рассчитывает на компенсацию от Татнефти за остановку поставок по "Дружбе" - Ъ

- 07 марта 2023, 07:25

- |

«У Orlen оставался один контракт с «Татнефтью». Претензии, скорее всего, предъявят именно ей, а не «Транснефти», которая является просто транспортной компанией и обеспечивает прокачку. Придраться к «Транснефти» непросто. Согласно сложившейся практике, «Татнефть» должна была заплатить «Транснефти», чтобы та прокачала топливо в направлении Польши по нефтепроводу «Дружба». «Татнефть» этого не сделала. Причина — в ее графике прокачки, который утверждает Минэнерго, не было поставок в Польшу и разрешения на экспорт этих объемов.» — пояснил Эксперт финансового университета Игорь Юшков.

Источник: www.kommersant.ru/doc/5862757

По итогам февраля дисконт для российского угля сократился до 30–35% - отчёт ЦРЭ

- 07 марта 2023, 07:16

- |

Согласно отчету Центра развития энергетики (ЦРЭ), в феврале 2023 года дисконт для российского угля сократился до 30-35%, что связано с теплой зимой и падением цен на газ в Европе, что снизило спрос на уголь. В 2022 году дисконт доходил до 60%, а в конце ноября составлял около 50%.

Центр утверждает, что цены на российский уголь упали не так сильно, как стоимость австралийского угля или котировки топлива в Европе. Погрузка угля через погранпереходы России с Китаем в феврале выросла почти вдвое по сравнению с ноябрем 2022 года и составила 1,1 млн тонн.

ЦРЭ также отмечает, что скорость открытия экономики Китая будет важным драйвером для добычи угля в предстоящие месяцы.

Источник: www.kommersant.ru/doc/5862626

Банк Дом РФ: Дебютное размещение субординированных облигаций - СберИнвестиции

- 06 марта 2023, 21:38

- |

Ключевые задачи банка — развитие проектного финансирования в строительстве и выдача ипотечных кредитов населению, в том числе, в рамках государственных программ льготной ипотеки.

Параметры размещения облигаций серии СУБ-Т2-1:

• Ставка купона до даты колл-опциона — 13% (доходность 13,42%)

• Колл-опцион (право эмитента на досрочное погашение) — через 5,5 лет (1 сентября 2028 года).

• Срок обращения — 10,5 лет.

• Полугодовой купон — 182 дня.

• Номинал облигации — 10 млн руб.

• По выпуску запланирован маркет-мейкинг.

Бумаги будут размещаться по закрытой подписке среди квалов. Книга заявок будет открыта до 15:00 мск 7 марта, начало размещения облигаций — 10 марта.

Средства займа будут учитываться в составе дополнительного капитала. Эмитент не имеет права отказаться от выплаты процентов. Для обеспечения ликвидности запланирован маркет-мейкинг.СберИнвестиции

Доходы от размещения средств ФНБ в финактивы в 2022 году составили 52,3 млрд руб — Минфин

- 06 марта 2023, 17:41

- |

Об этом говорится в сообщении, опубликованном в понедельник на сайте Минфина РФ. «Поступившие в федеральный бюджет в 2022 году доходы от размещения средств ФНБ в разрешенные финансовые активы составили 52,3 млрд рублей», — говорится в сообщении.

При этом финансовый результат от размещения средств ФНБ на счетах в иностранной валюте в Банке России (ЦБ) с учетом убытка, непогашенного за предыдущий процентный период, составил отрицательную величину в минус 6,18 млрд рублей. «В соответствии с условиями договора банковского счета, регламентирующего размещение средств ФНБ на счетах в ЦБ, данный убыток относится на финансовый результат следующих процентных периодов и компенсируется за счет будущих доходов на соответствующую сумму», — пояснили в Минфине.

tass.ru/ekonomika/17206485

Итоги торгов за 03.03.2023

- 06 марта 2023, 14:17

- |

3 марта стартовало размещение выпуска ООО «Городской супермаркет» (операционная компания торговой сети «Азбука вкуса») серии БО-П02. В первый день торгов было размещено 554 млн 649 тыс. из 2 млрд рублей за 3 834 сделки (27,73% от объема эмиссии). Объем максимальной заявки составил 100 млн рублей, популярная заявка — 10 тыс. рублей. Средняя величина заявки составила примерно 144,7 тыс. рублей.

В пятницу на первичном рынке закончил свое размещение выпуск «Лизинг-Трейд» 001P-06 на 150 млн руб. И эмитент сразу засобирался размещать новый — пока спрос есть. Начавшие размещение выпуски «Сейф-Финанс» 001P-01 и «АЗБУКА ВКУСА» БОП2 не пользовались особым спросом. И если «Сейф-Финанс» с рейтингом BBB+, установив ставку 11,5%, собрал за 2 дня 170 млн (из 700 планируемых), то «АЗБУКА ВКУСА» с рейтингом A- и ставкой 10,25% собрала 555 млн из 2 млрд. «ЕвроТранс» БО-001Р-02 с тем же рейтингом, но со ставкой 13,4% собрал почти за месяц только 2 млрд из 3 млрд планируемых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал