Облигации

Дебютный выпуск облигаций "Элтера" (RU000A10DTB0)

- 16 декабря 2025, 10:07

- |

🔶 ООО «Элтера»

(дебютный выпуск)

▫️ Облигации: Элтера-БО-01

▫️ ISIN: RU000A10DTB0

▫️ Объем эмиссии: 300 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 21%

▫️ Амортизация: нет

▫️ Дата размещения: 16.12.2025

▫️ Дата погашения: 06.12.2027

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «Элтера» (г. Чебоксары) — осуществляет проектирование, производство, поставку электротехнического оборудования, строительно-монтажные и пуско-наладочные работы.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- 267

- Комментарии ( 0 )

Аналитики Эйлер оптимистично смотрят на предстоящее заседание ЦБ и ожидают снижение ставки до 15,5%

- 16 декабря 2025, 10:04

- |

Банк России, скорее всего, понизит ключевую ставку до 15,5% годовых по итогам заседания 19 декабря 2025 года, считают в аналитической компании «Эйлер».

«ЦБ в пятницу объявит решение по ключевой ставке. С одной стороны, инфляция заметно отклоняется вниз от его прогноза (вероятность ее ухода ниже 6% по итогам года высока), кредитные риски нарастают, а ценовые индикаторы денежно-кредитных условий с октября автономно ужесточились, — пишут эксперты в комментарии. — С другой стороны, сохраняются требующие аккуратности ограничения со стороны высоких инфляционных ожиданий и кредитной активности. Наш базовый сценарий — снижение ключевой ставки в декабре на 100 базисных пунктов — до 15,5% годовых».

Календарь первички ВДО и розничных облигаций (Главснаб купон 26,55% | Л-Старт купон 32% | РДВ Технолоджи купон 25% | ТЛК купон 24% | БИЗНЕС АЛЬЯНС купон 22%)

- 16 декабря 2025, 10:00

- |

На 17 декабря запланировано размещение облигаций платформы по продаже товаров для ремонта и строительства АО «ГЛАВСНАБ» (BB-(RU), 200 млн руб., ставка купона 26,55% на весь срок обращения, YTM 30,0%, дюрация 2,5 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

📍 Л-Старт БО-02 (B.ru, 500 млн руб., ставка купона 32%, YTM 32,59%, дюрация 2,4 года) размещен на 38%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

📍 РДВ Технолоджи 1Р2 (BB-.ru, 250 млн руб., ставка купона 25%, YTM 26,92%, дюрация 1,64 года) размещен на 20%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

📍 Транспортная ЛК 001Р-04 (ruBB-, 300 млн руб., ставка купона 24%, YTM 26,83%, дюрация 1,1 года) размещен на 17%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

📍 БИЗНЕС АЛЬЯНС 001P-08 (BB+(RU), 300 млн руб., ставка купона 22% на весь срок обращения, YTM 24,36%, дюрация 2,2 года) размещен на 38%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

( Читать дальше )

Финансовая картинка дня: «Эффект Родины» в инвестициях

- 16 декабря 2025, 09:57

- |

Немногие, наверное, слышали о таком явлении — «эффекте Родины» применительно к инвестициям. Суть его состоит в том, что инвесторы всегда предпочитают инвестировать в свои внутренние акции и облигации, а не в иностранные.

Считается, что эта предвзятость может ограничить возможности диверсификации и привести к неоптимальным инвестиционным решениям. Однако, насколько этот эффект «привязанности к Родине» на самом деле реален? Никогда этим вопросом не озадачивался, но тут на глаза мне попалось любопытное исследование на эту тему.

На двух диаграммах (вверху акции, снизу облигации) показано, как инвесторы из разных стран распределяют свои вложения по странам. Синим цветом отмечена доля, которую инвесторы вкладывают в американские ценные бумаги, зеленым: в отечественные, и черным: в активы остального мира.

Первый взгляд на представленные результаты сразу дает утверждающий ответ: да, «эффект Родины» действительно имеет место быть, причем ярко выраженный. Особенно отличаются любовью к своим активам американцы – 78% их инвестиций в акции и 77% в облигации приходится именно на отечественные бумаги. Но это понятно и предсказуемо: крупнейший фондовый рынок мира для американцев является «домашним».

( Читать дальше )

Аналитики SberCIB фавориты на 2026 год+ прогноз по курсу, ставке и индексу

- 16 декабря 2025, 09:53

- |

2025 год подходит к концу и аналитики Сбера выкатили свой прогноз на следующий 2026 год! Посмотрим на фаворитов в акциях, их потенциал роста %, прогноз по индексу, КС на конец 2026 года и сценарии по курсу рубля. Также для интереса сравним их аналитику, на текущий 2025 год, что загадывали и что получили по итогу, давайте разбираться!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

Если эта акция у меня есть в портфеле я буду обозначать вот таким значком- 💼 и в скобках писать долю в портфеле.

📊ТОП-10 Фаворитов на 2026 год.⭐Татнефть💼 (1,37%)

Целевая цена через 12 м: 4900 р.

Потенциал роста: +64%

Потенциальная див.доходность на 2026 г: 11%

⭐Транснефть💼 (1,36%)

Целевая цена через 12 м: 1550 руб

Потенциал роста: +23%;

Потенциальная див. доходность на 2026 год: +13%

⭐Полюс💼 (3,49%)

Целевая цена через 12м: 2600 р

( Читать дальше )

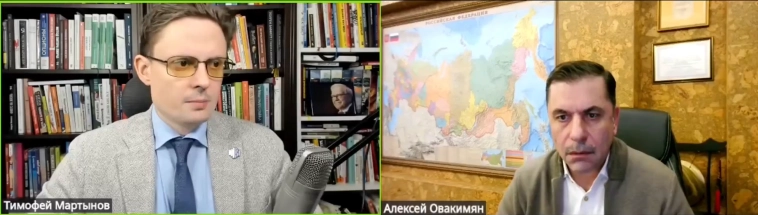

АПРИ: расходы остались в 2025 году, а продавать будем в 2026-м

- 16 декабря 2025, 09:46

- |

На прошлой неделе к ним присоединился Челябинский застройщик АПРИ. Это было мое третье интервью с ними.

Общались с президентом и совладельцем компании — Алексеем Овакимяном.

Эфир: https://vkvideo.ru/video-53159866_456240322

Давайте расскажу основное:

✅23 декабря размещают новый выпуск бондов 1 млрд 25% купон

✅в 3кв 2025 оживление продаж +20%г/г

✅сейчас продают 80% Челябинск 20% Екатеринбург

✅сложные месяцы в плане продаж были июль 2024 и январь 2025

✅из-за того, что сейчас мало разрешений на строительство, через годик-два будет дисбаланс спроса и предложения

✅при 13% ставке ЦБ вероятно рыночная ипотека оживет

✅средняя цена +26,7%г/г выросла т.к. выше степень готовности жилья, продают больше дорого Екатеринбурга, плюс доля премиума подросла

Кредитоспособность

( Читать дальше )

Новый выпуск облигаций "МГКЛ" (RU000A10DTC8)

- 16 декабря 2025, 09:40

- |

🔶 ПАО «МГКЛ»

▫️ Облигации: МГКЛ-001PS-01

▫️ ISIN: RU000A10DTC8

▫️ Объем эмиссии: 1 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 24%

▫️ Амортизация: нет

▫️ Дата размещения: 16.12.2025

▫️ Дата погашения: 20.11.2030

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «МГКЛ» (г. Москва) ведет деятельность в сферах ломбардного и ресейл направлений, а также оптовой скупки и переработки драгметаллов.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

🗝 Будет ли новогодний подарок от ЦБ? Снизит ли Набиуллина ключевую ставку или оставит как есть?

- 16 декабря 2025, 09:15

- |

Вот и последнее в году заседание ЦБ по ключевой ставке на носу. Оно состоится 19 декабря, и после него цэбэшники помчат кромсать оливьешку и запивать икру шампанским. В принципе, у всех уже будет к тому моменту новогоднее настроение, не до каких-то там ставок, так что провернут дело быстро и без лишней суеты. Просто возьмут и снизят ключ до 16% или оставят как есть. По крайней мере, эксперты так считают.

💬 Что говорят?

«Устойчивые показатели текущего роста цен значимо не изменились и остаются выше 4% в пересчёте на год. Экономика продолжает возвращаться к траектории сбалансированного роста. В последние месяцы активизировался рост кредитования. Высокими остаются инфляционные ожидания», — говорит Набиуллина.

«Банк России будет поддерживать такую жёсткость, которая необходима для возвращения инфляции к цели. В базовом сценарии это предполагает среднюю ключевую ставку в диапазоне 13–15% годовых в 2026 году и продолжительный период проведения жёсткой ДКП. Дальнейшие решения будут приниматься в зависимости от устойчивости замедления инфляции и динамики инфляционных ожиданий», — написали в релизе.

( Читать дальше )

Ключевая ставка: в ожидании новогоднего сюрприза

- 16 декабря 2025, 09:12

- |

Почему такой сценарий сейчас выглядит более вероятным, чем кажется рынку:

1. Инфляция уверенно укладывается в прогноз ЦБ.

Инфляция в ноябре составила 6,6% г/г, и по итогам года показатель вполне может оказаться ниже 6%.

При этом официальный прогноз Банка России — 6,5–7%.

То есть фактическая динамика уже лучше ожиданий регулятора, что даёт пространство для более мягкого решения.

2. Риторика ЦБ заметно смягчилась

В последних материалах регулятора чётко прослеживается смена акцентов:

▪️ Инфляционные ожидания

В конце 2025 — начале 2026 года на динамику цен будут влиять в основном разовые факторы (НДС, утильсбор), а не устойчивые инфляционные драйверы.

▪️ Рынок труда

Конкуренция за работников постепенно ослабевает. Это уже трансформируется в замедление роста зарплат, что сокращает разрыв с темпами роста производительности — один из ключевых антиинфляционных факторов.

( Читать дальше )

НАУФОР направила в ЦБ предложения к проекту нового регулирования ПИФов: участники рынка выступили против ужесточения лимитов в отношении ценных бумаг группы связанных юрлиц — Ъ

- 16 декабря 2025, 08:24

- |

Национальная ассоциация участников фондового рынка (НАУФОР) направила в Банк России предложения к проекту положения о составе и структуре активов инвестиционных фондов. Профсообщество в целом поддержало расширение инвестиционных возможностей ПИФов, включая допуск неторгуемых активов и производных инструментов на криптовалюты для квалифицированных инвесторов, однако резко выступило против ужесточения лимитов концентрации.

Основные претензии связаны с предложением учитывать в лимите не только одного эмитента, но и группу связанных юридических лиц при сохранении порога в 10%. По мнению участников рынка, такой подход не учитывает специфику российской экономики, где крупный бизнес почти всегда структурирован через холдинги и дочерние компании. НАУФОР указывает, что аффилированность широко распространена: например, «Роснефть» и «Интер РАО» связаны через «Роснефтегаз», а «Транснефть» и Новороссийское морское пароходство также относятся к одной группе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал