Облигации

Куда складывать купоны?

- 02 декабря 2025, 12:38

- |

В декабре и январе на купоны буду покупать девятый выпуск АПРИ (БО-002Р-09 RU000A10AZY5). ТКД по ним 31%. Оферта в феврале. Цена 102%

Компания хорошо чувствует рынок и даёт хорошие купоны. Рассчитываю на новый купон в районе 24%.

За две недели до оферты цена может упасть к номиналу. Тогда будет просадка. Думаю, ближе к апрелю цена снова окажется у 102% и пойдет выше.

В планах держать выпуск до конца 2026 года. За этот год у них должна выйти хорошая отчётность.

Снятие моратория на сдачу не боюсь. Компания по жилью даёт хорошую цену за квадратный метр и сильно не задерживает сдачу готового жилья. А если нет и проблемы со сдачей будут, то мне же лучше. Цена дольше будет у номинала.

***

блог в Телеграме

Итоги ноября smart-lab.ru/blog/1236762.php

С нуля до +20% годовых. Пошаговый гайд smart-lab.ru/blog/1226410.php

- комментировать

- 315 | ★1

- Комментарии ( 0 )

Тонкости покупки валютных облигаций

- 02 декабря 2025, 12:27

- |

Есть, например, такая вот облигация — Уралкуз1Р2 с фиксированным купоном (RU000A10D319). На сайте смартлаба можно увидеть, что их две с совершенно одинаковым названием. И карточки тоже выглядят одинаково. Кроме одного раздела – НКД. В одном он указан в рубля, в другом в юанях.

Штука в том, что эту облигацию можно купить как на валюту - сначала купив юани, а потом потратив их на покупку облигации. А можно купить сразу за рубли. Всё дело в режиме торгов – TQOY и TQCB.

TQCB — «обычный» режим для торговли облигациями, при котором расчёты проводятся в рублях со сроком Т1 (на следующий день).

TQOY — режим для торговли облигациями с расчётом в CNY, также со сроком Т1.

В терминале QUIK это выглядит так и можно выбрать в каком режиме с этой облигацией взаимодействовать:

( Читать дальше )

Делимся очередной подборкой новостей о рынке золота

- 02 декабря 2025, 12:26

- |

🟨 По данным опроса Goldman Sachs, почти 70% институциональных инвесторов в мире ожидают дальнейшего роста цен на золото. Треть респондентов ожидает, что золото преодолеет отметку в $5 000 за унцию к концу 2026 года. https://www.mining.com/gold-price-to-reach-new-highs-in-2026-goldman-poll/

🟨 За 10 месяцев 2025 года Россия увеличила производство золота на 5,8%, сообщает Росстат, не раскрывая абсолютных показателей.

https://www.finmarket.ru/news/6518309

🟨 Канадский золотодобытчик Barrick Mining выплатит правительству Мали около $430 млн в рамках урегулирования споров. Мали вернет компании контроль над рудником и освободит четырех задержанных сотрудников.

https://www.reuters.com/world/africa/barrick-mining-pay-430-million-settle-mali-gold-mine-dispute-bloomberg-news-2025-11-25/

🟨 ЦБ России заявил, что цены на золото поддерживаются спросом центральных банков развивающихся стран. Они диверсифицируют резервы на фоне обсуждений «Большой семёркой» использования замороженных российских активов.

( Читать дальше )

⚡️Очередной дефолт 🌏 Чистая планета

- 02 декабря 2025, 12:25

- |

Чистая планета снова допустила тех.дефолт «из-за нехватки оборотки». Ровно год назад было тоже самое, а фин.результаты показывают резкое падение прибыли и проблемы с ликвидностью. Собственники за последние два года сменились, но ключевая проблема остаётся

Чистая планета снова допустила тех.дефолт. Не исполнено 2,3 млн рублей, причина стандартная для проблемных эмитентов: на счетах нет оборотных средств. Компания обещает закрыть обязательства до 15 декабря 2025 года и говорит о разрабатываемом плане выхода из кризиса, чтобы не скатиться в полноценный дефолт.

Это уже не первый сбой: в конце 2024 года Чистая планета также допускала техдефолт на 1,44 млн рублей. Тогда компания сослалась на доначисление налогов и короткую блокировку счетов, после чего обязательства были исполнены. За последние два года поменялась и структура собственников. Из бизнеса вышел один из основателей, бывший замначальника ГУ МВД по Новосибирской области Вячеслав Певнев, вместе с несколькими другими партнёрами. Сейчас 99% компании принадлежит ООО «Сибэксперт», учредителем которого является Светлана Бызгаева. По ней мы информацию не нашли

( Читать дальше )

"Чистая планета" допустила техдефолт по выплате 26-го купонного дохода

- 02 декабря 2025, 12:14

- |

Неисполнение обязательств эмитента перед владельцами его эмиссионных ценных бумаг

2.1. Идентификационные признаки ценных бумаг, перед владельцами которых эмитентом не исполнены обязательства: Биржевые облигации процентные неконвертируемые бездокументарные серии БО-01, регистрационный номер – 4B02-01-00120-L от 04.10.2023, международный код классификации финансовых инструментов (CFI): DBVUFB, международный код (номер) идентификации ценных бумаг (ISIN): RU000A1070P1 (далее – Биржевые облигации).

2.2. Содержание обязательства эмитента, а для денежного обязательства или иного обязательства, которое может быть выражено в денежном выражении, также размер такого обязательства в денежном выражении: Выплата накопленного купонного дохода за двадцать шестой купонный период в размере 2 301 000 (два миллиона триста одна тысяча) рублей (28 процентов годовых).2.3. Дата, в которую обязательство эмитента должно быть исполнено, а в случае, если обязательство должно быть исполнено эмитентом в течение определенного срока (периода времени), дата окончания этого срока: 01.12.2024.

( Читать дальше )

Технический дефолт ООО "Чистая Планета" (выпуск БО-01, 26-й купонный период)

- 02 декабря 2025, 12:12

- |

🔴 ООО «Чистая Планета» допустило технический дефолт по выплате 26-го купона облигаций серии БО-01.

Общая сумма к выплате: 2 301 000 ₽

Официальная причина неисполнения обязательств: "… В связи с финансовыми трудностями и недостаточным объёмом денежных средств на счетах ООО «Чистая Планета» не смогло исполнить обязательства перед инвесторами по выплате дохода за 26 купонный период на сумму 2 301 000 (два миллиона триста одна тысяча) рублей в установленную дату — 01.12.2025 г.

На сегодня руководство компании разрабатывает план выхода из кризисной ситуации, чтобы избежать фактического дефолта"

➖➖➖

Анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.), информацию о новых выпусках см. в телеграм-канале.

🥛 Разбор новинки: Село Зелёное 001Р-02 — Молочные реки, долговые берега.

- 02 декабря 2025, 11:48

- |

На первичку выходит ООО «Село Зелёное Холдинг» (SPV-кошелек агрохолдинга «КОМОС ГРУПП»). Бренд мы все знаем, но инвестору важно смотреть не на полку в магазине, а в строку «Итого капитал». Разбираем свежий (бухгалтерский) отчет за 9 месяцев 2025 года детально.

🔖Ключевые параметры нового выпуска облигаций Село Зелёное-001Р-02

Номинал: 1000 ₽

Объем: 2 млрд ₽

Погашение: через 2 года

Купон: 18% (YTM 19,56%)

Выплаты: 12 раз в год

Амортизация: Нет

Оферта: Нет

Рейтинг: A.ru НКР / A|RU| НРА

Только для квалов: Нет

Сбор заявок: 2 декабря 2025 года

Размещение: 5 декабря 2025 года

🔎 Финансовый рентген (9 мес. 2025 vs 9 мес. 2024):

Эмитент — это классический держатель IP (товарных знаков), который собирает дань (роялти) со своих же заводов («МИЛКОМ», птицефабрики) и перераспределяет ликвидность.

1️⃣ Доходы и Прибыль:

⚫️ Выручка: 1,05 млрд ₽ (+24%). Роялти капают стабильно, инфляция раздувает выручку производств, а значит и платежи за бренд.

⚫️ Чистая прибыль: 20 млн ₽ (падение на 99%!).

( Читать дальше )

Инвесторы выбирают облигации вместо акций

- 02 декабря 2025, 11:41

- |

Рекордный объем торгов на рынке облигаций Мосбиржи показывает резкий сдвиг интереса инвесторов в сторону долгового рынка. В ноябре операции по облигациям достигли почти 4,6 трлн руб., что стало максимумом за два года. Рост на 18,6% к октябрю связан с высокими ставками, сохранением премий по корпоративным выпускам и активным размещением госдолга. Доходности ОФЗ остаются привлекательными на фоне высокой ключевой ставки в 16,5% годовых и ожиданий ее снижения в декабре и первом квартале 2026 г., поэтому широкий спрос на долговые бумаги выглядит логично.

На этом фоне акции просели по оборотам почти на четверть. Совокупный объем сделок с акциями, расписками и паями ПИФов упал до 2,28 трлн руб., минимального уровня с февраля. Рынок реагирует на слабую динамику индекса Мосбиржи, осторожную оценку корпоративных перспектив и фиксацию прибыли после роста осени. Частные инвесторы переводят средства в более предсказуемые инструменты с купонным доходом, что усиливает приток ликвидности в облигации.

( Читать дальше )

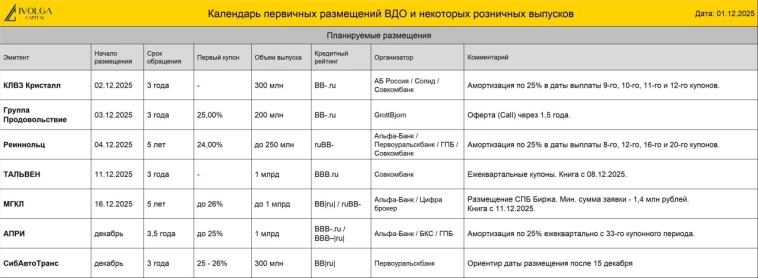

Календарь первички ВДО и розничных облигаций (Л-Старт купон 32% | РДВ Технолоджи купон 25% | ТЛК купон 24% | БИЗНЕС АЛЬЯНС купон 22%)

- 02 декабря 2025, 11:37

- |

📍 Л-Старт БО-02 (B.ru, 500 млн руб., ставка купона 32%, YTM 32,59%, дюрация 2,4 года) размещен на 20%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

📍 РДВ Технолоджи 1Р2 (BB-.ru, 250 млн руб., ставка купона 25%, YTM 26,92%, дюрация 1,64 года) размещен на 20%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

📍 Транспортная ЛК 001Р-04 (ruBB-, 300 млн руб., ставка купона 24%, YTM 26,83%, дюрация 1,1 года) размещен на 16%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

📍 БИЗНЕС АЛЬЯНС 001P-08 (BB+(RU), 300 млн руб., ставка купона 22% на весь срок обращения, YTM 24,36%, дюрация 2,2 года) размещен на 37%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в обновлённом телеграм-боте ИК «Иволга Капитал» @IvolgaCapitalNew_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал