SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Мозговик

Отчеты прошлой недели. Впечатления

- 24 февраля 2019, 12:43

- |

На прошлой неделе выходили отчеты. Очень характерно, что много визга было по факту выхода отчета МРСК. На фоне небольшого сжатия маржи прибыль попадала почти у всех МРСК, кто отчитался. Дивдоходности там все равно остаются большие 10%+, но в целом акции рухнули. Видимо по бумагам были избыточные завышенные ожидания. И судя по активности на конкурирующем форуме, особенного много засаженных именно в МРСК ЦП. Ну а что бывает если толпа навалилась в малоликвид? Понятно, что легкое дуновение ветра и доминошки посыпались.

В Ленэнерго тоже характерная ситуация. Отчет в целом неплохой, сократили capex, сократили долг, но засаженную толпень волнует только одно — сколько формальной чистой прибыли нарисовано в отчете, чтобы распределить 10% от нее на префы. Так профит падает на 17%, ДД теперь будет не 15% а 11%, народ бежит в панике)))

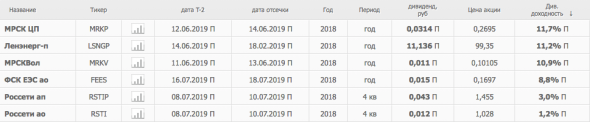

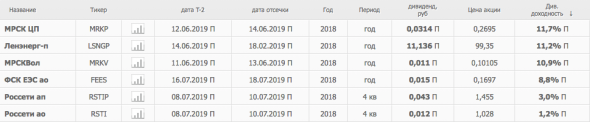

Прогнозы ДД частично добавил в нашу табличку дивиденды 2019:

Кстати в Россетях обратная ситуация. Там никого нет, акция за неделю выросла на 4%. Но там, полагаю, тарит инсайдер.

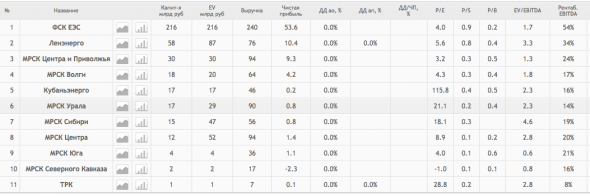

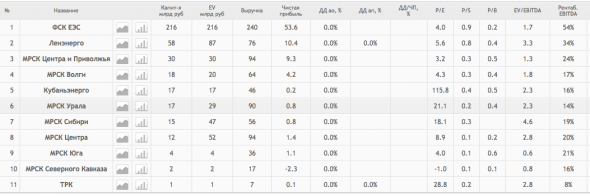

Рентабельность компаний и мульты по РСБУ можно посмотреть тут

В Ленэнерго тоже характерная ситуация. Отчет в целом неплохой, сократили capex, сократили долг, но засаженную толпень волнует только одно — сколько формальной чистой прибыли нарисовано в отчете, чтобы распределить 10% от нее на префы. Так профит падает на 17%, ДД теперь будет не 15% а 11%, народ бежит в панике)))

Прогнозы ДД частично добавил в нашу табличку дивиденды 2019:

Кстати в Россетях обратная ситуация. Там никого нет, акция за неделю выросла на 4%. Но там, полагаю, тарит инсайдер.

Рентабельность компаний и мульты по РСБУ можно посмотреть тут

- комментировать

- ★4

- Комментарии ( 7 )

Дивиденды 2019

- 18 февраля 2019, 18:53

- |

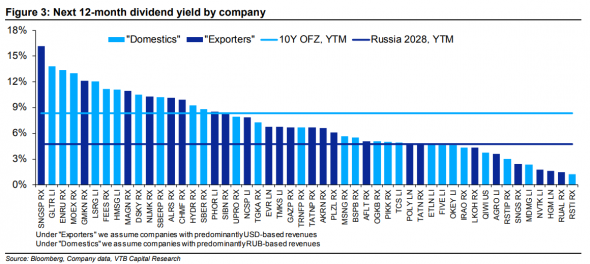

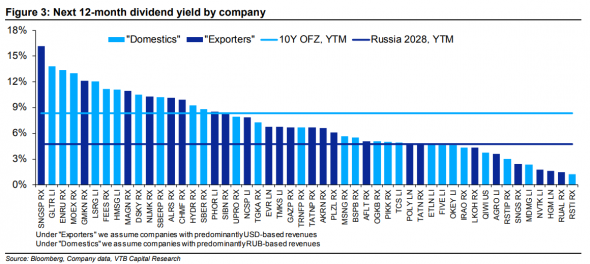

В декабре дивдоходность российского рынка установила рекордный макс = 7,5%.

В следующем году дивдоходность может составить 6,6%.

Спред Россия — EM по дивидендам = рекордные 400 пунктов.

Летние дивы могут составить 1,3 трлн руб

Всего дивиденды за 2019 будут 2 трлн руб

Это +153 млрд руб к 2018.

14 из 15 компаний с максимальной выплатой — экспортеры.

Интересно, что ВТБ Капитал насчитал дивдоходность Московской Биржи следующие 12 мес на уровне 13%. Видимо из-за того что они ждут годовые и следом промежуточные дивиденды. Картинку по прогнозы дивидендов от ВТБ Капитал я уже выкладывал:

на смартлабе можно тоже посмотреть прогнозы по дивидендам, а также аналогичный график по дивидендам, уже выплаченным за последние 12 месяцев: https://smart-lab.ru/dividends/

В следующем году дивдоходность может составить 6,6%.

Спред Россия — EM по дивидендам = рекордные 400 пунктов.

Летние дивы могут составить 1,3 трлн руб

Всего дивиденды за 2019 будут 2 трлн руб

Это +153 млрд руб к 2018.

14 из 15 компаний с максимальной выплатой — экспортеры.

Интересно, что ВТБ Капитал насчитал дивдоходность Московской Биржи следующие 12 мес на уровне 13%. Видимо из-за того что они ждут годовые и следом промежуточные дивиденды. Картинку по прогнозы дивидендов от ВТБ Капитал я уже выкладывал:

на смартлабе можно тоже посмотреть прогнозы по дивидендам, а также аналогичный график по дивидендам, уже выплаченным за последние 12 месяцев: https://smart-lab.ru/dividends/

На сколько ВТБ надо нарастить капитал, чтобы вписаться в Базель 3?

- 10 февраля 2019, 16:09

- |

Ведомости тут пишут со ссылкой на расчеты НРА, что Н1 у ВТБ 11,34% а должен быть 11,5%.

То есть если ВТБ не будет наращивать активы, ему понадобится 25 млрд руб. Если активы ВТБ вырастут на 10% в 2019, то «адекватка» должна вырасти на 180 млрд руб.

Я так понимаю что по Базель III достаточность общего капитала должна быть 10,5% + 1пп надбавка для ВТБ как для системно значимого банка.

У ВТБ активы 14 трлн, капитал 1,47. (10,5%)

Ранее Костин сам заявлял что новые требования Базеля обойдутся ВТБ в 450 млрд руб, что составляет 3% от активов. Я сам пока не понимаю откуда такая цифра. Кроме того, Костин заявлял, что пополнение капитала первично, а потом уже дивиденды.

Пока я сам не до конца понимаю, сколько же им на самом деле надо создать капитал, но жду что на дивы направят 25% прибыли, что соответствует дивиденду на ао = 0,0017 руб (ДД = 4,6%).

Кстати тут Задорнов (Открытие, владеет 15% акций ВТБ) выступил:

Словарь:

Базель

Достаточность капитала

То есть если ВТБ не будет наращивать активы, ему понадобится 25 млрд руб. Если активы ВТБ вырастут на 10% в 2019, то «адекватка» должна вырасти на 180 млрд руб.

Я так понимаю что по Базель III достаточность общего капитала должна быть 10,5% + 1пп надбавка для ВТБ как для системно значимого банка.

У ВТБ активы 14 трлн, капитал 1,47. (10,5%)

Ранее Костин сам заявлял что новые требования Базеля обойдутся ВТБ в 450 млрд руб, что составляет 3% от активов. Я сам пока не понимаю откуда такая цифра. Кроме того, Костин заявлял, что пополнение капитала первично, а потом уже дивиденды.

Пока я сам не до конца понимаю, сколько же им на самом деле надо создать капитал, но жду что на дивы направят 25% прибыли, что соответствует дивиденду на ао = 0,0017 руб (ДД = 4,6%).

Кстати тут Задорнов (Открытие, владеет 15% акций ВТБ) выступил:

Рассматривайте мои слова тоже как публичную превентивную интервенцию. Прибыль существенно выросла. Мы второй после государства акционер, и мы должны получить больше, чем в 2018 г. по итогам 2017

Словарь:

Базель

Достаточность капитала

Что фундаментально изменилось в январе?

- 08 февраля 2019, 19:18

- |

В каждом выпуске мозговика я стараюсь оценить, что фундаментально поменялось за месяц. Ведь рынок колбасит фоном постоянно, а в реальности картинка меняется крайне медленно. Итак, что же случилось в январе?

Среди акций на Мосбирже в топе по темпам роста в январе нет ни одного экспортера! Лидеры: Россети, Система, Магнит, Сбербанк, ТГК-1, Яндекс, Мосбиржа, ФСК ЕЭС, ВТБ. Все эти акции ориентированы на внутренний рынок. Все они были распроданы в прошлом году. И не было никаких специфических новостей, на которых эти акции могли бы вырасти.

( Читать дальше )

- Санкционная риторика США в отношении России замолкла на фоне шатдауна правительства США. Но мы не рассчитываем, что эта позитивная для рынка “тишина” продлится и далее

- Невероятно, но США сняли санкции с Русала. Оказывается движение в обратном направлении тоже возможно

- С увеличением риск-аппетита возвращается кэрри-трейд на долговой рынок России

- Дох. коротких ОФЗ выросла, а длинных снизилась — кривая стала “площе”

- Возвращение Минфина с покупкой $ не остановило снижение USDRUB в январе

- На развивающиеся рынки пошел поток ликвидности, видим рекордные притоки на РФР за 1,5 года

- Структура притока говорит о том, что деньги заходят в РФР через общий приток на EM

- Согласно опросам, рейтинг Путина опустился до минимального уровня с 2006 года (33,4%)

- Никакой опережающей динамики РФР по сравнению с EM мы не видим:

Среди акций на Мосбирже в топе по темпам роста в январе нет ни одного экспортера! Лидеры: Россети, Система, Магнит, Сбербанк, ТГК-1, Яндекс, Мосбиржа, ФСК ЕЭС, ВТБ. Все эти акции ориентированы на внутренний рынок. Все они были распроданы в прошлом году. И не было никаких специфических новостей, на которых эти акции могли бы вырасти.

( Читать дальше )

Мозговик 19#2 Февраль: RSTI,GAZP,TGKD,AGRO,ОФЗ,ВсеИнструменты,ММЦБ,ОАЭ

- 01 февраля 2019, 16:01

- |

Общий взгляд на 2019______ 3

Что изменилось в январе?___ 3

Дивиденды 2019___________5

Россети__________________ 6

Газпром__________________8

ENPL, RUAL_______________ 8

Магнит___________________8

RETAIL___________________9

Ростелеком_______________10

Русгидро_________________10

Квадра__________________10

AGRO___________________13

QIWI____________________13

Процентные ставки и ОФЗ___18

ВсеИнструменты___________20

ММЦБ___________________20

ОАЭ_____________________22

Немного про инвест. подход_24

Сводная таблица инвестиционного фокуса_25

pdf: mozgovik.com/a/20190201.pdf

Подписка по почте: mozgovik.com

Что изменилось в январе?___ 3

Дивиденды 2019___________5

Россети__________________ 6

Газпром__________________8

ENPL, RUAL_______________ 8

Магнит___________________8

RETAIL___________________9

Ростелеком_______________10

Русгидро_________________10

Квадра__________________10

AGRO___________________13

QIWI____________________13

Процентные ставки и ОФЗ___18

ВсеИнструменты___________20

ММЦБ___________________20

ОАЭ_____________________22

Немного про инвест. подход_24

Сводная таблица инвестиционного фокуса_25

pdf: mozgovik.com/a/20190201.pdf

Подписка по почте: mozgovik.com

Дивиденды ВТБ 2019 - сколько будут?

- 28 января 2019, 16:29

- |

2 предположения:

Для соблюдения равной доходности на обычку и преф ВТБ соотношение между ними должно быть 0,92 (пейаут обычка/пейаут преф)

x=выплата на преф

x+0,92x=25%180 млрд

1,92x=25 млрд

x=23,44

Пейаут на обычку = 0,92*23,44=21,6 млрд руб

Это почти в 2 раза ниже чем в 2018

все прогнозы по дивидендам 2019

Дивиденд ВТБ 2019 составит 0,0017 руб

Дивдоходность = 4,6% (при цене 0,037 руб)

- ВТБ заработал 180 млрд руб прибыли МСФО

- Коэффициент выплат ВТБ снизится с 50% до 25%, т.к. ВТБ надо больше денег в капитал, чтобы протиснуться в БазельIII

- схематозов, которые позволят формально повысить капитал, и не снижать коэффициент выплат

- допэмиссия, хотя Костин божится что не будем делать допку

- наплевать на базель)

Для соблюдения равной доходности на обычку и преф ВТБ соотношение между ними должно быть 0,92 (пейаут обычка/пейаут преф)

x=выплата на преф

x+0,92x=25%180 млрд

1,92x=25 млрд

x=23,44

Пейаут на обычку = 0,92*23,44=21,6 млрд руб

Это почти в 2 раза ниже чем в 2018

все прогнозы по дивидендам 2019

Дивиденд ВТБ 2019 составит 0,0017 руб

Дивдоходность = 4,6% (при цене 0,037 руб)

НПФ Газфонд купил 2% акций Россетей

- 25 января 2019, 19:15

- |

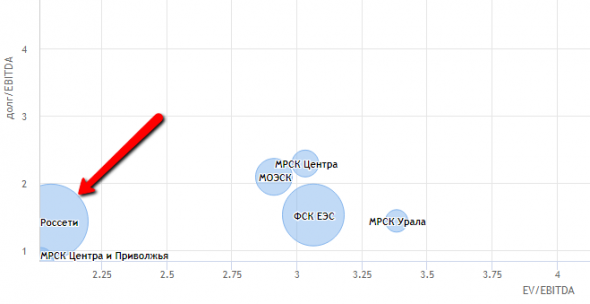

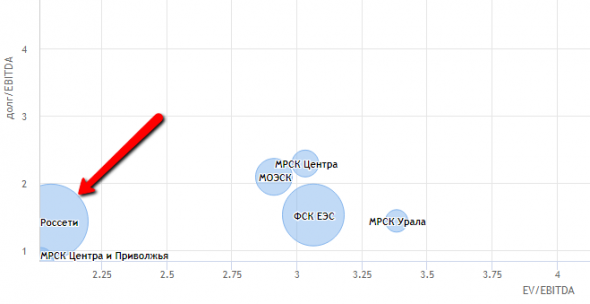

1. Важно, что аналитики ВТБ-Капитал пару месяцев назад поставили RSTI на SELL с TP=0,08 руб, потенциал -92%. Ещё тогда мне показалось, что это прям какой-то «заказ».

2. Пока ВТБ-Кап даунгрейдил, в мозговике #11 я писал, что

В двух словах, в чем соль:

Россети платят ничтожные дивиденды по обычке.

При этом холдинг по МСФО самый дешевый

ссылка на эти таблицу и график (фундаментал на смартлабе)

Проблема только в том, что прибыль и EBITDA у конторы консолидированные, реального кэща приходит существенно меньше, а тот кеш который приходит, перераспределяется в виде инвестиций от одних региональных сетей в другие. В общем, еще одна нерыночная стройка, руководит которой Ливинский.

Суть в том, что удвоить капу в Россетях ниче не стоит, только лишь улучшив корп управление и сделав перераспределение денежных потоков на холдинге более адекватным.

Тут уж раздолье для инсайдеров — именно инсайдеры скупят сеть и поднимут ее акции к тому моменту, когда хорошие новости выйдут, думал я.

Новостей так и не вышло, а вот акции выросли на 40%+ всего за пару месяцев.

Итак, Россеть за пару месяцев разбежалась с 0,68 до почти рубля.

Ну и любопытно что кто-то упорно тарил-тарил, не ясно основываясь на чем, а потом 23 января по хаям сдал весь скупленный объем ПНФу Газфонд (УК Лидер) по цене 0.9744 руб.

Читаем Ъ: В «Россети» попался миноритарий

Объем — 2% акций, сумма сделки $49 млн.

Владимир Скляр пишет:

Аналитики Атона и ВТБ Капитала Корнилов и Скляр, оперируя доступной информацией, считают, что акции Россети ао переоценены.

Тут возникает два вопроса?

1. Кто тарил бумагу прежде чем сдать ее по хаям НПФу? Может тот, кто знал, что НПФ купит дороже?;-)

2. Почему НПФ решил, что купить Россети ао в хай привлекательно, когда рынок в эту историю не верит?

Да не, просто обидно, что ЦБ гоняется за мелочью беззащитной типа Элвисов, а такие вещи никто никогда не мониторит.

2. Пока ВТБ-Кап даунгрейдил, в мозговике #11 я писал, что

в Россетях может быть драйвер роста на 25%-30% вверх, легкоВ мозговике 19#1 идею эту повторил:

Как мы уже писали, теоретически возможна идея в Россетях из-за намерения провести рыночное SPO.Кстати никаких других идей особо в последние пару месяцев и не было.

В двух словах, в чем соль:

Россети платят ничтожные дивиденды по обычке.

При этом холдинг по МСФО самый дешевый

ссылка на эти таблицу и график (фундаментал на смартлабе)

Проблема только в том, что прибыль и EBITDA у конторы консолидированные, реального кэща приходит существенно меньше, а тот кеш который приходит, перераспределяется в виде инвестиций от одних региональных сетей в другие. В общем, еще одна нерыночная стройка, руководит которой Ливинский.

Суть в том, что удвоить капу в Россетях ниче не стоит, только лишь улучшив корп управление и сделав перераспределение денежных потоков на холдинге более адекватным.

Тут уж раздолье для инсайдеров — именно инсайдеры скупят сеть и поднимут ее акции к тому моменту, когда хорошие новости выйдут, думал я.

Новостей так и не вышло, а вот акции выросли на 40%+ всего за пару месяцев.

Итак, Россеть за пару месяцев разбежалась с 0,68 до почти рубля.

Ну и любопытно что кто-то упорно тарил-тарил, не ясно основываясь на чем, а потом 23 января по хаям сдал весь скупленный объем ПНФу Газфонд (УК Лидер) по цене 0.9744 руб.

Читаем Ъ: В «Россети» попался миноритарий

Объем — 2% акций, сумма сделки $49 млн.

Владимир Скляр пишет:

Ровно после проведения крупной сделки этот рост полностью остановился, что выглядело неестественнопозже в заметке ВТБ-Капитал он же пишет:

Стоит отметить, что стабилизация волатильности в котировках после роста на 9% в предыдущие два дня подкрепляет наше мнение об искусственном росте цен.

Аналитики Атона и ВТБ Капитала Корнилов и Скляр, оперируя доступной информацией, считают, что акции Россети ао переоценены.

Тут возникает два вопроса?

1. Кто тарил бумагу прежде чем сдать ее по хаям НПФу? Может тот, кто знал, что НПФ купит дороже?;-)

2. Почему НПФ решил, что купить Россети ао в хай привлекательно, когда рынок в эту историю не верит?

Да не, просто обидно, что ЦБ гоняется за мелочью беззащитной типа Элвисов, а такие вещи никто никогда не мониторит.

LFL Sales Российская розница 4 квартал 2018 года

- 24 января 2019, 17:57

- |

Лента

X5

Табличку составил чтобы вы понимали у кого дела хорошо, у кого плохо.

Табличка с фундаменталом по рознице

X5

- Выручка +18,5%

- LFL +3,7%

- трафик +2,2%

- чек +1,4%

- Выручка +13%

- LFL +3%

- трафик +5,4%

- чек -2,3%

- Выручка +21,2%

- LFL +14,6%

Табличку составил чтобы вы понимали у кого дела хорошо, у кого плохо.

Табличка с фундаменталом по рознице

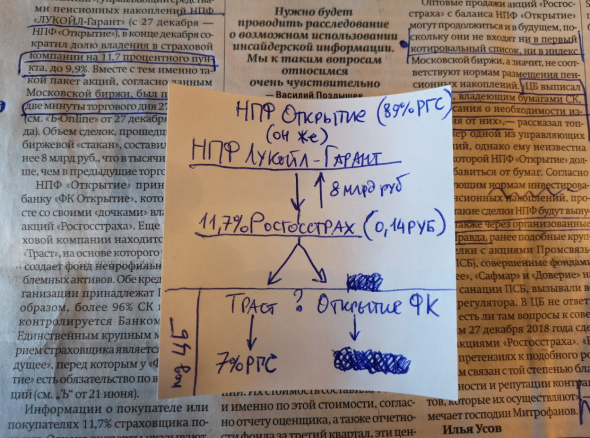

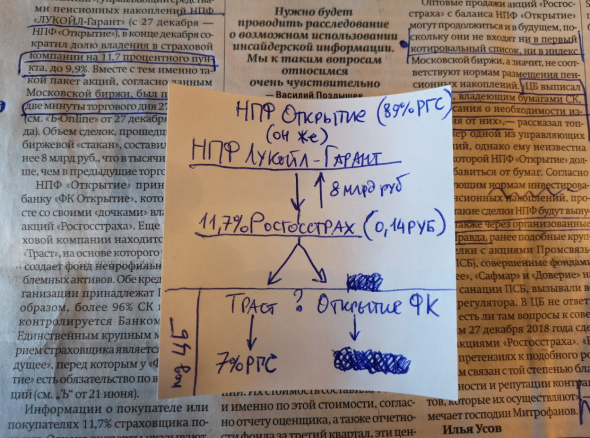

Сделка на 8 млрд с акциями Росгосстраха в стакане Московской Биржи

- 15 января 2019, 13:38

- |

Акции РГС упали в 2018 с 40 коп до 16,6коп (-60%)

Микро-сделка прошла на бирже 27 декабря в 16:16мск

график https://smart-lab.ru/g/MOEX:RGSS

Объем сделки = 11,7% акций РГС (8 млрд руб)

Цена сделки = 14 коп = балансовая цена РГС.

Схема вкратце такая:

В чем идея?

1. РГС на 89% держал НПФ Открытие

2. акции РГС не входят в 1 котир список, поэтому НПФ их держать не могут

3. РГС продал акции скорее всего Открытию ФК

4. Через биржу, потому что НПФ обязаны проводить такие сделки через биржу.

5. Цена по балансовой стоимости проведена с тем, чтобы не вызывать налогов.

Честно говоря, в обычных условиях тут просматривалась бы инвест идея.

Типа НПФ Открытие подливал чутьчуть акции РГС до балансовой цены, чтобы не платить налоги при перепродаже, и чтобы сделка выглядела рыночной. Если это так, то покупать акции по 14 копеек было бы хорошей инвестиционной идеей, так как если сделка перекладывания из кармана в карман для целей оптимизации налогов прошла, то дальше только рост.

Другой вопрос — а сколько еще таких сделок будет в будущем?

Кроме того, фин отчетность РГС https://smart-lab.ru/q/RGSS/f/y/ как-то не вызывает оптимизма по поводу стоимости акций:)

Подробно тема раскрыта тут: www.kommersant.ru/doc/3851184

Микро-сделка прошла на бирже 27 декабря в 16:16мск

график https://smart-lab.ru/g/MOEX:RGSS

Объем сделки = 11,7% акций РГС (8 млрд руб)

Цена сделки = 14 коп = балансовая цена РГС.

Схема вкратце такая:

В чем идея?

1. РГС на 89% держал НПФ Открытие

2. акции РГС не входят в 1 котир список, поэтому НПФ их держать не могут

3. РГС продал акции скорее всего Открытию ФК

4. Через биржу, потому что НПФ обязаны проводить такие сделки через биржу.

5. Цена по балансовой стоимости проведена с тем, чтобы не вызывать налогов.

Честно говоря, в обычных условиях тут просматривалась бы инвест идея.

Типа НПФ Открытие подливал чутьчуть акции РГС до балансовой цены, чтобы не платить налоги при перепродаже, и чтобы сделка выглядела рыночной. Если это так, то покупать акции по 14 копеек было бы хорошей инвестиционной идеей, так как если сделка перекладывания из кармана в карман для целей оптимизации налогов прошла, то дальше только рост.

Другой вопрос — а сколько еще таких сделок будет в будущем?

Кроме того, фин отчетность РГС https://smart-lab.ru/q/RGSS/f/y/ как-то не вызывает оптимизма по поводу стоимости акций:)

Подробно тема раскрыта тут: www.kommersant.ru/doc/3851184

Индексация цен на электроэнергию (старую мощность)

- 15 января 2019, 13:12

- |

Источник: совещание у Козака 11 января

Инициатор: минэнерго

Потолок цен на мощность price cap будет повышен:

2022: +15%

2024: +5%

2025: по инфляции

нагрузка на потребителей 2022-2031: +247 млрд. руб.

Цену на мощность КОМ фиксируют уже сейчас с 2022 года на 6 лет вперед.

Причина таких ростов — низкая инфляция, тариф должен расти быстрее, чтобы в энергетике хоть что-то окупалось за счет тарифа))

Инициатор: минэнерго

Потолок цен на мощность price cap будет повышен:

2022: +15%

2024: +5%

2025: по инфляции

нагрузка на потребителей 2022-2031: +247 млрд. руб.

Цену на мощность КОМ фиксируют уже сейчас с 2022 года на 6 лет вперед.

Причина таких ростов — низкая инфляция, тариф должен расти быстрее, чтобы в энергетике хоть что-то окупалось за счет тарифа))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал