ММК

Долговая нагрузка стального сектора оставалась стабильной в 2020, несмотря на макроэкономическую турбулентность - Атон

- 01 февраля 2021, 16:03

- |

Мы не видим в этом большой проблемы, т.к. высокие цены на сталь еще найдут отражение в финрезультатах за 1К21. Подтверждаем рейтинг ВЫШЕ РЫНКА по стальному сектору.

EBITDA. Должна выиграть от роста цен на сталь, увеличившись на 6% кв/кв у Северстали (с учетом падения объемов на 18%), на 31% у НЛМК и на 35% у ММК. EBITDA Евраза за 2П20 также должна вырасти – на 5% п/п.

Свободный денежный поток. Должен оказаться существенно ниже кв/кв. Рост прибыли будет нивелирован увеличением оборотного капитала (против значительного высвобождения в 3К20, которое подстегнуло FCF) и ростом или сохранением капзатрат.

Дивиденды. Северсталь (29.1 руб. на акцию, дох. 2.3%) – общая выплата $325 млн (против $182 млн FCF) за счет корректировки капзатрат.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ММК отчитается во вторник, 2 февраля - Атон

- 01 февраля 2021, 11:28

- |

Мы ожидаем, что ММК отчитается о сезонном увеличении чистого оборотного капитала примерно на $50 млн и о росте капзатрат на $75 млн (до $235 млн). В итоге мы ожидаем, что свободный денежный поток (FCF) ММК составит $124 млн (-63% кв/кв), что предполагает дивидендную доходность 1.7% при условии направления на дивиденды 100% от FCF (наш базовый сценарий).Атон

Совет директоров ПАО «ММК» на заседании в пятницу рассматрел рекомендации о дивидендах по итогам 2020 года.

- 31 января 2021, 09:18

- |

дивидендах по итогам 2020 года." title="Совет директоров ПАО «ММК» на заседании в пятницу рассматрел рекомендации о дивидендах по итогам 2020 года." />

дивидендах по итогам 2020 года." title="Совет директоров ПАО «ММК» на заседании в пятницу рассматрел рекомендации о дивидендах по итогам 2020 года." />Может кто знает результат?

ММК. Обзор операционных показателей за 4-й квартал 2020 года. Прогноз финансовых показателей и дивидендов

- 29 января 2021, 09:38

- |

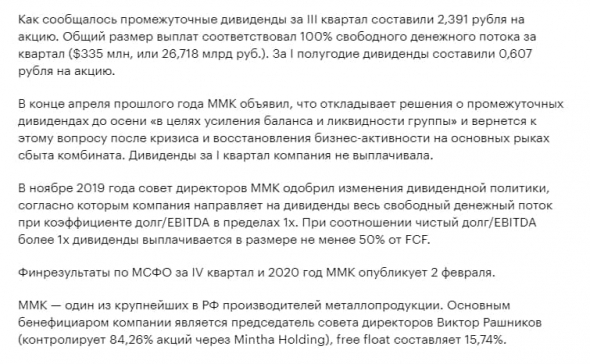

Рассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

Объем выплавки чугуна вырос на 6,0% к уровню прошлого квартала и составил 2 521 тыс. тонн на фоне повышенного спроса на металлопродукцию и роста объемов производства. К прошлому году снижение составило 3,2%.

Объем выплавки стали увеличился на 14,9% к уровню прошлого квартала и составил 3 312 тыс. тонн в связи с ростом спроса и увеличением объемов производства на стане 2500 г/п после завершения его плановой реконструкции в 3 квартале. К прошлому году рост составил 7,9%.

Объем производства угольного концентрата ММК-УГОЛЬ вырос на 16,0% к уровню прошлого квартала и составил 837 тыс. тонн в связи с завершением работы низкопроизводительной лавы и запуском новой. К прошлому году рост составил 16,1%.

Производство ЖРС к предыдущему кварталу снизилось на 21,3%, к прошлому году снижение составил 5,9%.

( Читать дальше )

ММК - результаты за четвертый квартал

- 28 января 2021, 12:51

- |

Еще одна компания, которая опубликовала операционные результаты за четвертый квартал — ММК. В целом, компания показала более сильную динамику роста объемов продаж стали, если сравнивать с «Северсталью» и НЛМК. Пробежимся по ключевым показателям отчета:

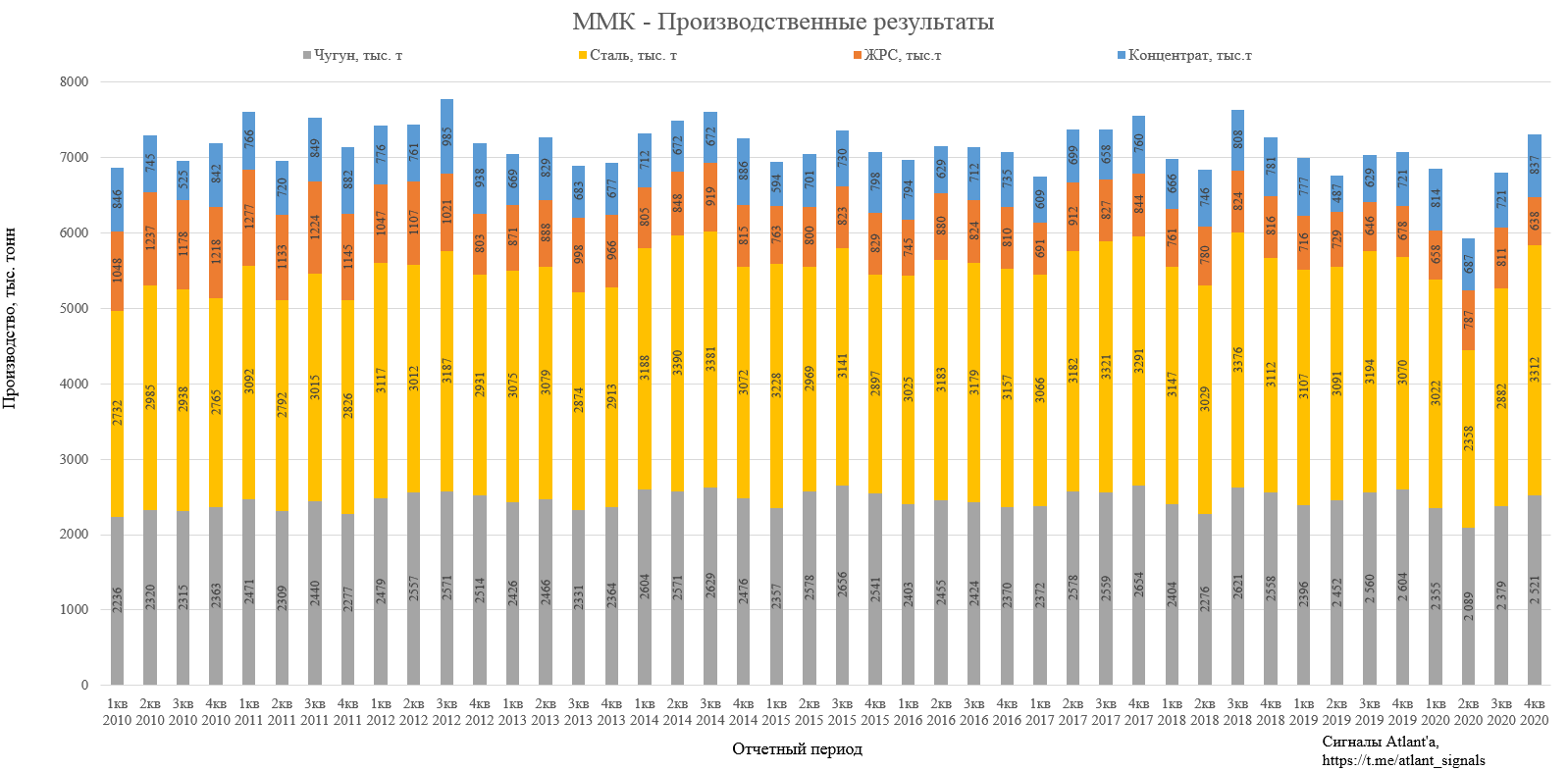

Продажи стали: здесь +11% кв/кв, до 3,0 млн т. В России продажи выросли на 12% кв/кв, до 2,9 млн т («Северсталь» -18% кв/кв и НЛМК -5% кв/кв). «ММК Металурджи» продал 220 тыс.т (+10% кв/кв), что отражает высокий внутренний спрос в Турции и среди европейских потребителей. Средняя цена реализации — $575 за тонну (+ 7% кв/кв), что в целом соответствует ожиданиям аналитиков из JPMorgan. Сравнить фактические данные и прогноз JPM можно в таблице в конце поста.

Продукция: ассортимент ухудшился по сравнению с предыдущим кварталом, хотя в целом соответствовал прогнозам руководства. Доля стали с высокой добавленной стоимостью в общем ассортименте снизилась на 5 п.п. кв/кв, до 44%.

Угольный концентрат: ОАО «Белон» (контролируется ММК) в 4 квартале увеличил производство на 16%, до 837 тыс.т, что на +26% выше ожиданий JPM.

( Читать дальше )

Большая троица металлургов - большой разбор

- 27 января 2021, 21:38

- |

Разбирая операционные результаты застройщиков, я подготовил для вас статью-сравнение в преддверии финансовых отчетов. Разбирать производственные результаты металлургов в отдельности тоже считаю нецелесообразным. Лучше уж сравнить их друг с другом, дабы выбрать лучших и уже инвестировать в них. В этой статье затронем результаты деятельности за 2020-й год в целом, посмотрим на мультипликаторы и решим, кому же достанется пальма первенства.

Самая оперативная информация в моем Telegram «ИнвестТема»

Северсталь

— Производство стали — 11,3 млн тонн (-4%)

— Производство чугуна — 9,5 млн тонн (+1%)

— Общий объем продаж — 10,7 млн тонн (-4%)

— Цена реализации в 4 квартале выросла на 8%. Компания ожидает положительного влияния на результаты 1 квартала 2021 года.

💰 Средняя дивидендная доходность за последние 3 года — 12,2%

НЛМК

— Производство стали — 15,8 млн тонн (+1%)

( Читать дальше )

Дивидендная доходность ММК за 4 квартал 2020 года может составить 1,2% - Sberbank CIB

- 27 января 2021, 18:53

- |

На наш взгляд, капиталовложения за 4К20 у российских производителей плоского проката будут высокими, и у ММК они достигнут примерно $230 млн (за весь год — около $700 млн). Согласно нашему прогнозу, свободный денежный поток по итогам 4К20 у ММК составит всего $100 млн при доходности 1,2% — это на уровне Северстали, но ниже, чем у НЛМК (1,7%). По итогам 9М20 ММК выплатил в виде дивидендов 104% свободного денежного потока.

Капиталовложения ММК по итогам года, вероятно, будут близки к предусмотренному дивидендной политикой базовому уровню $700 млн., поэтому дивиденды за 4К20, вероятно, составят 100% нескорректированного свободного денежного потока. Это будет соответствовать дивидендной доходности 1,2% — ниже, чем у Северстали и НЛМК (2,5% для каждой компании), исходя из текущих котировок акций. Отчетность ММК за 4К20 по МСФО выйдет 2 февраля.Лапшина Ирина

Киричок Алексей

Sberbank CIB

Прогнозы ММК на 1 квартал 2021 года оптимистичны - Альфа-Банк

- 27 января 2021, 18:26

- |

ММК успешно нарастил выплавку стали после завершения плановой реконструкции горячекатаного Стана-2500 в 2020 г. и вышел на уровень производства стали 12,4 млн т в 2020 г. Компания сейчас задействует 100% своих мощностей по производству премиальной продукции и отмечает стабильный спрос в 1К21.

В 4К20 наблюдался рост продаж товарной продукции в турецком дивизионе на 10% к/к до 220 тыс. т, что отражает рост спроса со стороны европейских потребителей, связанный с ограниченным предложением на рынке. По данным ММК, производители стали из Турции сильно повысили цены на свою продукцию на фоне роста спроса на внутреннем и международном рынках.

Выпуск концентрата коксующихся углей на ММК вырос на 16% к/к до 837 тыс. т.

( Читать дальше )

ММК увеличит EBITDA в 21 г, не исключает оферту миноритариям Белона, планирует вернуться в индекс MSCI - онлайн-встреча с Финам

- 27 января 2021, 17:46

- |

ММК планирует вернуться в индекс MSCI

Рашников: Когда ситуация на рынке нормализуется, вопрос станет актуальным и тогда акционеры смогут вернуться к вопросу по поводу увеличения free float

ММК не исключил оферту миноритариям "Белона", рассматриваются разные сценарии в перспективе, как один из вариантов — предложение оферты.

про EBITDA:

На финансовые результаты 2021 года положительно повлияет то, что мы полный год будем работать близко к максимальной загрузке мощностей. В составе наших активов полноценно функционирует и вышел на плановые показатели «Стан-2500», это горячий прокат, с мая ожидается ввод реверсивного стана холодного проката. В целом, в 4 квартале 2020-го продажи у нас уже более 3 млн тонн. Предполагаю, что этот объем в следующем году мы будем показывать ежеквартально. Мы планируем увеличить объем продаж в 2021 году на 15%. На сегодняшний день мы видим, что ценовая конъюнктура на рынке металлопроката позитивна для металлургов. В 1 квартал мы вошли уже с высокой базой в ценах на металлопрокат. На сегодняшний день мы видим, что EBITDA margin уже выше, чем в прошлом году. В целом мы ожидаем рост EBITDA в 2021 году на фоне увеличения объемов продаж

( Читать дальше )

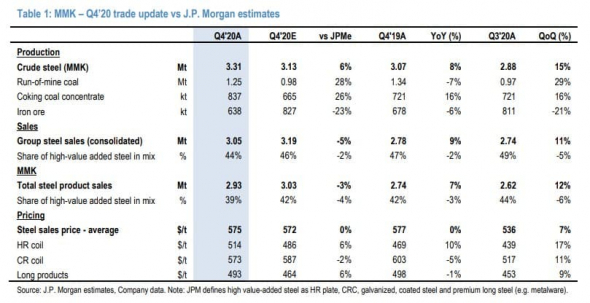

Утром мешок сахарного песка, к обеду 26 косарей(пост 28)

- 27 января 2021, 14:46

- |

Заработал на Системе два косаря чистыми. Или мешок сахарного песка. Это хорошая добавка к пенсии пенсионеру.

Сижу, сейчас никого не трогаю, неторопливо записываю участников в закрытый клуб на февраль и вдруг сообщение участника моего канала, что на ВТБ пришли дивы по ММК.

Я посмотрел у себя, пусто и вдруг сигнал)))) Ай, дивы дивные, упали ко мне на счет в размере 29887,50. Это чистыми 26 косарей или в сахарном песке 577 кг. А это 11 мешков и довесок почти в полмешка (22 кг). Открытие был вторым, куда капнули дивы.

Пока все, пошел дальше работать. Народонаселение надо обслужить по капиталистически быстро и культурно. Кстати, по утрам продолжаю поедать кашку с букашками, когда это уж кончится?!!!

Скрин каши с букашками:

Ваш все тот же самый,

S.Hamster

P.S. Если хотите записаться, то сначала на телеграм зарегинтесь, потом я дам всю инфу на моем канале @Hamster1955

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал