ЛСР

✅ЛСР

- 06 мая 2024, 11:44

- |

Вновь прицеливаюсь к нему, поскольку цельеще не выполнили. Предполагаю, что в рамках старшей [3] идет формирование младших (1)-(2). Есть два уровня окончания (2). Пока наблюдаю, разворотная модель еще не проявляется. После окончания коррекции откорректирую цели.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

- комментировать

- 123

- Комментарии ( 0 )

Топ ЖК продажи, Москва.

- 03 мая 2024, 18:56

- |

В марте в Москве больше всего квартир было продано в ЖК «Прокшино» от девелопера А101 (227).

Второе место занял ЖК «Остров», где «Донстрой» продал 188 жилых помещений. На третьем — ЖК «Молжаниново» от «Самолет» (182).

Эх, вчера можно было получить почти двойной дивиденд по акциям ЛСР!

- 02 мая 2024, 14:25

- |

Вчера в последние часы торгов акции ЛСР так разогнали, что я поражался как часто у меня срабатывали заранее выставленные заявки на продажу.

Я придерживаюсь заранее установленных пропорций в своем портфеле.

На ЛСР установил долю в 3%.

Почему 3%?

Да просто из-за мутности корпоративного управления в ЛСР я решил не лезть вперед батьки, то есть не делать долю на ЛСР больше, чем она есть в паевых фондах УК «Арсагера».

Арсагера впарила самому эмитенту акции ещё в декабре по 1260 рублевичей, а потом в январе снова обратно откупила по своим нормам в 3% от СЧА фондов, но уже не дороже 700р.

Эта инвест-идея громко прошла по СмартЛабу, и я к ней подключился только в начале февраля.

Успел купить по 760, а потом с марта только продавал.

Вчера тоже продавал, но тупанул: надо было активнее продавать!

Вчера, после 17 часов в течение 45 минут можно было продать в среднем по 1143 легко. Нужно было не держаться доли в 3%, а снизить её, так как было прогнозируемо, что акция после отсечки упадет больше размера дивиденда, а на этом падении можно было восстановить с прибылью долю до 3%.

( Читать дальше )

📉Акции ЛСР теряют 14% (160 руб) после дивидендной отсечки в 100 руб. "Поскорей бы уже гэп закрыли", - слова инвестора, купившего бумаги по 1140 руб

- 02 мая 2024, 13:39

- |

ЛСР на гребне льготой ипотеке

- 30 апреля 2024, 09:36

- |

Застройщики завершили 2023 год на мажорной ноте благодаря программам льготной ипотеки. Этот сектор привлекал внимание инвесторов из-за своей позитивной конъюнктуры. С 2024 года льготные программы урезали, но не отменили. Поэтому, пусть и не с таким же энтузиазмом, девелоперы продолжают оставаться на прицеле у инвестиционных домов. На этом фоне интересно взглянуть на отчетность ЛСР.

Компания выпустила сильный отчет по МСФО за 2023 год. Выручка выросла со 139 до 236 млрд рублей (+70% г/г). Видим, что льготные программы действительно позитивно влияют на финансовые потоки. Чистая прибыль выросла в два раза с 13,3 до 28,3 млрд рублей. Финансовое положение остается стабильным, ЛСР успешно трансформировал часть краткосрочного долга в долгосрочный.

На фоне позитивных результатов логично ожидать и рекордных дивидендов. Рекомендация СД – 100 рублей на акцию, дата закрытия реестра 02.05.2024. Котировки не могли не отыграть рост выплат и хорошую отчетность, поэтому к текущей цене доходность выплаты составляет всего 8,9%.

( Читать дальше )

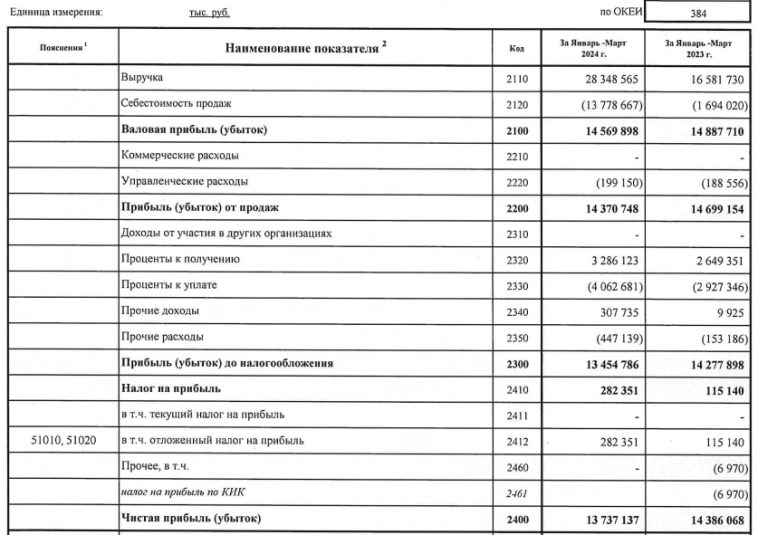

ЛСР РСБУ 1кв 2024г: выручка Р28,34 млрд (+71% г/г), чистая прибыль Р13,73 млрд (-4,5% г/г)

- 27 апреля 2024, 10:04

- |

www.e-disclosure.ru/portal/files.aspx?id=4834&type=3

Генпрокурор России Краснов предложил нормативно закрепить обязанность застройщиков жилья создавать парковочные места

- 24 апреля 2024, 13:00

- |

«О необходимости установления специальных нормативов на федеральном уровне, в том числе с учетом потребностей инвалидов, мною проинформирован председатель правительства», — сообщил генпрокурор.

tass.ru/ekonomika/20633939

Главные дивидендные новости недели

- 21 апреля 2024, 11:39

- |

Совет директоров Акрона рекомендовал дивиденды за 2023 г.

В размере 427,0 руб. на акцию. Текущая дивидендная доходность составляет 2,46%. Дата закрытия реестра назначена на 19 мая 2024 г. Дата проведения общего собрания акционеров — 8 мая 2024 г.

Совет директоров Алросы рекомендовал дивиденды за 2023 г.

В размере 2,02 руб. на акцию. Текущая дивидендная доходность составляет 2,65%. Дата закрытия реестра назначена на 31 мая 2024 г. Дата проведения общего собрания акционеров — 20 мая 2024 г.

Совет директоров МГКЛ рекомендовал дивиденды за 2023 г.

В размере 0,08 руб. на акцию. Текущая дивидендная доходность составляет 2,68%. Дата закрытия реестра назначена на 4 июня 2024 г. Дата проведения общего собрания акционеров — 24 мая 2024 г.

Совет директоров ТМК рекомендовал дивиденды за 2023 г.

В размере 9,51 руб. на акцию. Текущая дивидендная доходность составляет 4,15%. Дата закрытия реестра назначена на 4 июня 2024 г. Дата проведения общего собрания акционеров — 24 мая 2024 г.

( Читать дальше )

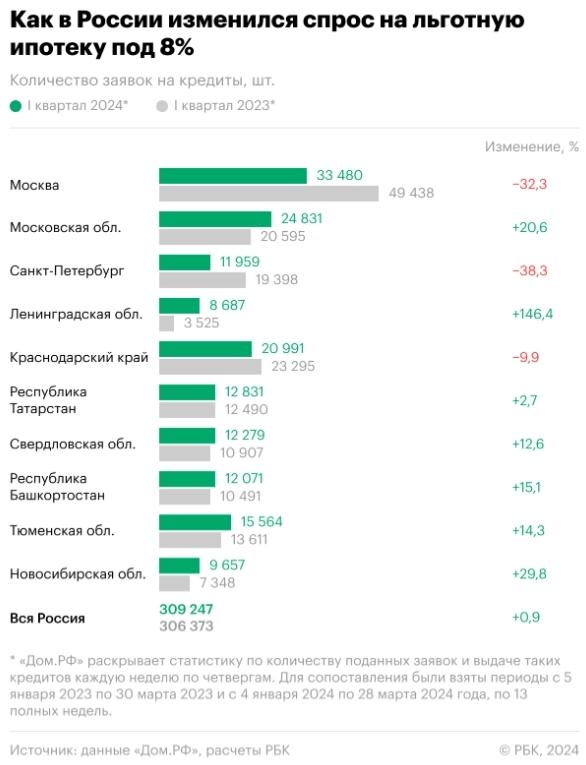

Москва и Петербург вышли в лидеры по падению выдач льготной ипотеки — РБК со ссылкой на данные ДОМ.РФ

- 19 апреля 2024, 12:08

- |

( Читать дальше )

Дивидендная доходность по акциям ЛСР составит 8,9% - Freedom Finance Global

- 18 апреля 2024, 15:50

- |

Акционеры ЛСР на годовом общем собрании, состоявшемся накануне в форме заочного голосования, утвердили дивиденды за 2023 год в размере 100 руб. Дивидендная доходность составит по текущей цене 8,9%, и для российских эмитентов это достаточно высокий показатель, а дата закрытия реестра для получения дивидендов назначена на 2 мая. На выплату дивидендов группа ЛСР направит 10,303 млрд руб., что соответствует 36% от её годовой чистой прибыли по МСФО. Это не самый большой коэффициент дивидендных выплат, но по сравнению с выплатами за 2022 год размер дивиденда у ЛСР по итогам 2023 года увеличился на 28%.Мильчакова Наталья

Freedom Finance Global

Напомним, что по итогам 2023 года группа увеличила консолидированную чистую прибыль по МСФО более чем вдвое — до 28,34 млрд руб., а выручку – на 69% до 236,2 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал