КРИЗИС

Евро-доллар и доллар-иена в 2026-ом

- 18 декабря 2025, 16:31

- |

В прошлом годовом обновлении рассматривались различные варианты дальнейшего развития. Главным был вопрос: по индексу доллара поставили ли минимум 4-летнего цикла в 2023-ем (раньше) или будем это делать в 2025-ом. Больший приоритет был первому варианту, но в конечном счете реализовался второй. 17-го сентября, с большой долей вероятности, был поставлен долгосрочный минимум.

График был таким ,c волновой точки была неопределенность закончилась ли волна (2)

Пошли по сценарию красным, в середине апреля было такое обновление.

«Есть цель 1.175, пока ориентируемся на нее. По циклам и волновой структуре похоже на, что будет небольшое движение вниз и завершающий заход наверх.»

( Читать дальше )

- комментировать

- 170

- Комментарии ( 0 )

Из Экономического союза, в Военный?

- 17 декабря 2025, 08:48

- |

Единственный враг?

Заявления о враждебности России поступают не от представителей НАТО, а от представителей экономического блока ЕС, которые все меньше замечают истинные причины падения экономики блока. После начала СВО цены на энергоресурсы в Европе стали запредельными.

На капитуляцию Россию склонить не получилось, ведь тогда вложения в Украинский кризис окупились бы с лихвой. ЕС получило бы практически бесплатные энергоресурсы, которые бы позволили перекрыть резкий скачок их удорожание, резервы России бы использовались, в качестве репараций и использовались ЕС без репутационных потерь, компании ЕС бы нарастили производство и смогли снизить стоимость своей продукции для конкуренции на мировом рынке. Но самое главное, страны ЕС смогли бы выбить Россию из мировой политики и не позволить продвигать свои интересы.

Данная ставка не сработала, что мы видим Россия готова сражаться за свои интересы и не дооценка возможностей России, получаем результат временный кризис Европы превратился в постоянный, Китай выдавливает ЕС с рынка, за счет низкой стоимости своей продукции и перепроизводства товаров.

( Читать дальше )

Крах химической промышленности Германии — плохой знак

- 16 декабря 2025, 15:40

- |

Некоторые читатели помнят крах дотком-пузыря в 2001 году. В течение пяти лет неустанный бум в технологическом секторе поднимал рынки всё выше. Индекс Nasdaq стремительно взмывал от одного исторического максимума к другому в безумном порыве, который затуманивал рассудок как институциональных инвесторов, так и розничных трейдеров. Никто не знал, когда эта музыка прекратится.

Некоторые читатели помнят крах дотком-пузыря в 2001 году. В течение пяти лет неустанный бум в технологическом секторе поднимал рынки всё выше. Индекс Nasdaq стремительно взмывал от одного исторического максимума к другому в безумном порыве, который затуманивал рассудок как институциональных инвесторов, так и розничных трейдеров. Никто не знал, когда эта музыка прекратится.Крах доткомов

Но если бы инвесторы согласовали свои действия с развитием химической промышленности Германии, они могли бы избежать неизбежной катастрофы с формированием портфеля. К середине 2000 года объем производства химической продукции в Германии уже сократился на шесть процентов — плохой знак для реальной экономики, поскольку химическая промышленность является ранним отражением того, что происходит в основных отраслях промышленности: машиностроении, автомобилестроении, строительстве и производстве потребительских товаров.

( Читать дальше )

КРАХ НЕВИДИМОЙ ИМПЕРИИ: Как столетний валютный эксперимент Японии изменит глобальный финансовый порядок

- 16 декабря 2025, 09:53

- |

На протяжении тридцати двух лет одно учреждение обладало большей властью над ценами глобальных активов, чем Федеральная резервная система, Европейский центральный банк и Народный банк Китая вместе взятые. Это учреждение теперь систематически разрушает созданную им архитектуру, и почти никто не понимает, что будет дальше.

ПРОЛОГ: ТАЙНА, КОТОРАЯ ДВИГАЛА ВСЕМ.

В сентябре 2025 года Банк Японии опубликовал трехстраничный документ, который должен был доминировать во всех финансовых заголовках мира. Этого не произошло. Индекс Nikkei 225 слегка снизился. Валютные рынки едва дрогнули. Биткоин продолжал двигаться в боковике. Документ объявлял о начале конца крупнейшего в истории человечества монетарного вмешательства — ликвидации на 83 триллиона йен, которая растянется более чем на столетие.

Это не история о Японии. Это история о том, как вся конструкция современных цен активов была построена на фундаменте, который теперь методично убирают, кирпич за кирпичом. Это история о йеновом кэрри-трейде — самом значимом, но наименее понятом факторе в глобальных финансах.

( Читать дальше )

Что выгоднее, квартира или банковский вклад?

- 14 декабря 2025, 10:33

- |

Всем привет! В интернете не утихают споры, что же выгоднее, инвестиции в недвижимость или обычный вклад. В этом посте дам наглядный ответ на данный вопрос. Сразу скажу, что не рекламирую и не призываю к каким либо действиям, т.к. риски есть всегда и во всем.

Что бы исключить влияние волатильности выберем 10-летний промежуток времени:

1. Для начала, посмотрим среднюю официальную ставку по вкладам за последние 10 лет, на сайте ЦБ РФ. Она составляет 9.67%. Вычтем из этой ставки налог 13%. Итого = 8,41% годовых.

2. Теперь посмотрим средний уровень цен на жилье в Москве за последние 10 лет. На графике с сайта ирн, минимальная цена кв.м. за данный период времени составляла 164 735 р., на данный момент она равняется 283 539 р. Прирост капитала в недвижимости за 10 лет +72%.

3. Теперь берем калькулятор, сумма вклада 164 735 со сроком на 10 лет, с капитализацией раз в пол года. Через 10 лет, получаем сумму вклада с процентами 375 454 р., прирост капитала за тот же период на депозите +127%

( Читать дальше )

Пузырь 2000-го возвращается: Далио — о рынке на грани

- 14 декабря 2025, 09:45

- |

Рэй Далио:

- Ближайшие 1-2 года будут «нестабильными» из-за одновременного влияния трёх ключевых факторов: долг, политический конфликт в США и геополитика.

- Глобальный долговой кризис уже оказывает давление на различные сектора рынков, включая частный капитал и венчурные фонды.

- Рынки находятся в пузыре, сравнимом с пузырём 2000 года, но не с кризисом 1929.

- Политическая напряжённость США усилится к выборам 2026 года, что усугубит риски при высоких процентных ставках и концентрации рыночного лидерства.

Обвал или Инфляция? Разбор ключевой ставки Баффета перед 2026 годом

- 14 декабря 2025, 09:40

- |

Почему Баффет сидит в кэше? Этот сценарий может изменить ВСЕ в 2026 году. Уоррен Баффет держит рекордный объём кэша и не спешит входить в рынок. Почему крупнейший инвестор мира выбрал именно эту стратегию и на какой сценарий он делает ставку перед 2026 годом? В этом видео разбираем, чего ждёт Баффет: рецессии или обвала рынков, почему облигации могут не спасти при инфляции, и чем его подход отличается от нашей стратегии. Сравниваем два сценария: дефляционный и инфляционный. Показываем, какие активы выигрывают в каждом из них. 2026 год может стать точкой развилки, и к нему стоит готовиться уже сейчас.

ОБЗОР НА YOUTUBE: youtu.be/vM_JCSJ2QEM

ОБЗОР НА ВК ВИДЕО: vkvideo.ru/video-228764295_456239092

ОБЗОР НА RUTUBE: rutube.ru/video/0b6561a785a034d5b0dbd46a1baf6998/

НАШ ТГ КАНАЛ: t.me/tradeinsider_official

Not QE 2

- 13 декабря 2025, 18:48

- |

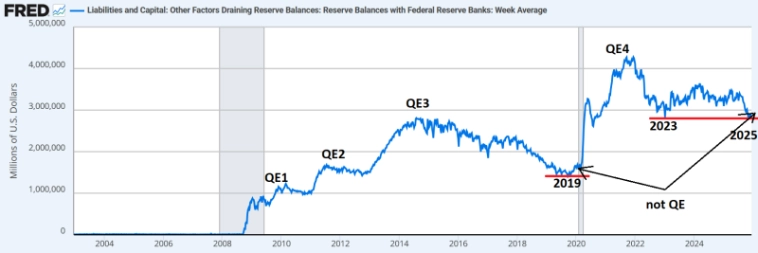

Помимо статистики использования РЕПО предвестником банковского кризиса в США служит объем резервов коммерческих банков в ФРС. Каждый раз, когда объем резервов падает до некоторого уровня (на графике обозначил красной горизонтальной линией) в банковской системе начинаются проблемы, на которые ФРС вынужден реагировать. Так было в 2019, в 2023, так же получилось в 2025 г. Аналогично было в 2008 г., хоть этого и не видно в масштабе графика.

С 12 декабря ФРС запустил программу покупки активов аналогичную той, которая была в 2019 г., прозванную not QE. Если казначейство потратит хотя бы половину из тех 800 млрд., что у них есть сейчас на счете*, плюс заявленный объем новой not QE, банковские резервы увеличатся до 4 трлн. Красная линия имеет тенденцию со временем подниматься, поэтому в следующий раз она, возможно, будет выше.

PS

Банковские резервы хранятся на счетах в ФРС и не засчитываются как денежная масса М1 и М2. Поэтому от представителей ФРС часто можно услышать, что они не увеличивают денежную массу.

( Читать дальше )

ТОП Вкладов и накопительных счетов с 11.12.2025

- 11 декабря 2025, 10:18

- |

( Читать дальше )

⚠️ BIS предупреждает о «двойном пузыре»

- 11 декабря 2025, 09:22

- |

⚠️ BIS предупреждает о «двойном пузыре». Что это значит для TLT?Международный банк для центробанков BIS в новом отчёте заявил: золото и акции США демонстрируют признаки перегрева. Одновременный взрывной рост этих активов — редкое явление, которое исторически наблюдалось только в поздних фазах рыночных циклов.

🔶 Что происходитЗолото:• Рост около +60% за год — лучший результат за десятилетия.• Актив, который должен быть защитным, превращается в спекулятивный.Акции США:• Индексы растут на фоне эйфории и хайпа вокруг ИИ.• Основной приток — со стороны розничных инвесторов.Главная проблема:Золото и акции растут одновременно — это классический маркер позднего цикла, когда рынок игнорирует риски и покупает всё подряд.

🔥 Где в этой картине TLT?Если кратко — TLT становится потенциальным бенефициаром, если перегретые рынки начнут корректироваться.

1️⃣ Перегрев → риск коррекцииBIS предупреждает: такие фазы часто заканчиваются резким откатом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал