Блог им. orbb

Not QE 2

- 13 декабря 2025, 18:48

- |

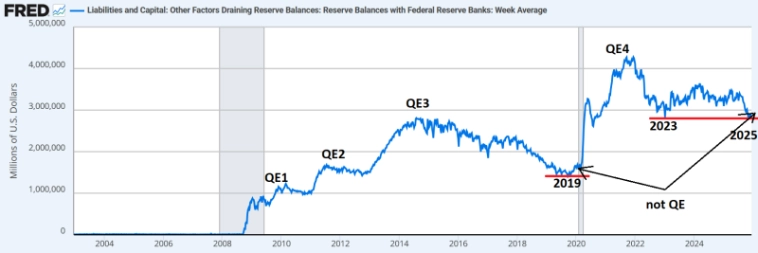

Помимо статистики использования РЕПО предвестником банковского кризиса в США служит объем резервов коммерческих банков в ФРС. Каждый раз, когда объем резервов падает до некоторого уровня (на графике обозначил красной горизонтальной линией) в банковской системе начинаются проблемы, на которые ФРС вынужден реагировать. Так было в 2019, в 2023, так же получилось в 2025 г. Аналогично было в 2008 г., хоть этого и не видно в масштабе графика.

С 12 декабря ФРС запустил программу покупки активов аналогичную той, которая была в 2019 г., прозванную not QE. Если казначейство потратит хотя бы половину из тех 800 млрд., что у них есть сейчас на счете*, плюс заявленный объем новой not QE, банковские резервы увеличатся до 4 трлн. Красная линия имеет тенденцию со временем подниматься, поэтому в следующий раз она, возможно, будет выше.

PS

Банковские резервы хранятся на счетах в ФРС и не засчитываются как денежная масса М1 и М2. Поэтому от представителей ФРС часто можно услышать, что они не увеличивают денежную массу. Тем не менее эти деньги банки могут использовать для расчетов между собой, и они увеличивают возможность банков создавать кредит в соответствии с денежным мультипликатором, кредит в свою очередь увеличивает М1 и М2. И, кстати, деньги на счете казначейства тоже хранятся в ФРС и не засчитываются в М1 и М2, при этом могут быть потрачены на что угодно.

*В 2023 банковские резервы выросли по большей части благодаря трате денег казначейством со своего счета, что позволило остановить развитие банковского кризиса.

теги блога xlopobud

- bitcoin

- commoditeis

- CRB

- Gold

- QE

- s&p-500

- S&P500

- Silver

- USDCHF

- USDRUB

- xagusd

- xauusd

- акции

- банки

- вклады

- депозиты

- доллар рубль

- Дональд Трамп

- золото

- кризис

- мировая экономика

- мобильный пост

- облигации

- оффтоп

- прогноз

- сереберо

- серебро

- серебро - пузырь

- ставка ФРС США

- сша

- Сырьевая экономика

- сырьевые цены

- технический анализ

- трейдинг

- форекс

- ФРС США

- экономика

- экономика России

- экономика США

- ЮГК Южуралзолото

А до того, вероятно, будет ротация из акций роста в акции стоимости и в сырье. Причина — рост военных расходов во всем мире, к тому же, печать денег в пандемию изменила баланс в уровне благосостояния разных слоев населения. Власти будут пытаться «исправить» ситуацию, как обычно путем перераспределения от одних к другим (Трамп уже обещал раздачу 2000$), а это еще один проинфляционный фактор. Подобное было в 70-х.