QE

Приводит ли количественное смягчение (QE) к росту фондового рынка?

- 04 марта 2024, 19:00

- |

Многие инвесторы полагают, что центральные банки имеют большое влияние на финансовые рынки. Однако доказательства этому отсутствуют. Рассмотрим количественное смягчение (QE) ФРС и то, что произошло с акциями и сырьевыми товарами.

В своей знаковой книге «Социономическая теория экономики» Роберт Пректер рассматривает 13 рыночных мифов, которые могут нанести вред инвесторам.

Многие участники рынка принимают эти утверждения за правду, однако они обманывают инвесторов, заставляя их принимать дорогостоящие решения. О них вы можете прочитать, пройдя по ссылке ниже.

Одно из этих утверждений заключается в том, что когда центральный банк – например, Федеральная резервная система – инициирует количественное смягчение (QE), цены почти на все вырастут.

Это утверждение имеет смысл, учитывая, что QE означает увеличение количества денег, обращающихся в экономике. Следовательно, как следует из мысли, увеличение количества денег, гоняющихся за «вещами» – например, за акциями – приведет к росту цен на эти вещи.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

США могут избежать кризиса, но для этого придется пожертвовать силой национальной валюты - Ведомости

- 26 февраля 2024, 09:39

- |

Современные экономические тенденции в США вызывают серьезные обсуждения и прогнозы. Рост государственного долга до рекордных уровней и использование количественного смягчения (QE) Федеральной резервной системой (ФРС) изменяют динамику экономики. Подход с QE приводит к увеличению долга и вносит коррективы в монетарную политику.

Рецессия становится все более ожидаемой, но существует и альтернативный сценарий. Некоторые эксперты предвещают крупное ралли на фондовых рынках, дополнительное увеличение дефицита и всплеск инфляции, сопровождаемый ослаблением доллара.

Переход от банков к ФРС в создании депозитов привел к изменению механизма распределения средств в экономике. Депозиты, созданные через QE, в основном застревают в финансовом и корпоративном секторах, не оказывая существенного воздействия на потребительскую часть экономики.

Фискальные стимулы, включая финансовую поддержку бедных слоев населения, направлены на увеличение потребительского спроса и инвестиций. Этот подход стимулирует экономический рост и может предотвратить рецессию.

( Читать дальше )

Блумберг со ссылкой на свои источники в американском...

- 23 сентября 2023, 13:06

- |

Конечно это никакое не новшество и лет 20 назад Минфин уже выкупал свои долги, правда тогда был в Америке неплохой профицит в бюджете.

Сейчас, как мы знаем наоборот огромный дефицит, но Минфин США считает, что регулярные операции выкупа повысят устойчивость рынка внутреннего долга и вернут на долговой рынок ликвидность.

Честно говоря есть большие сомнения в том, что обратный выкуп долгов вернет на рынок ликвидность, поскольку вряд ли вернутся покупки иностранных ЦБ или суверенных фондов.

Скорее всего план обратного выкупа просто призван спасти банковские балансы, которые явно страдают из-за сильного падения цен на долги Минфина за последние пару лет.

Теперь же, когда самые долгосрочные трежерис продаются уже почти за 50 центов от их номинала, банки скинут их Казначейству по 1 доллару и купят долговые бумаги с большей процентной доходностью, которые будут повышаться в цене, если ФРС начнет в будущем сокращать ставки.

( Читать дальше )

Кто придумал "количественное смягчение"?

- 17 сентября 2023, 11:24

- |

Формально «количественным смягчением» впервые назвали действия (потенциальные, а затем и фактические) Банка Японии. Но подобные действия, не называя их «количественным смягчением» проводились за десятки лет до этого. Настоящим же «отцом» это практики следует признать Бена Бернанке.

===

Об этом я написал ещё в 2015 году.

Кто придумал «количественное смягчение»?senib.livejournal.com

Ниже привожу ту статью 2015 года полностью.

Вопрос читателя

Один читатель, прочтя статью "Ставки сделаны, ставок больше нет", сказал мне:

«Вы приводите цитату Роберта Кана об инновационности подхода Бена Бернанке (речь о применении Беном Бернанке „количественного смягчения“ или Quantitative Easing, или просто QE). Не соглашусь с этим утверждением, это фактологическая ошибка: впервые программу количественного смягчения применил Банк Японии в 2000 году, но спустя год эта мера была признана неэффективной»

( Читать дальше )

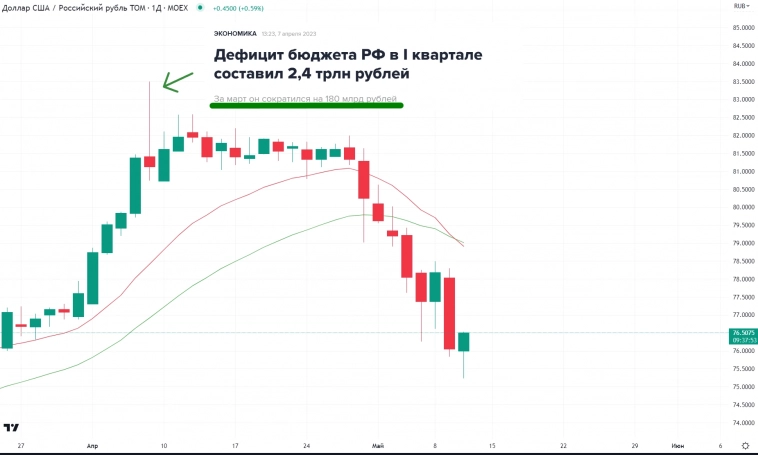

Включит ли ЦБ печатный станок? Дефицит бюджета РФ в апреле вырос до макс. с января и составил 1,04 трлн руб.

- 11 мая 2023, 14:18

- |

Суммарный дефицит за 4 месяца составил -3,4 трлн руб, что на 500 млрд превышает план на весь год.

Максим Орешкин говорил в конце апреля, что бюджет в оставшейся части года будет профицитным.

Так совпало, что после публикации данных пошли вверх и курсы валют: доллар развернулся с 75,24 и прибавил уже больше 1 рубля.

Юань отскочил с 10,82 до 11 руб.

Интересно то, что сейчас есть разрыв между краткосрочной ставкой ЦБ (7,5%) и долгосрочными ставками ОФЗ (10%+).

Длинная ставка очевидно искажена большим предложением госдолга, который никто особо не хочет покупать.

Получается процентная ставка не особо работает?

Не логично ли предположить, что в какой-то момент вы увидим количественное смягчение (QE) со стороны ЦБ РФ, направленное на то, чтобы прижать длинные ставки вниз?

В противном случае если дефицит дальше будет расти, будет расти разрыв между короткими и длинными ставками, и высокие длинные ставки должны негативно влиять на экономику.

Что скажете, уважаемые эксперты-макроэкономисты?

Интересное совпадение в том, что почти ровно месяц назад рубль перестал падать именно на оптимистичных данных по бюджету, которые были опубликованы 7 апреля.

Как лопнул ипотечный пузырь в США 2007 – 2008 г. по материалам книги Рея Далио, часть №2. История повторяется?

- 10 мая 2023, 18:17

- |

С первой частью можно ознакомиться по ссылке — ссылка.

Октябрь 2008 года

Экономическая активность продолжала ухудшаться.

В первую неделю октября промышленный индекс PMI ушёл ниже 40 пунктов, объём промышленных заказов снизился на 4%, а число рабочих мест было сокращено на 159 тысяч, что стало худшим месяцем за 5 лет в США.

Рынок акций с 1 по 10 октября снизился на 22%.

Сырьевые товары также отреагировали значительным снижением.

Например, нефть марки Brent снизилась со 100$ до 65$.

( Читать дальше )

Статистика, графики, новости - 17.04.2023

- 17 апреля 2023, 04:15

- |

Доброе утро, всем привет! Начнем трудовыебудни.

Начнем с умиротворяющего и духоскрепного. С таблицы глобальных инфляционных показателей.

( Читать дальше )

Запуск 'QE' от ФРС - прогноз от Товарищ Ганн по [SP500]

- 17 марта 2023, 10:10

- |

![Запуск 'QE' от ФРС - прогноз от Товарищ Ганн по [SP500] Запуск 'QE' от ФРС - прогноз от Товарищ Ганн по [SP500]](/uploads/2023/images/10/41/20/2023/03/17/e63590.webp)

Последний сценарий сломлен по стурктуре, но не по целевой зоне.

Удивительные вещи происходят на этой неделе. В первой половине мы наблюдали крушение крупных банков США, а под конец запуск печатного станка от ФРС.

Название у этого станка: программа Bank Term Funding Program (BTFP):

За неделю банки взяли в ФРС кэша на $303 млрд.

Также были проведены ряд операций по впрыскиванию ликвидности от МинФина США.

Итогом стал стремительный рост ликвидности у банков на счетах в ФРС +$440.5 млрд. Всего же у банков вместе с обратным РЕПО снова $5.87 трлн — в последний раз у них столько было в конце 2021 года.

Получается и систему почистили, и ликвидности добавили… хитрый ход.

Однако есть нюанс, ФРС берет только бумаги, купленные до 12 марта, поэтому сильно и долго пирамидить не получится.

По технике на старшем ТФ имеется приоритет в рост к сплетению углов на 4500-4600. Эта целевая зона актуальна до тех пор, пока Сипи торгуется выше синей зоны.

И также немного засвечу вам глобальную цель в рамках системы — это уровень 1300 по SP500 :) Видимо, туда мы поедем на массовом обнулении кредитных обязательств перед входом в новый валютный (цифровой) мир.

( Читать дальше )

Итоги уходящего года и шокирующие прогнозы на 2023-й

- 22 декабря 2022, 11:38

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы (долгосрок)

https://youtu.be/ok6H5pCKmHM

( Читать дальше )

Пресс-конференция ЦБ: доклад Набиуллиной.

- 16 декабря 2022, 15:15

- |

Набиуллина оценила проинфляционные риски выше дезинфляционных. Допустила усиление давления на курс рубля.

Набиуллина не признала, что ЦБ проводит программу «QE — по русски».Т.е. ни на какой приход новой ликвидности на фондовый рынок ожидать не стоит. Надежда на поддержку акций этим фактором ничем не оправдана.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал