Интер рао

Анализ рынка 5.07.2021 / ОПЕК+, золото, и чего ждать от рынков.

- 05 июля 2021, 09:10

- |

- комментировать

- Комментарии ( 0 )

Увеличение выплат дивидендов может стать важным драйвером для ре-рейтинга котировок Интер РАО - Сбербанк Управление Активами

- 30 июня 2021, 15:13

- |

Большинство из крупнейших российских государственных компаний уже выплачивают 50% от чистой прибыли по стандартам МСФО в качестве дивидендов. Так уже поступают Газпром, Роснефть, Русгидро и др. Основной новацией в этом вопросе может стать исключение «не денежных» статей из прибыли. К примеру, «Роснефть» предпочитает не корректировать показатель рапортуемой в отчетности МСФО чистой прибыли. В результате, в периоды признания убытков по курсовым разницам компания занижает базу для расчета дивидендов, в периоды признания прибыли по курсовым разницам база для расчета дивидендных выплат наоборот завышается. Согласно новому подходу к дивидендной политике влияние «не денежных» статей будет менее выраженным.

Стоит отметить, что предложенные новации не отменяют ограничений по выплате дивидендов компаниями, чья нераспределенная прибыль прошлых лет по РСБУ меньше рассчитанного по новому подходу дивиденда. В этом случае согласно федеральному закону дивиденды не должны превосходить объем нераспределенной прибыли прошлых лет по РСБУ.

На наш взгляд, новации не должны как-то существенно повлиять на инвестиционную привлекательность таких компаний.

Особняком в этом смысле стоит «Интер РАО», которая формально не находится в прямом государственном владении, а находится под контролем государственного «Роснефтегаза».

Согласно действующей дивидендной политике компания таргетирует выплату только 25% от чистой прибыли МСФО в качестве дивидендов. Таким образом, потенциальное увеличение payout ratio до 50% могло бы стать важным драйвером для ре-рейтинга котировок акций компании.Линчик Евгений

УК «Сбербанк Управление Активами»

Новости компаний — обзоры прессы перед открытием рынка

- 30 июня 2021, 08:18

- |

Российские акции не делятся на две. Объемы торгов не смещаются с Московской биржи на Санкт-Петербургскую

Санкт-Петербургская биржа допустила к торгам акции 33 российских компаний, среди которых все российские «голубые фишки». Планировалось, что активно торги начнутся уже в начале весны, и площадка даже разработала мотивационную программу для брокеров, но рынок остается низколиквидным, на нем проходят единичные сделки. Источники “Ъ” говорят, что развитие сдерживают вопросы инфраструктуры. Однако участники рынка полагают, что расторговаться новой площадке трудно на фоне высокой конкуренции Московской биржи.

https://www.kommersant.ru/doc/4879155

ЦБ выразил надежду на запуск иностранных ETF не позднее 1 апреля 2022-го

Это расширит возможности для диверсификации портфелей. С другой стороны допуск зарубежных ETF может вызвать сильную конкуренцию с российскими управляющими компаниями

https://quote.rbc.ru/news/article/60db366e9a79478c4774732e

Газпром взял цену на себя. Стоимость топлива в Европе поднялась на 13 лет назад

Отказ «Газпрома» бронировать дополнительные транзитные мощности через Украину на июль спровоцировал всплеск стоимости газа в Европе — до максимума с 2008 года. Как спотовые цены, так и фьючерсы преодолели отметку в $415 за 1 тыс. кубометров, поскольку трейдеры ожидают сокращения потока российского газа из-за плановой остановки в июле главных экспортных газопроводов «Северный поток» и «Ямал—Европа». Однако рост цены до нынешнего уровня, по мнению аналитиков, уже делает возможным перенаправление в Европу некоторых партий СПГ, прежде уходивших в Азию.

https://www.kommersant.ru/doc/4879078

( Читать дальше )

У меня редки ошибки, обязан написать... Интер РАО / MOEX: IRAO цель падения ⬇️

- 24 июня 2021, 10:41

- |

Уже в тот же день к вечеру и на следующий ситуация прояснилась, падать на ± 4,60...4.67.

Если точнее, то отложенная сетка фибоначчи указывает на уровень 4,6430. ⬇️

Прошу прощения, что оперативно не написал об изменении, а самое главное опубликовал ошибочное мнение.

Главное, умение признавать ошибку...

Интер РАО -минимум с июня 2020 г. обновлен. Куда дальше ?

- 21 июня 2021, 14:37

- |

Бумаги Интер РАО на протяжении 3 месяцев торговались ниже 200-дневной скользящей средней и в последние дни демонстрируют ускорение. Пробой уровня поддержки традиционно может сопровождаться срабатыванием стоп-лоссов, расположенных ниже него. В целом картина негативная, но не стоит забывать про исторически сложившийся характер движения акций.

Снизу ближайшими уровнями поддержки выступают отметки 4,72 руб. и 4,56 руб. Более глубокое снижение в краткосрочной перспективе выглядит маловероятным, в то время как на более длинной дистанции есть все шансы на восстановление.

Источник — Подробнее на БКС Экспресс:

bcs-express.ru/novosti-i-analitika/kuda-mogut-upast-aktsii-inter-rao

Интер РАО / MOEX: IRAO. Сегодня дают набрать в диапазоне: 4.7675...4.8275

- 21 июня 2021, 13:12

- |

Хороший уровень для набора любых позиций, как краткосрочных, так и долгосрочных.

Госкомпании должны теперь тратить на дивиденды не менее 50% от прибыли. Но лазейки остаются!

- 16 июня 2021, 14:34

- |

🙅🏻 А это значит, что предыдущее распоряжение, датированное далёким 2006 годом и подразумевающее норму выплат не менее 25% от ЧП по МСФО, теперь автоматически аннулируется.

🧮 В официальном сообщении говорится, что при расчёте дивидендной базы не будут учитываться доходы и расходы, не подтверждённые денежными потоками. Речь идёт, например, о статьях отчётности, связанных с переоценкой имущества или разницами в курсах валют. Кроме того, согласно распоряжению, не будут учитываться прибыли или убытки, которые были отнесены на неконтролирующие доли участия дочерних организаций.

( Читать дальше )

Интер РАО День Стратегии

- 08 июня 2021, 11:26

- |

Очень интересная и красивая презентация стратегии, судя по количеству просмотров посмотрели не многие, поэтому решил поделиться.

Заметил что Интер РАО не популярная компания среди инвестсообщества, недорогая по мультипликаторам, стоит дешевле капитала и в 2 раза дешевле выручки.

Предлагаю к обсуждению следующие вопросы:

1. Почему такая недооценка?

2. Подходит такая акция в портфель стоимостного инвестора?

3. Какие есть скрытые факторы для переоценки?

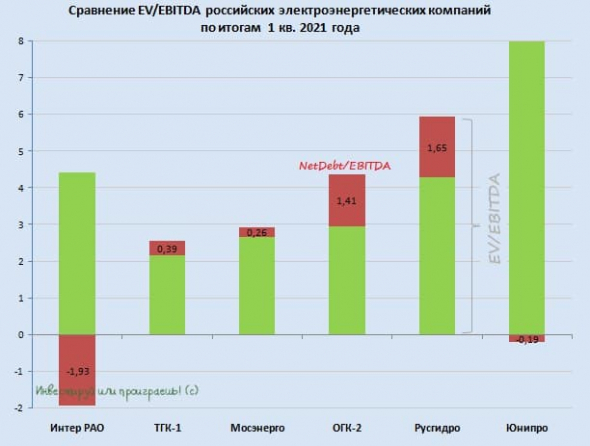

Российская электрогенерация: сравнительный анализ

- 04 июня 2021, 11:20

- |

📊 А не пора ли нам заглянуть в сектор российской электрогенерации и обновить нашу сравнительную картинку с мультипликаторами, по итогам финансовых результатов за 1 кв. 2021 года? Я думаю, что самое время!

Постараюсь на сей раз оказаться весьма лаконичным и сэкономить ваше время на чтение, бегло пробежавшись по основным моментам и оставив ссылки на соответствующие посты по этой тематике, чтобы в случае необходимости вы просто вернулись бы и освежили в памяти материал.

Сразу отмечу, что Энел Россия я из нашего сравнительного обзора пока убрал, т.к. компания сейчас проходит активную фазу своего «озеленения», финансовые результаты по большому счёту на этой сравнительной диаграмме непоказательны, да и обиделся я на эту компанию после того, как они кинули нас с дивидендами за 2020 год.

Итак, поехали:

1️. На первом месте по мультипликатору EV/EBITDA на сей раз (впервые на моей памяти) оказалась

( Читать дальше )

Акции электроэнергетических компаний могут продемонстрировать динамику лучше рынка во 2 полугодии 2021 года - Промсвязьбанк

- 03 июня 2021, 22:24

- |

Мы считаем, что электроэнергетический сектор выглядит привлекательным на фоне восстановления экономической активности и стабильного рубля. Хотя динамика котировок акций электроэнергетических компаний с начала года пока слабее, чем у компаний из других секторов, мы видим потенциал роста в этом секторе, отмечая крепкий фундаментальный профиль «фишек» сегмента и рассчитывая на активизацию спроса на них во втором полугодии 2021 года.

Среди электроэнергетических компаний, на наш взгляд, наиболее привлекательными на горизонте до конца года являются Интер РАО, стратегия которой предполагает рост бизнеса, а также Юнипро и Энел Россия, по которым ожидается высокая дивидендная доходность.Лящук Владимир

«Промсвязьбанк»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал