ИНВЕСТИЦИИ

Пополняем экспериментальные портфели. Ноябрь 2к25

- 25 ноября 2025, 13:09

- |

Пришло время пополнить и другие портфели.

Итак, в “Акции грехов” добавил 2 МО по $57.57

Это американская табачная компания Altria Group, которая выпускает Marlboro, L&M, Philip Morris, Bond Street, Chesterfield, Parliament итд итп.

Див. доходность 7.4% годовых.

В “Высокодоходный” добавил 12 СLM по $8.138.

Див.доходность 17.93%

Всего у меня 22 акции СLM. Жаль, что на них нет опционов. Можно было докупить до 100 штук и продавать покрытые колл-опционы.

Скоро подведу предварительные итоги по портфелям, ведь будет маленький юбилей — 3 месяца эксперименту.

- комментировать

- 572

- Комментарии ( 0 )

Снижение котировок Дом.рф. Участие в IPO обесценивает капитал инвестора или нет?

- 25 ноября 2025, 11:54

- |

Всем привет! Вчера стартовали торги акциями ДОМ.РФ, книга заявок в рамках IPO была покрыта по верхней границе ценового диапазона на уровне 1750 рублей/акция, аллокация была 15%. Спустя сутки, цена снизилась до 1720 рублей, вопрос, это временное давление на цену или идём ниже? Что будет дальше и стоит ли участвовать в IPO?

IPO 2024 года:

«Каршеринг Руссия» («Делимобиль») — 6 февраля 2024 года — также открылся о верхней границе ценового диапазона на уровне 265 рублей/акция, до апреля 2024 года цена выросла на 35% до 359 рублей, по сути успех. Сейчас стоимость одной акции 122 рубля, успех весь улетучился. Компания за первое полугодие 2025 года получила убыток почти 2 млрд!, против прибыли 176 млн. за первое полугодие 2024 года. Чистый долг/EBITDA около 5Х, это безусловно очень много. 21 ноября сменился ген. директор, возможно, дела у компании начнут налаживаться;

«Диасофт» — 13 февраля 2024 года — также открылся о верхней границе ценового диапазона на уровне 4500 рублей/акция, в пике, 14 февраля цена на акцию составляла космические 7333 рубля!

( Читать дальше )

Село Зеленое новый выпуск облигаций с доходностью до 18% и ежемесячным купоном

- 25 ноября 2025, 11:23

- |

На долговой рынок выходит не металлург или застройщик, а мощный агрохолдинг! При этом имея хорошую доходность ( выше чем любой вклад, LQDT или ОФЗ) и надежный кредитный рейтинг. Самое главное не промахнуться с компанией и быть уверенным, что вам вернут ваши деньги. Именно для этого я и делаю разбор новых выпусков. Выпуск с постоянным купоном, на сроком 2 года без оферты и амортизации и будет доступен как квалифицированным, так и неквалифицированным инвесторам. Давайте разбираться!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал, более 1000 человек сделали это! Там я каждый месяц рассказываю какие активы я купил/продал, разбор акций, облигаций, подпишись и будь с нами!

Смотрите также:

АФК Система новые выпуски облигаций с доходностью до 20,5% и ежемесячным купоном.

Инарктика новый выпуск облигаций с доходностью до 18,0% и ежемесячным купоном.

Новотранс новые выпуски облигаций с доходностью до 19,25% и ежемесячным купоном.

( Читать дальше )

Вы всё ещё верите в окончание СВО и рост рынка?

- 25 ноября 2025, 11:21

- |

В Абу-Даби США передадут России обновлённый мирный план по Украине — Politico.

По данным издания, министр армии США Дэн Дрисколл представит российской стороне документ, сокращённый до 19 пунктов после переговоров в Женеве с Украиной и представителями ЕС.

Источники утверждают, что именно эта версия станет основой дальнейших обсуждений.

Наши не согласятся никогда, так что продолжаем СВО и погружение на дно по мамбе.

ФосАгро отчиталась за III кв. 2025 г. — компания рефинансирует свой долг, FCF снизился до 2,5 млрд руб. Рекомендаций по дивидендам нет.

- 25 ноября 2025, 11:16

- |

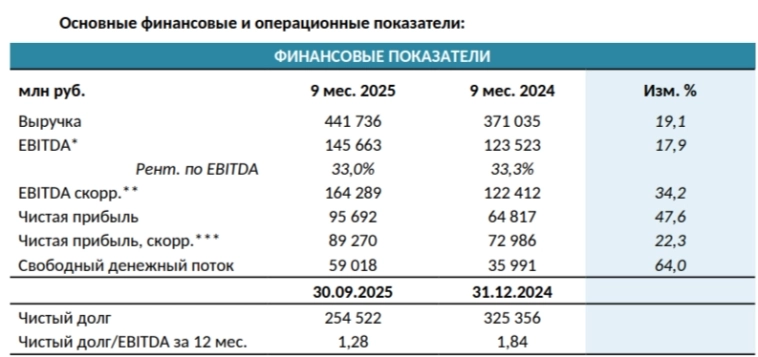

🌾 ФосАгро опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. Компания продолжает снижать долговую нагрузку, сокращает CAPEX, но FCF это не помогло и рекомендаций по дивидендам нет. Отмена экспортных пошлин и прошлые инвестиции уже приносят плоды, даже на фоне укрепления ₽:

⏺ Выручка: III кв. 143,2₽ млрд (+10,6% г/г), 9 м. 441,7₽ млрд (+19,1% г/г)

⏺ EBITDA: III кв. 51,1₽ млрд (+4,5% г/г), 9 м. 145,7₽ млрд (+17,9% г/г)

⏺ Чистая прибыль: III кв. 20,2₽ млрд (+77,6% г/г), 9 м. 95,7₽ млрд (+47,6% г/г)

💬 Операционные результаты за 9 месяцев: производство агрохимической продукции выросло до 9,2 млн тонн (+4,3% г/г). Основной прирост пришёлся на увеличение производства фосфорных удобрений и кормовых фосфатов — 7 млн тонн (+,5,5% г/г). Случилось перераспределение в пользу тройных удобрений (DAP — +47,2%, NPK — +11,2%, MCP — +24,7%, такие результаты были достигнуты благодаря комплексу в Балакове). Продажи продукции увеличились до 9,4 млн тонн (+2,9% г/г).

( Читать дальше )

❗️❗️Как заработать, инвестируя в фонды?

- 24 ноября 2025, 20:42

- |

Вообще при инвестировании через фонды можно выстроить те же стратегии, что при активном инвестировании. То есть сделать распределение портфеля по классам активов, проинвестировав через фонды на акции и на облигации, сосредоточившись при этом либо на пассивном инвестировании, следующем за индексами, либо на более активном управлении, уходя, например, в фонды, которые инвестируют по факторному принципу типа только в дивидендные акции или по секторальному принципу — только в акции определенного сектора.

Можно пытаться сделать даже какую-то тактическую ротацию, так как сейчас выбор фондов в целом позволяет немного спекулятивно что-то в этом направлении делать, или подобрать фонды, выплачивающие ежемесячный доход. Единственное что — в случае с фондами мы всегда напоминаем, что лучше все же выбирать фонды с более низкой комиссией, а это несколько ограничит выбор. У очень многих фондов комиссии за управление более 2%, что существенно подъедает вашу доходность. Поэтому обычно мы и говорим, что проще инвестировать не через фонды, а самостоятельно.

( Читать дальше )

От печали до радости. Как защитить портфель на время переговоров по Украине

- 24 ноября 2025, 19:34

- |

🤔 Российский рынок акций давно переживает непростые времена, а в условиях очередной активной фазы переговоров по украинскому конфликту ситуация стала еще более неоднозначной. Даже незначительные заявления политических лидеров приводят к резким колебаниям стоимости активов, создавая дополнительную неопределенность для инвесторов. И хотя СМИ называют решающей датой 27 ноября, срок переговоров остается неопределенным.

С Финамом сегодня поделился своим мнением на этот счёт, поэтому поделюсь и с вами. На мой субъективный взгляд, в эпоху геополитических турбулентностей и неопределенностей самое время отдавать предпочтение надежным историям, которые в меньшей степени зависят от того, куда в итоге качнется этот геополитический маятник.

📊 Я выделю три инвестиционные идеи, которые мне сейчас особенно нравятся, и попробую лаконично объяснить почему:

1️⃣ «Сургутнефтегаз» ап

Префы «Сургута» традиционно можно рассматривать как хэдж на случай ослабления рубля, через дивиденды.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 24 ноября 2025, 19:30

- |

🧠 Что ждать ДАЛЬШЕ?

💯 Тут на самом деле нет ничего сложного. В который раз повторяю. Будут позитивные новости — будет рост. Не будет позитивных новостей, не будет роста. Рынок смотрит ниже, закрытие шортовое, да и позитивных новостей нет. Поэтому жду продолжение коррекции.

Единственное, что хочу отменить, так это технический нюанс. Сверху остался НЕ закрытый гэп, 2745, который по хорошему стоит закрыть и тогда уже от туда двигаться ниже. Это единственное, что может немного смущать, ну а так по большей части рынок смотрит ниже.

✅ Цель коррекции 2630, дальше будем смотреть по факту. В целом, завтра в рамках дня допускаю то, что буду работать от лонга, если на то будут условия. Буду писать ближе к факту.

Всем хорошего вечера! 🤝

Этот пост Я взял из своего телеграм канала, который находится только тут — t.me/s/TraderWB

Цикл рыночных эмоций.

- 24 ноября 2025, 18:19

- |

🎡 Классическая последовательность чувств, которые испытывает большинство инвесторов по мере движения рынка:

• Всё начинается с Оптимизма – рынок только начинает расти, инвесторы полны надежд: «Кажется, начинается что-то хорошее, надо купить!»

• Рост набирает силу, приходит Волнение — вы видите, как портфель зеленеет, хочется инвестировать больше.

• Затем Нервная дрожь — рынок уже значительно вырос, вы в плюсе, но чуть беспокоитесь: «Не развернётся ли?» Хотя жадность берёт своё…

• На Эйфории – максимуме рынка – большинство людей думают: «Я гений! Вечно будет расти! Надо ещё вложиться, упущу прибыль!» Это точка, где все хотят купить. Это, кстати, точка максимального финансового риска, хотя толпе так не кажется.

• Дальше рынок начинает корректироваться. Наступает Беспокойство: «Ой, акция откатилась… ну, это временно, я же долгосрочный инвестор»» – многие отрицают проблему.

• Отрицание — рынок падает сильнее, но вы себе говорите: «Не может быть, это просто временная просадка, надо переждать, ничего страшного».

( Читать дальше )

#YDEX Яндекс все равно смотрит вниз.

- 24 ноября 2025, 18:15

- |

Лидер российского ИТ #YDEX Яндекс смотрит все равно вниз и едет ровно и строго в нисходящем канале 📉

Делать здесь пока что совсем нечего 🔮🤷♂️

Только уверенный выход выше очень сложного для цены диапазона 4210-4500 даст шанс забраться акциям на свои новые исторические максимумы.

В случае прихода такого движения мы точно сядем в этот поезд 🚂

AROMATH — едко и метко о фондовом рынке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал