ИНВЕСТИРОВАНИЕ

Рост грузооборота на сети РЖД позитивен для Globaltrans

- 11 января 2024, 08:54

- |

🚂 РЖД подвела итоги декабря 2023 года, поэтому самое время заглянуть в них и традиционно проанализировать вместе с вами.

📉 Итак, как мы видим, погрузка сокращается третий месяц подряд, и в декабре показатель уменьшился ещё на -1,9% (г/г) до 100,7 млн тонн. Операторы продолжают высказывать жалобы на бюрократические процессы ж.д. монополии, которая затягивает согласование заявок на перевозку грузов.

📈 А вот грузооборот по итогам декабря вырос на +6,5% (г/г) до 208,9 млрд тарифных тонно-км. Напомню, именно этот показатель тесно связан с доходами железнодорожных операторов. Согласно данным RailCommerce, ставки суточной аренды полувагонов в декабре находились около исторического максимума, что, в сочетании с сильным ростом грузооборота предвещает Globaltrans хороший рост операционных доходов.

По данным РЖД, профицит парка полувагонов в конце года составил 53,5 тыс. или 8,6% от общего парка, в то время как обычно этот показатель составляет около 13%. Низкий уровень профицита вагонного парка также будет способствовать поддержанию ставок аренды на высоком уровне.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

От 12-летнего максимума до 1-летнего минимума, облигации Германии.

- 11 января 2024, 06:33

- |

За последние три года 10-летние государственные облигации Германии (также известные как Bund) дважды шокировали долгосрочных инвесторов: в октябре 2021 года произошел резкий скачок доходности по сравнению с историческим минимумом; а в сентябре 2023 года — снижение доходности от 12-летних максимумов. Что интересно, оба изменения тренда были предсказуемы. Посмотрите сами, это отличный урок простого технического анализа и волн Эллиотта.

Как правило, облигации привлекают примерно столько же внимания, сколько и дублер Мерил Стрип.

Но между концом 2021 и 2023 года все изменилось, когда часто упускаемый из виду глобальный рынок долгосрочных ценных бумаг привлек к себе всеобщее внимание в результате крупнейшего синхронизированного обвала цен (и соответствующего роста доходности, то есть процентных ставок) со времен финансового кризиса 2007 года. Далее новости из медиа-фабрики 2023 года:

«Покупая лопнувший пузырь, ушибленные быки по облигациям вздрагивают» — 20 октября 2023 г. Reuters

( Читать дальше )

Всемирный золотой совет ждёт рецессии в США и роста цен на золота

- 10 января 2024, 08:36

- |

📣 Всемирный золотой совет представил свой прогноз на 2024 год, в котором ожидает наступление рецессии в Соединенных Штатах и роста цен на золото. Что весьма логично, учитывая, что во время предыдущих рецессий драгоценный металл демонстрировал положительную динамику.

За последние полвека мировой рынок золота показал высокую чувствительность к состоянию американской экономики. В периоды экономических спадов всегда наблюдается увеличение спроса на драгметалл. Стоит отметить, что по статистике последних 50 лет, Соединенным Штатам удавалось избежать рецессии только в двух случаях из девяти циклов повышения процентных ставок. И это неудивительно, ведь когда процентные ставки остаются высокими в течение длительного времени, это неминуемо оказывает давление на финансовые рынки и реальную экономику.

Фьючерсный рынок в Чикаго предполагает снижение процентных ставок в Соединенных Штатах уже 20 марта 2024 года. Если проводить исторические параллели, то снижение ставок в Штатах обычно начиналось в среднем за 6-13 месяцев до наступления рецессии.

( Читать дальше )

Цена акций Illinois Tool Works формирует тревожный паттерн.

- 10 января 2024, 07:22

- |

Акции Illinois Tool Works стабильны уже более десяти лет. Цена акций выросла в десять раз по сравнению с минимумом 2009 года, легко превысив доходность S&P 500 за тот же период. Совсем недавно ITW вырос более чем вдвое с минимума 2020 года, составлявшего 116 долларов, до 258 долларов на момент написания этой статьи. Напрашивается очевидный вывод: долгосрочный инвестор вряд ли мог ошибиться, купив акции этой компании.

С другой стороны, хотя продажи растут свободные денежные потоки стагнируют. FCF означает фактические деньги, которые компания зарабатывает после вычета капитальных затрат, которые в противном случае не отражаются в отчете о прибылях и убытках. В случае с Illinois Tool Works показатель свободного денежного потока уже более пяти лет колеблется в районе $2,5 млрд. Иными словами, оценка компании растет исключительно за счет многократного расширения, а не реального роста бизнеса.

Подходящее слово для описания такого рода ситуации – «неустойчивое». При текущей рыночной капитализации в $78 млрд ITW торгуется по коэффициенту P/FCF — равному 31, что довольно дорого для не растущего бизнеса. Но по нашему мнению, инвесторов должен беспокоить паттерн «Волн Эллиотта» показанный ниже.

( Читать дальше )

Курс рубля: мысли вслух

- 09 января 2024, 11:09

- |

🤔 Порой как-то быстро всё забывается, но ещё в августе 2022 года Центробанк России в своём традиционном обзоре по денежно кредитной политике отметил, что «кризисный сценарий предполагает высокую инфляцию в 2023-2024 гг. и резкое падение профицита счета текущих операций с $243 млрд в 2022 году до $39 млрд в 2023 году». Было очевидно, что подобная ситуация неминуемо приведёт к сильной девальвации рубля, и к сожалению именно описанный кризисный сценарий в итоге оказался суровой действительностью.

Согласно последним имеющимся данным за 11m2023, можно с большой долей вероятности предположить, что счёт текущих операций (СТО) составит $50+ млрд, что в разы меньше аналогичного значения за 2022 год. Напоминаю простое правило:чем выше профицит СТО, тем лучше для курса рубля.

💸 Поэтому для более чёткого понимания движения курса рубля по отношению к мировым валютам, не забывайте поглядывать на динамику счёта торговых операций (СТО)! Взгляните на график, который я привёл ниже, и вы поймёте, почему в 2022 году рубль был таким сильным, а в 2023 году вдруг решил ослабеть…

( Читать дальше )

Две хорошие метафоры к правильному инвестированию

- 08 января 2024, 17:00

- |

Понравилось два сравнения:

На смартлабе (ссылка) юзер *FXRB*

«Инвестиции — это как игра в шахматы.» Для того, чтобы выиграть в шахматы, нужно не только знать правила игры, но и уметь анализировать позицию на доске, просчитывать возможные ходы и принимать стратегические решения. Точно так же, инвестор должен уметь анализировать информацию о компании, прогнозировать ее будущее развитие и принимать решения о покупке или продаже акций.

В телеге моей https://t.me/martynovtim/4094, чел по имени "ΔND₽ΞЙ"

Давайте представим, что вы — фермер, а инвестирование — это ваше поле. Ваши знания и образование — это семена, которые вы собираетесь посадить. Но чтобы урожай был обильным, просто посеять семена недостаточно. Вам нужно регулярно поливать их, удалять сорняки, следить за погодными условиями, возможно даже использовать удобрения или защиту от вредителей. И даже если вы все делаете правильно, все равно придется ждать, пока растения вырастут и дадут плоды. Также и в инвестировании, вам нужно постоянно «копать» и искать информацию, анализировать данные, обновлять свои модели и стратегии. И здесь также надо иметь терпение, потому что результаты не появляются сразу.

Отлично сказано!

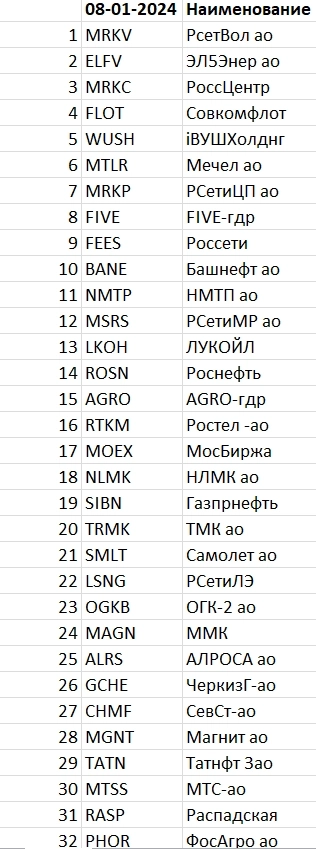

Рейтинг акций #1

- 08 января 2024, 11:00

- |

Рейтинг российских акций на предстоящую неделю по инвестиционной стратегии InvestGPT.

( Читать дальше )

Акции Cameco выросли вдвое в 2023 году. Продолжится ли рост?

- 08 января 2024, 10:48

- |

В прошлом году акции канадской уранодобывающей компании Cameco Corp. выросли более чем на 100%, завершив рост на 89,7%. Мир медленно, но верно приходит к осознанию того, что проблему изменения климата невозможно решить без ядерной энергии. Даже Япония восстанавливает работу своих реакторов спустя более десяти лет после катастрофы на Фукусиме.

Цены на урановую руду выросли на фоне оптимизма по поводу отрасли и повлекли за собой рост стоимости горнодобывающих компаний. И 2023 год стал не первым удачным годом для Cameco. Акции выросли на 693% с момента достижения минимума в $5,30 в марте 2020 года. Увы, сегодняшний инвестор не может получить прибыль от вчерашнего восходящего тренда. Можем ли мы ожидать большего потенциала роста от CCJ в течение следующих двенадцати месяцев? Из приведенного ниже графика волн Эллиотта мы настроены довольно скептически.

( Читать дальше )

«Фундаментальные факторы рынка» сахара перестали работать.

- 08 января 2024, 10:47

- |

В ноябре сахар взлетел до 12-летнего максимума после роста более чем на 40% в 2023 году. Многие ожидали, что кажущаяся бычьей серебряная пуля – огромный дефицит предложения – будет способствовать росту рынка сладких «мягких» сырьевых товаров. Но затем наступил декабрь и сила сахара рухнула. Есть одна причина по которой это произошло.

В то время как большинство из нас испытали значительное повышение уровня сахара в крови в этот праздничный сезон, к Рождеству фьючерсы на сахар рухнули. 26 декабря цены на сахар достигли самого низкого уровня за 11 месяцев.

Сладкая распродажа на рынке «мягких» сырьевых товаров не была частью плана «фундаментальных показателей рынка». В ноябре сахар вырос более чем на 40%, что стало самым сильным годовым показателем за 14 лет. Цены достигли 12-летнего максимума. По мнению ведущих экспертов, одно «фундаментальное» событие представляет собой верную серебряную пулю для сохранения силы сахара: огромный дефицит предложения.

( Читать дальше )

Поразительные индикаторы настроений

- 05 января 2024, 13:40

- |

Измерения настроений обычно не используются для точного определения времени на рынке. Но мы считаем, что они являются ценным подспорьем, особенно когда они рассматриваются вместе с техническими индикаторами.

Степень сегодняшнего оптимистичного настроения по отношению к фондовому рынку США отражена в следующих двух заголовках:

Оптимизм фондового рынка Уолл-стрит не прекращается (Wall Street Journal, 20 декабря)

Американские домохозяйства инвестируют в фондовый рынок как никогда раньше. … (Marketwatch, 22 декабря)

Это выходит далеко за рамки типично позитивного предубеждения в отношении курортного сезона. На стероидах это гораздо ближе к оптимизму.

В Краткосрочном обзоре по США от 20 декабря — публикации, в которой представлены краткосрочные прогнозы для ключевых финансовых рынков США, обсуждались два конкретных показателя настроений. Ниже приведён первый график.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал