Долгосрочное инвестирование

Нужно ли долгосрочному дивидендному инвестору беспокоиться по поводу снижения стоимости портфеля?

- 08 октября 2017, 10:40

- |

В основу этого поста положен диалог между мной и Ларой Крафт. Написав ей ответ, и зайдя в блог к уважаемому Капралу, я обнаружил, что в комментариях к вот этому его топику https://smart-lab.ru/blog/424910.php «Проповедникам и Фанатам долгосрочного инвестирования. Медитация-2» обсуждается тот же самый вопрос. Пользователь MadQuant написал следующее:

«Kapral, ну потому что дивидендные стоки неэффективны с точки зрения налогов (цена падает на размер дивидендов — а потом дивы приходят на счет уже без налогов) + довод про «пассивный доход» от дивидендов просто смешен. Складывается рынок в 5 раз — мало того, что лось по портфелю 80%, так еще и так называемый «пассивный доход» в виде дивидендов падает в те же 5 раз.»

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 8 )

"Почти неожиданная" ребалансировка портфеля: добавляем шлак

- 13 сентября 2017, 17:02

- |

Итак, изменения:

1. МТС и ММК поднялись за неделю на 8%, дальнейший потенциал вижу не более 5%, что неинтересно.

2. Лукойл вырвался из боковика, решил добавить.

3. Префы Сбербанка сократили разрыв с обычкой до локального минимума, переложился в обычку. Пока спекулянты тарят Газпром на закрытие дивгэпа, Сбер сбрасывает перекупленность.

4. Детский Мир закрыл с доходностью 3%, ловить там пока нечего. Не лучше рынка уж точно.

5. НКХП сократил пока, тут на плавный рост непохоже, будет скакать на отчетах.

Добавил:

1. Иркут после теста 15 рублей и стремительного слива до 13.5

2. МРСК Урала и ТГК-2 понемногу. Случаи разные, интерес скупщиков может проснуться в любой момент.

3. ДЗРД обычка. По мультипликаторам очень дешевая, рентабельность высокая, нет единого крупного акционера. Плюс где-то засел покупатель.

( Читать дальше )

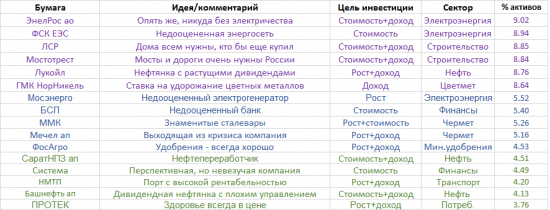

Портфель на сентябрь-октябрь: неуверенная ставка на укрепление рубля и большие урожаи

- 06 сентября 2017, 15:21

- |

Последние две недели даже при растущем ММВБ портфель болтается в боковике, в том числе и из-за неудачных спекуляций.

Соответственно, портфель приходится пересматривать следующим образом:

Продал:

Наличные USD, которые лежали в спекулятивном портфеле. Заменил на облигации РЖД БО-03 и ОФЗ, потому что это одни из немногих, которые брокеры берут под обеспечение.

Половину МРСК ЦП и Волги, тут до отчета либо боковик, либо станут защитными бумагами на большом сливе.

Лукойл — голубая фишка, в боковике. Его сольют одним из первых, потому что пиндосы обожают сливать российский рынок в 2017 году. Закрыл в безубыток.

Саратовский НПЗ — начал ремонт, поэтому есть шанс, что дивы на префы будут явно не 2000. Пока сдал, докуплю ближе к отчетам.

ОПИН — без комментариев. После объединения с Инградом балансовая стоимость компании уменьшилась в 4 (!) раза, так что P/BV теперь составляет 8(!). И ЭТО еще растет при убыточном отчете!

( Читать дальше )

Результаты после отчетности за 2q2017

- 04 сентября 2017, 16:34

- |

По сравнению с прошлым кварталом, закрыл две позиции: по SUPN и NVO. SUPN или Supernus Pharmaceuticals это компания из сектора здравоохранения, которая специализируется на лечении заболеваний центральной нервной системы. Все у нее было в порядке и с показателями и с отчетом, но я решил, что 66,8% за 5 месяцев это достаточно неплохой результат и возможно стоит его зафиксировать, пока это не начали делать другие крупные игроки. К тому же, у меня скопилось достаточно много компаний из медицины и не хотелось бы так сильно концентрироваться на одном секторе.

Вторым выбывшим участником стала NVO или Novo Nordisk датская компания также из сектора здравоохранения, которая занимается решением проблем с ожирением и диабетом. Ее я закрыл с минимальной прибылью в 0,5% перед отчетом и хотел это сделать уже давно. Изначально, когда ее взял, то через пару недель понял, что это был не лучший ход, так как во-первых, она достаточно крупная (капитализация около 90млрд долл.), чтобы расти быстрыми темпами как небольшие компании. Во-вторых она неамериканская, а это, как потом оказалось, достаточно сильно влияет и на отчетность и на интерес со стороны инвесторов, в дальнейшем я буду избегать неамериканских компаний. И в третьих, я ее взял зачем-то перед отчетом, после которого она достаточно сильно просела и восстанавливалась почти полгода. Брать акции в даунтренде перед отчетом также не стоит делать в дальнейшем.

( Читать дальше )

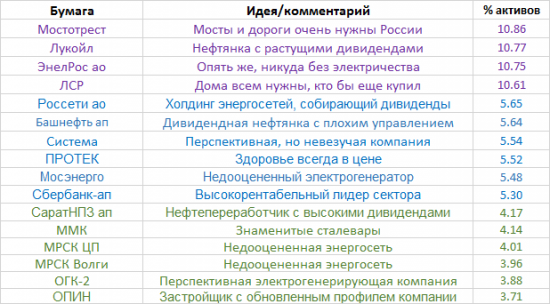

Портфель акций на конец августа

- 30 августа 2017, 17:00

- |

Из облигационно-спекулятивного портфеля сегодня очень вовремя продал облигации Открытия.

Основные виновники падения за прошедшую неделю: Мостотрест, ЛСР, Система, МРСК, Саратовский НПЗ ап.

Продал: ФСК (глухой боковик), Мечел ап, ФосАгро.

Купил: Россети обычку (где и застрял с лосем, поздно взял), ОПИН (честно — не имею ни малейшего понятия, что там происходит и откуда такой рост. Инсайдеры готовятся к смене стратегии в компании?)

ГМК НорНикель перевел в спекулятивный портфель, очень техничная бумага даже для новичков, плюс есть неплохой фундамент (сырье).

Мостотрест, Лукойл, Энел Россия, ЛСР — пока что мои фавориты, хотя ЛСР настораживает.

Докупил префы Башнефти, Протек, МРСК ЦП и Волги. Половину Системы продал, докуплю на след.неделе после ребалансировки MSCI, откуда акция наверняка вылетит.

Иностранных акций у меня всего на 10% портфеля, львиную долю составляют Korea Electric Power, Veon, Gilead Sciences.

Как рост тарифов помогает акционерам и как валютный фактор влияет на доходы компаний

- 16 августа 2017, 15:00

- |

Дисклеймер: не претендую на истину в последней инстанции, это мой дилетантский подход с объяснением для обывателей. Моя цель-максимум предельно проста: мотивировать широкие массы перестать жаловаться и начать инвестировать. Финансовые проблемы решать финансовыми же методами.

Случай 1. Расходы и доходы в одной валюте (компании ЖКХ, часть компаний из потреб. сетора).

Условная МРСК (Оператор ЛЭП?) за прошлый год имеет расходы в 100 млрд. рублей (из которых 2 млрд. ушли на локальный ремонт) и доходы в 101 млрд. рублей. Прибыль 1 млрд. рублей, акционеры получат половину. В текущем году расходы МРСК увеличились на 4% (величина инфляции), но нет 2 млрд. затрат на локальный ремонт. Итого расходы 102 млрд. рублей. Государство разрешает поднять тарифы МРСК на 3.5%, что приводит к росту доходов до 104.5 млрд. рублей. Чистая прибыль (доходы минус расходы) составит 2.5 млрд. рублей, т.е. вырастает в 2.5 раза, что приводит к росту дивидендов в 2.5 раза и может привести к росту капитализации в 1.5 — 2 раза.

( Читать дальше )

Акции ММВБ, к которым я планирую присмотреться в ближайшие 3-6 месяцев

- 10 августа 2017, 14:07

- |

1. АФК Система. Даже если с них сдерут 170 млрд, их выручка (но не прибыль) составляет 700млрд. Т.е. компания нерентабельна лишь потому, что алчный Евтушенков скупает всё, что дёшево, но не продает убыточные активы (МедСи, Сегежа). Если иск удовлетворят в полном объеме, жду дна и покупаю там. Если не в полном (менее 100 ярдов) — беру по текущим. Параллельно держу префы Башнефти, ибо если отжатое у Системы не пойдет хотя бы наполовину дивами в Башнефть, то ради чего всё затевалось?

2. ПРОТЕК. Растущий бизнес, способный платить дивиденды выше среднего по индексу ММВБ(!). Проблема — скупают убыточные и закредитованные компании. К сожалению, в фармсекторе ММВБ это единственная приличная компания. На отчете будет либо ракета вверх, либо обвал.

3. ПИК — делистинг с Лондонской биржи, покупка Мортона. Не знаю, что было в Мортоне (кроме долгов, иначе бы его не продавали), жду отчета по новой объединенной компании. Может оказаться, что эта закредитованная компания станет новым ОПИНом. Проблема — оценивать девелоперов нужно по другим методикам, не как обычные компании. Плюс повышенный риск отрасли. Пока только держу их облигации.

( Читать дальше )

Портфель российских акций в долгосрок

- 09 августа 2017, 15:14

- |

Использовал плечо (35% от портфеля), что на падающем рынке было ошибкой. Стратегия — лонг сильных компаний, в т.ч. спекулятивный.

Продал с профитом: МРСК Волги, МРСК ЦП, Аэрофлот, ВСМПО (на падающем рынке была прекрасной защитной бумагой, на растущем же может оказаться хуже рынка).

Продал в безубыток, т.к. не вижу драйверов для роста: ЧМК (слабый отчет), Ашинский метзавод (непонятная компания).

Брал спекулятивно на заемные: ОГК-2 (оставил примерно половину, так же на заемные средства), Распадскую (продал с профитом).

Самые крупные доли отведены дивидендным акциям и истории роста ФСК.

Лукойл, конечно, не супер-дивитикер, но в текущей ситуации недооценен.

Систему на данный момент продал по 11.70, слежу за котировками. В решении суда уже мало кто сомневается, но котировки пока только медленно сползают.

( Читать дальше )

Отбор акций на Московской Бирже. Правила, к которым я стремлюсь (Пэт Дорси + Арсагера).

- 14 июня 2017, 21:43

- |

1. Мультипликаторы. Тут всё очевидно. Лично я придерживаюсь минимального в отрасли P/E, желательно меньше 8 (100/8 = 12% — это купон ОФЗ, умноженный на 1,5, т.е. с премией за риск) Пример: в отрасли черной металлургии это ЧМК и Ашинский метзавод. Контрпримеры: в отрасли ритейла Магнит, в банковском секторе ВТБ.

2. Компания работает на своих акционеров, т.е. существует конечный выгодоприобретатель роста цен на акции и дивидендов. Компания выкупает и гасит свои акции при необходимости, стремится выплачивать дивиденды. Примеры: АФК Система, Северсталь, Лукойл. Контрпримеры: Газпром, ФСК ЕЭС.

3. Прозрачность компании и предсказуемость дивидендов. Четкая дивполитика, отсутствие сомнительных цифр в отчете, нет противоречий между решениями СД и ГОСА. Примеры: ФосАгро, Энел Россия.

( Читать дальше )

Мои ошибки нетерпения или на чем я мог бы заработать, но рано зафиксировал прибыль

- 13 июня 2017, 15:38

- |

Потери с начала инвестирования: около 12%.

Потери индекса ММВБ: 18%.

Соотношение акций и облигаций в портфеле 60/40.

Начальный портфель: ЛСР по 820, Алроса по 87, Новатэк по 720, Сбербанк преф по 118, Мосбиржа по 116. Если бы не трогал, лось был бы меньше. Облиги докупал уже в марте.

В январе долго присматривался к акциям: ОПИН (были по 350, теперь по 575), Черкизово (были по 780, теперь по 1230), МРСК ЦП (были по 0.155, теперь по 0.182), РусАква (были по 85, сейчас 105), Красный Октябрь (тут вообще без комментариев).

Сейчас пасу лосей после РусАгро по 750, Системы по 22, НКНХ по 33, Мечела ап по 154, Лукойла по 3000, БСП по 75, Башнефти ап по 1350.

Оправдали себя: Аэрофлот по 162, Энел Россия по 0.99, ЛСР по 880, Мостотрест по 104, Татнефть по 220. А вот многое остальное упало, несмотря даже на хороший фундамент.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал