Долгосрочное инвестирование

Мои итоги 2020

- 23 декабря 2020, 19:20

- |

Добрый день! Мои итоги инвестиций 2020.

Потихоньку год заканчивается и уже можно подводить итоги в инвестициях за 2020 год, хотя я еще куплю акций на ИИС по стратегии 30 декабря. А сегодня расскажу о текущей структуре моих портфелей, как она поменялась за год и какие результаты получены.

Несмотря на то, что 2020 год выдался очень тяжелым во всех аспектах, в части инвестиций и финансов мне удалось выполнить все планы на год. В этом году доходность всего совокупного инвестиционного портфеля превзошла весьма неплохой 2019 год. Думаю, весомый вклад в положительный результат внесли инвестиции во время весеннего кризиса, когда я инвестировал в акции намного больше, чем в периоды роста.

Поэтому не устаю повторять: кризис и падение рынков – это не плохо, а, наоборот, возможность для инвестирования и увеличения капитала в будущем.

На данный момент структура моих портфелей остается по-прежнему неизменной, консервативной и ориентированной на долгосрочные инвестиции и состоит из следующих портфелей (представлено также на диаграммах на 2 картинке в карусели):

1. ИИС (индивидуальный инвестиционный счет) – основной счет, занимающий наибольшую долю (48%) в инвестиционном портфеле. Состоит из акций и облигаций. Об ее акционной части я каждую неделю пишу дневники ИИС, это около 21% от всех инвестиций. Облигации на ИИС составляют около 27% от всех инвестиций.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

Причины роста литиевого рынка и несколько интересных компаний на рынке лития ( не Теслой единой)

- 22 декабря 2020, 20:53

- |

Рынок лития после трехлетнего спада (спад был из-за переизбытка сырья на новых рудниках) восстанавливается на фоне продаж электромобилей и инвестиций автопроизводителей в электробатареи. Такой рост на литиумном рынке побудил инвесторов уже которую неделю искать возможности для альфы в акциях, связанных с литием. Резкий взлет сектора с ноября спровоцирован зеленой повесткой в политике дополненной одной из самых горячих рыночных историй 2020-го года — 600% повышением стоимости акций Tesla, которая использует литий в производстве батарей. Консалтинговая компания Rho Motion оценивает этот растущий оптимизм в рост продаж электромобилей и подключаемых гибридов на 28% до 2,78 млн автомобилей.

Интересным наблюдением, показывающим рост спроса на литий, оказались данные по внутренним инвестициям производителей автомобилей в электромобильный сектор. GM около 2,2$ млрд, Ford 700$ млн, Volkswagen 86$ млрд, Porsche 678$ млн, BMW 32$ млрд, даже Harley-Davidspn попадает в этот тренд, а Bentley заявляет о том, что станет полностью электрическим к 2030 году. Кажется, даже при таком беглом взгляде можно представить рост спроса на литий, но прежде чем думать о поиске прибыльных инвестиций, стоит взглянуть на структуру предложения лития.

( Читать дальше )

Аргументы к покупке акций Micron как долгосрочном выборе. Вновь про растущий сектор полупроводников.

- 18 декабря 2020, 15:03

- |

https://t.me/Keynes_and_Buffet

Разбор компании Micron Technologies (NASDAQ: MU)

*не является инвестиционной рекоммендацией

Micron Technology — производительно микросхем из Айдахо, который столкнулся с резким ростом на свою продукцию в связи со спросом на полупроводники и начавшимся летом восходящим циклом для индустрии. Из общирного выбора компаний в секторе Micron мне кажется отличным долгосрочным выбором — купить и держать и вот какие этому аргументы:

1) Из финансовой отчетности. Последние два квартала Micron показывает буквально звездный рост выручки (прогнозируя рост акций) чего не наблюдалось во время прошлого восходящего цикла. Фактически, последние два квартала 2019-го выручка снизилась на 26%, в то время как в 2020-м выросла ровно на столько же. Доходы от DRAM ( динамическая память с произвольным доступом, составляет окло ⅔ дохода Micron) снизились на 28% в 2019-м и увеличились на 22% последовательно или на 29% по сравнению с прошлым годом.

2)Уровень финансового левериджа — отношения заемных средств к собственным ( как краткосрочный так и долгосрочный) на оптимальном уровне ( около 0,17), что закрывает возникающий вопрос этого года — не перерастет ли кризис ликвидности в кризис платежеспособности ( для этой компании не актуально, но для точности). Если посмотреть в ретроспективе, то последние годы менеджмент Micron всегда оставался на удивительно идеальном уровне.

3)Мультипликаторы forward P/E=19.42, PEG = 1.57. Средние по сектору.

4)Судя по историческим ценам на Micron, когда цикла начинается, он длится довольно долго ( сейчас проецирется от 6-ти до 8-ми кварталов). В период с 2016-2018 Micron увеличился в на 170%, но, учитывая, что цена немного завышена в виду повышенного спроса на технологический сектор, стоит расчитвать на меньший рост, тем не менее существенный.

5)Грядущая волна рынка 5G означает дополнительный рост спроса на микросхемы памяти. Требования к памяти только для мобильных телефонов увеличились около 30-ти раз за последние 20 лет — с 16ГБ до более 512ГБ к 2018-му году. Добавить на это почти 20-кратное увеличение пропускной способности с 5G и можно представить уровень спроса.

6)Есть дискуссия о технологическом превосходстве Micron на рынке флеш-памяти (NAND), где компания может обогнать Samsung, представив на рынок 176 слойные микросхемы.

7)Новости недели о продолжении (QE) фискальной поддержки в США добавят импульс за счет стимулирующих расходов, что поспособствует расширению интернет-инфраструктуры и обеспечит спрос на полупроводники.

8)Хочется вспомнить о том, что из 6,06$ млрд продаж Micron 600$ млн приходились на продажи Huawei, компании, попавшей под запрет в рамках торговой войны США и Китая. Возвращение партнерства даже при администрации Байдена пока кажется нереальным, но рассуждать об возможности — почему бы и нет?

В общем, это одна из очень привлекательных компаний в полупроводником секторе - покупаю и держу.

Телеграм канал «Между Кейнсом и Баффетом» - https://t.me/Keynes_and_Buffet

Осознанный разум и стратегия накопления ресурсов (инвестирование сверхдолгосрок).

- 24 ноября 2020, 12:37

- |

Есть такое мировоззрение с горизонтом планирования на тысячелетия. (подробнее ознакомиться можно здесь https://zen.yandex.ru/id/5fab981728ba64768d1c3486 ). Одной из жизненных задач которого является накопление огромного количества ресурсов для решения более глобальных задач в будущем. И одной из компонент этого накопления является инвестирование.

Конкретная задача инвестирования в этом случае имеет горизонт планирования – тысячелетия. Хотелось бы рассмотреть стратегию инвестирования с горизонтом планирования 50 000 лет.

Мой взгляд на данный вопрос такой:

Необходимо создать сложный диверсифицированный портфель и по мере развития событий менять его структуру. На данный исторический момент портфель может в себя включать:

— Акции. Разделить на два типа. Первый тип – для получения прибыли в качестве дивидендов с дальнейшей продажей. Второй тип – в постоянное пользование. Цель – скупка конкретных отраслей для поставленных в будущем задач. Теоретически, имея неограниченное количество времени, можно на дивиденды от этих акций увеличивать их объем и в итоге выкупить все акций. Начальная доля в портфеле 40-60%

( Читать дальше )

Недвижимость против акций (на удивление схожий результат)

- 23 ноября 2020, 16:16

- |

Сразу оговорюсь -пост про долгосрочное инвестирование, а не о том как 100 тыр разогнать до 400 млн за год.

В общем, бродя по Смартлабовским постам по теме долгосрочного инвестирования всё-время натыкаешься на категорию «недвижимость». Или мне так кажется, не знаю :-) Однако, если серьезно задуматься, то в России, пожалуй, это самая популярная инвестиционная категория. Быстрый поиск в Интернете показывает, что в 2017 году 78,8 миллиона человек являлись прямыми собственниками жилья (сейчас, наверняка, больше), а брокерских счетов на ноябрь 2020 было около 6,2 млн. (сколько из них «мертвые» — не знаю). Однако, недавно видел забавную новость о том, что программу ИИС первого типа и налоговой «помощи» надо «однозначно сворачивать, когда их число с 3-х миллионов сейчас достигнет 6-ти». При такой диспропорции? Удивительно «дальновидные» дяди, что сказать. Но пост — не о них.

Тем не менее, на Смартлабе постоянно ведутся споры о том имеет ли смысл добавлять недвижимость в некоторые индивидуальные инвестиционные портфели или нет. И мне стало интересно посмотреть перформанс недвиги против рынка акций на 20-летнем отрезке времени. Поскольку в России все только зарождается и исторических данных нет, то я полез на американский сайт сравнить фонды недвиги (первый портфель, синий) и S&P500(второй портфель-красный). И, знаете. я был очень удивлен, увидев, насколько схожи доходности этих инвестиции за последние двадцать лет! За это время «там» был и пузырь доткомов, и пузырь на рынке недвижимости. Тем не менее, после всего этого обе инвестиции практически равны по доходности и оба портфеля получили действительно хорошую прибыль! (Картинка кликабельна)

( Читать дальше )

Доходность

- 09 ноября 2020, 14:52

- |

Приветствую, вкладываю в акции в долгосрок. Встал такой вопрос… При каком приросте закрывать/фиксировать позиции… 30%, 50%, 1000%?

По возможности расскажите своё видение с обоснованием.

Спасибо

Акции гигантов типа Microsoft и Apple растут в 100 раз быстрее S&P 500. Как составить из них грамотный портфель?

- 25 июня 2020, 21:39

- |

5 крупнейших компаний S&P 500 — Microsoft, Apple, Amazon, Facebook и Alphabet — на голову сильнее индекса в целом. Похоже на пузырь, который скоро лопнет. С начала 2018 года эти пять компаний выросли на 90% — против 16% у самого индекса.

Капитализация Microsoft — $1.53 триллиона, Apple — $1.59 трлн! Компании конечно крутые, никто не спорит, но за последнее время они не показывали НАСТОЛЬКО выдающихся результатов. Вот, к примеру, квартальный отчет Apple: www.apple.com/ru/newsroom/2020/04/apple-reports-second-quarter-results/

Несмотря на жуткую раздутость перечисленных выше компаний, решил потестить портфель, состоящий исключительно из этих акций.

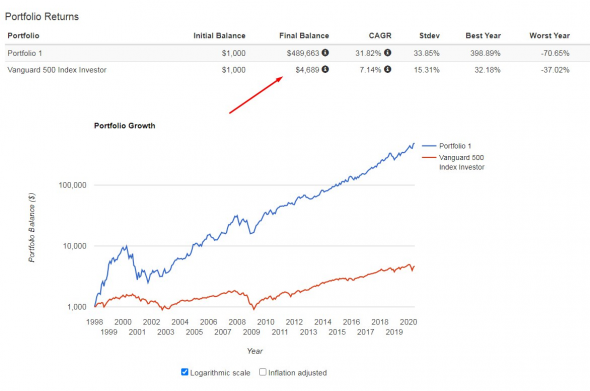

И, честно говоря, был удивлен. Вот простой факт: если бы вы в 1998 году вложили по $1000 в Портфель 1 (Microsoft, Apple и Amazon) и Портфель 2 (S&P 500), то в первом случае результат был бы $489,663, во втором — $4,689, т.е. примерно в 100 раз меньше! Для теста пришлось исключить Facebook и Google, потому что их акции появились на рынке позже (но они бы не ухудшили результат).

( Читать дальше )

Долгосрочное инвестирование

- 03 июня 2020, 20:02

- |

Привет всем! Сегодня хочу рассказать о преимуществе долгосрочного инвестирования и показать наглядно, как влияет время на рост акционерного капитала и дивидендную доходность.

Многим хочется быстро разбогатеть на бирже, купив акций по низким ценам и продав их по высоким. Кажется, схема очень простая и справится с ней даже ребенок, но на деле такая стратегия ведет к проигрышу ни много ни мало 98% людей.

Вся сложность в том, что люди смотрят на прошлый график и по нему хотят построить будущее движение цены. Хотя одно из главных правил инвестирования состоит в том, что прошлые результаты не могут гарантировать доходность в будущем.

Люди покупают, думая, что это дно и получают второе дно в подарок, а чаще еще больше. В итоге не выдерживают, продают все с убытком и уходят с рынка. Это еще не самый худший вариант. Еще хуже, когда на такой риск идут, используя так называемые «плечи» — т.е. покупают акции в кредит. В этом случае даже небольшое изменение цены не в пользу инвестора приводит к потере всего капитала.

( Читать дальше )

Будет ли продолжение роста на биржах к новым вершинам

- 30 апреля 2020, 12:12

- |

ETF от FinEx на Московской Бирже. Часть 1

- 25 апреля 2020, 21:11

- |

Мой телеграм канал — «Твой инвестор»

В продолжение вчерашней темы, рассмотрим ETF от FinEx которые представлены на Московской бирже.

5 ETF на акции различных стран.

2 ETF на еврооблигации российских компаний.

1 ETF на акции российских компаний, входящих в индекс РТС.

1 ETF краткосрочных казначейских облигаций.

1 ETF на золота.

2 ETF на глобальные акции.

FXUS – иностранный биржевой фонд, инвестирующий в акции компаний США согласно индексу MSCI Daily TR Net USA USD Index. В состав этого индекса входят акции более 600 крупнейших американских компаний (данный индекс является практически полным аналогом широко известного индекса S&P500). Самая большая доля акций в портфеле приходится на Apple 3,81%, на Microsoft Corp – 2,44%, на Facebook – 1,81%, на Amazon – 1,79%, на Johnson& Johnson – 1,66%.

Дивиденды от акций, входящих в индекс, отдельно не выплачиваются, а реинвестируются, на них покупаются дополнительные акции американских компаний из индекса. Т.е. стоимость чистых активов, приходящихся на нашу акцию ETF, увеличивается, следовательно, мы сможем продать её чуть дороже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал