Блог им. bulatyakupov

Мои итоги 2020

- 23 декабря 2020, 19:20

- |

Добрый день! Мои итоги инвестиций 2020.

Потихоньку год заканчивается и уже можно подводить итоги в инвестициях за 2020 год, хотя я еще куплю акций на ИИС по стратегии 30 декабря. А сегодня расскажу о текущей структуре моих портфелей, как она поменялась за год и какие результаты получены.

Несмотря на то, что 2020 год выдался очень тяжелым во всех аспектах, в части инвестиций и финансов мне удалось выполнить все планы на год. В этом году доходность всего совокупного инвестиционного портфеля превзошла весьма неплохой 2019 год. Думаю, весомый вклад в положительный результат внесли инвестиции во время весеннего кризиса, когда я инвестировал в акции намного больше, чем в периоды роста.

Поэтому не устаю повторять: кризис и падение рынков – это не плохо, а, наоборот, возможность для инвестирования и увеличения капитала в будущем.

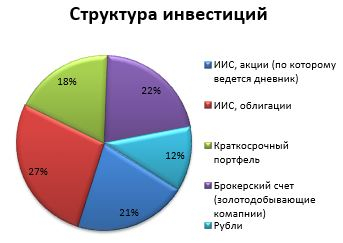

На данный момент структура моих портфелей остается по-прежнему неизменной, консервативной и ориентированной на долгосрочные инвестиции и состоит из следующих портфелей (представлено также на диаграммах на 2 картинке в карусели):

1. ИИС (индивидуальный инвестиционный счет) – основной счет, занимающий наибольшую долю (48%) в инвестиционном портфеле. Состоит из акций и облигаций. Об ее акционной части я каждую неделю пишу дневники ИИС, это около 21% от всех инвестиций. Облигации на ИИС составляют около 27% от всех инвестиций.

Практически все инвестиции (а это акции и облигации) в 2020 году пришлись на ИИС, и ее основная цель – формировать долгосрочный портфель и приносить пассивный доход в будущем.

2. Брокерский счет с акциями золотодобывающих компаний – выделяю акции Полиметалла и Полюса в отдельную категорию, т.к. эти акции служат защитным активом во время кризисов. Данный портфель составляет около 22% от инвестиционного портфеля. Здесь я не покупаю и не продаю акции с начала 2019 года, однако доля портфеля остаётся высокой, т.к. акции упомянутых компаний существенно выросли с тех пор, как я их купил. Данный портфель стабильно приносит уже более 10% годовых в виде дивидендов, которые я перевожу на ИИС и реинвестирую в другие активы.

3. Брокерский счет со спекулятивными сделками вне стратегии. Время от времени я совершаю сделки вне стратегии регулярного ежемесячного инвестирования. И все эти сделки совершаются на данном счету, который на данный момент составляет около 18% всего портфеля. Я его называю спекулятивным или краткосрочным, однако это не обязательно значит, что сделки будут в коротком периоде, все зависит от обстоятельств.

В этом году я совершил несколько сделок на данном счету, среди которых покупка акций QIWI, Полиметалла, Интер РАО, Башнефти и Газпрома.

В целом структура портфелей остается неизменной, несмотря на то, что я совершенно не слежу за тем, чтобы соблюдать какую-то структуру в виде долей тех или иных активов. Я считаю, что глупо инвестировать на принципах соблюдения структуры портфелей в виде долей активов, чему учат многие «учителя инвестирования». Первична ситуация и обстоятельства на финансовом рынке, исходя из которых нужно инвестировать в те или иные активы, а структура уже складывается сама по себе со временем.

Что касается доходностей портфелей, то весь портфель, который включает все активы на данный момент показывает среднегодовую доходность в 27,25% годовых, начиная с 3 октября 2018 года, когда я начал инвестировать. Доходность всего инвестиционного портфеля по годам, а также доходности отдельных портфелей представлены на следующей картинке.

Как видно из графика доходности портфеля по годам, то результат в 2020 году превзошел хороший результат в 2019 за счет регулярного инвестирования и больших вложений в весенний кризис. А за 3 месяца 2018 года был отрицательный результат, т.к. я тогда только начинал инвестировать и поначалу были убытки из-за отсутствия четкой стратегии и понимания инвестирования, плюс в это время рынки сильно падали.

Что касается среднегодовых доходностей отдельных портфелей, то опережающие показатели демонстрируют краткосрочный и золотой портфели в связи с ростом акций золотодобывающих компаний и отдельных акций, например, Яндекса и Норникеля. Доходности данных портфелей в среднем превышают 50% годовых.

Консервативный долгосрочный ИИС в среднем показывает 22,67% годовых. Акции на ИИС растут в среднем на 29,08%, а облигации показывают среднюю доходность в 7,43% годовых.

В целом, год на финансовых рынках показал отличные результаты, особенно если учитывать, что мой портфель в целом лучше рыночных индексов. Например, индекс МосБиржи с 3 октября 2018 года в среднем растет на 13,32%, а если к этому добавить дивиденды, то на 17,30%.

В принципе темп роста индекса входит в среднестатистические значения роста за последние 20 лет, которое составляет 16%, поэтому на российском рынке перегретость ощущается только локально, а в целом рост нормальный. Поэтому в дальнейшем планирую придерживаться своей стратегии инвестирования и использовать возможности рынка, если таковые будут в плане краткосрочных сделок.

Эта статья из моего блога об инвестициях в Instagram:

www.instagram.com/long_term_investments/?hl=ru

Подписывайтесь! Не пожалеете!

Мои инвестиции в открытом доступе в режиме Online:

long-term-investments.tilda.ws/page10120811.html

- 23 декабря 2020, 19:52

- 23 декабря 2020, 19:58

- 23 декабря 2020, 21:05

- 23 декабря 2020, 21:21

- 23 декабря 2020, 21:51

- 23 декабря 2020, 22:38

- 23 декабря 2020, 22:54

- 23 декабря 2020, 23:12

- 23 декабря 2020, 23:15

теги блога Булат - @long_term_investments

- buyback

- ETF

- ipo

- QUIK

- акции

- аналитика

- атон

- аттестат ФСФР

- Аттестат ФСФР 1.0

- банки

- баффет

- биржа

- Большая игра на понижение

- брент

- Брокер

- брокерский счет

- брокеры

- возврат ндфл

- волатильность

- вопрос

- выбор брокера

- вычет

- вычеты

- дивиденды

- для новичков

- долгосрочное инвестирование

- долгосрочные инвестиции

- доходность

- заявки

- иис

- инвестирование

- инвестиции

- инвестор

- инвестпрограмма

- инвестции

- индекс

- Индекс МосБиржи

- Интер РАО

- инфляция

- капитал

- квартальная отчетность

- квик

- ключевая ставка

- книга

- Книги

- книги по инвестициям

- комиссии брокера

- конкурс смартлаб

- короткая позиция

- крах

- кризис

- купон

- купоны

- логарифмический график

- мобильный пост

- МосБиржа

- мсфо

- налоги

- налоговая оптимизация

- налоговые вычеты

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- наследование

- Нефть

- обвал

- облигации

- отчетность

- отчеты

- офз

- падение акций

- перевод ИИС

- покупка акций

- полиметалл

- портфельная теория Марковица

- прогноз по акциям

- прогнозирование

- работа биржи

- расчет доходности

- РЕПО

- санкции

- сбербанк

- Сбербанк Управление активами

- Сервисы

- смартлаб конкурс

- статистика

- стоимостное инвестирование

- стратегия

- стратегия инвестирования

- татнефть

- торговый терминал

- трейдинг

- Украина

- учет

- фондовый рынок

- фсфр 1.0

- фундаментальный анализ

- фьючерс mix

- ЦБ

- Чистая прибыль

- Яндекс