Алгоритмическая торговля

Третья попытка в ChartGame, 31 место ($5.12 млрд.)

- 24 марта 2021, 13:26

- |

Вторая попытка тут

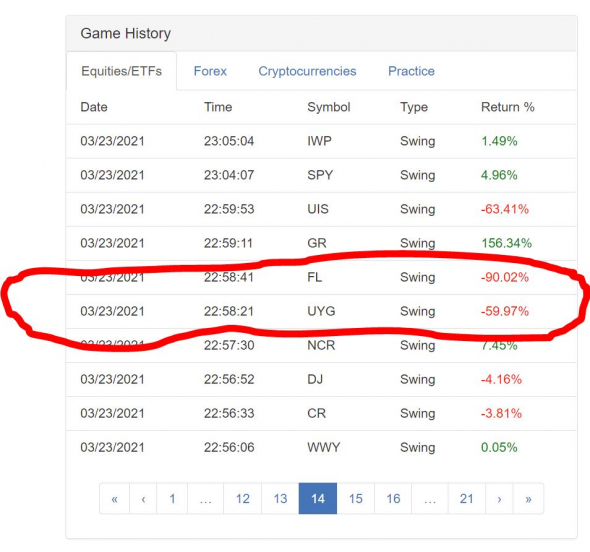

Проблемой всех предыдущих попыток было появление «чёрного лебедя», который моментально обнулял результат, это событие было вызвано проблемами с риск-менеджментом и пришлось потратить довольно много времени, чтобы их обнаружить. Представьте, что вы долгое время успешно торгуете и вам доверяют деньги, но в какой-то момент наступает 2008 год и вы понимаете, что проиграли консервативным инвесторам, которые вообще не создают никаких торговых систем. Такое событие растянуто во времени и это усложняет поиск решения.

Если торговая система работает, то почему не побит прошлый рекорд?

От обновления рекорда отделили две сделки, в которых правила системы были нарушены и это вызвало превышение допустимого уровня риска:

Разберу их подробнее:

В первой сделке я ждал продолжение боковика, но появились плохие сигналы и нужно было закрыть позицию в том месте, где указано маркером:

( Читать дальше )

- комментировать

- 575 | ★1

- Комментарии ( 6 )

Мои итоги февраля

- 27 февраля 2021, 11:00

- |

Начнем с традиционной таблицы

Из таблицы видно, что RI отбил часть январских потерь, в то время как на Споте и Si продолжилась «борьба с нулем». Вообще февраль напомнил «качели». Провал в первые три дня с достижением новой максимальной просадки с начала года. Потом рост к новому годовому максимуму 19.02 (не историческому – исторический был 17.12.2020) и снова падение в последнюю неделю.

Доходность стратегии Стань квалифицированным инвестором! в феврале составила -0.52%, что хуже результата Спот+ «синтетика»*3/5, из-за прибыли на моем счете в GMKN.

«Русский Баффет» февраль закончил в хорошем плюсе и практически сравнялся с индексом Мосбиржи с начала года.

Для моих индексов комона февраль опять закончился разнонаправленно, хотя оба результата с начала года по прежнему можно назвать «борьбой с нулем»

( Читать дальше )

Круглосуточные торги - стоит ли бояться?

- 16 февраля 2021, 10:51

- |

В связи с недавно объявленным переходом Мосбиржи на торги с 07.00 возникли опасения за свою торговую систему на дневках. Если торги однажды сделают круглосуточными, то будет непонятно, как делать дискретизацию данных. Ведь переход на часовики усилит воздействие «пилы» и частоту сделок (чего очень не хотелось бы), а более удобная дневная нарезка данных исчезнет.

А готовы ли Ваши системы к круглосуточным торгам?

Что важнее: доходность или просадка?

- 06 февраля 2021, 14:20

- |

Когда Вы разрабатываете торговую систему, что для Вас служит точкой отсчёта: доходность или просадка?

И если Вы сделали тот или иной выбор на основе неких рассуждений, то могли бы их привести?

Сам применяю 10 плечо и, соответственно, ожидаю доходность до 500% годовых с просадкой 50+%. Стоит ли так делать?

Мои итоги января

- 30 января 2021, 10:21

- |

Начнем с традиционной таблицы

Собственно из таблицы видно, что «нанесло непоправимую пользу» моему счету: RI-тренд. Собственно весь его убыток сложился из 4-х дней сильных падений 5, 15, 22 и 29 января после «белых свечей» накануне. Причем причиной убытка 5-то было сильное падение в первой половине дня, когда сработали стопы на открытые полностью лонги — частично в декабре, частично 4-го. Увы, такой рынок «не для моих лошадей». И получился второй убыточный январь за 14 лет.

Доходность стратегии Стань квалифицированным инвестором! в январе составила -1.26%, что хуже результата Спот+ «синтетика»*3/5, из-за прибыли на моем счете в GMKN. К тому же, надо учесть, что для расчета своих доходностей я беру цену закрытия акций 18:40, а на комоне она берется на 23:50, как теперь считает Мосбиржа, при том, что денежные средства на фьючерсах «синтетики» по прежнему считаются по вечернему клирингу (18:45-19:00) и это создает расхождение в доходностях в пределах 1%. На отрезке год конечно 1% процент не существенен, но он может быть существенен на более коротких участках.

( Читать дальше )

Газ + Х = идеальный портфель?

- 26 января 2021, 12:10

- |

Подумалось вот что. Неоднократно здесь говорили, что у природного газа очень слабая корреляция со всеми остальными активами (которые, в свою очередь, все сильно скоррелированы друг с другом).

Тогда чтобы сделать максимально нескоррелированный портфель, можно попробовать так:

50% природный газ

50% любой другой ликвидный актив.

Сработает?

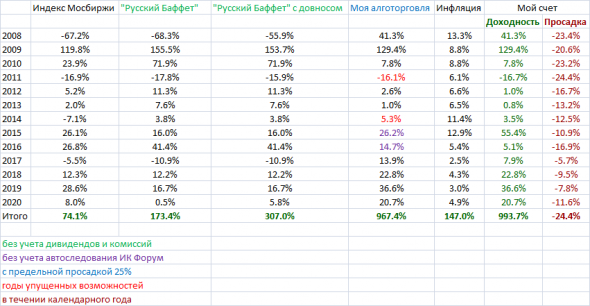

Мои итоги года и не только (много буков и таблиц)

- 06 января 2021, 13:33

- |

Начнем с традиционной для итогов года таблицы

Как видно из этой таблицы, по доходности и просадкам год для меня средний, ни плохой и ни хороший. Поэтому собственно о цифрах года писать нечего. Можно лишь вспомнить о наиболее существенных ощущениях в прошедшем году:

- Март: Ура! Волатильность! Даешь 2008 – дубль два!

- Июль: М-да, похоже не 2008-й, а 2016-й повторяется… Вся надежда на ноябрь (в ноябре выборы президента в США – прим. мое).

- Конец ноября: Ну вот, ноябрь оправдал надежду и год, скорее всего, закончим почти как и 2016-й — 12-15%% годовых (см. расчетную доходность в столбце Моя алготорговля с предельной просадкой 25% без учета автоследования ИК Форум).

- Середина декабря: Даешь 30% по году! Осталось всего то +5%.

- Конец декабря: Увы, получилось почти 5%, но… не с тем знаком. Ну и так неплохо, больше, чем рассчитывал во второй половине года.

( Читать дальше )

Рассуждения о переменном плече

- 01 января 2021, 14:53

- |

Попробуем решить задачу о переменном плече и принятии решений.

1. Допустим, у нас на счёте 1 млн. руб

2. Берём тренд, эквити загибается вверх.

3. Удерживаем неизменное плечо относительно собственного капитала, например 5, номинал портфеля = 5 млн, и он растёт за счёт прибыли.

4. Попадаем под разворот, получаем просадку.

5. На этом развороте мы получили убыток в 300 тыс руб, у нас осталось 700 тыс собственного капитала и то же 5 плечо. Номинал портфеля теперь = 3.5+ млн руб.

Дальше нужно сделать выбор.

1. Мы можем увеличить плечо с 5 до 7+, чтобы снова восстановить номинал позиции в 5+ млн руб, который у нас был после успешного взятия тренда.

В этом случае мы быстрее восстановим просадку, но увеличим риск — ведь заметно выросло плечо.

2. Мы можем сохранить 5 плечо, но ценой уменьшения номинала портфеля на 30%.

Тогда мы сохраним неизменный риск, но замедлим выход из просадки — ведь теперь мы торгуем меньшей суммой.

Какое решение Вы бы выбрали и почему?

Мои итоги декабря

- 31 декабря 2020, 00:35

- |

Начнем с традиционной таблицы

Сразу уточню. Этот топик посвящен только итогам декабря. Итоги года я подведу в отдельном топике, где приведу:

— погодовые результаты с 2008-го года, в том числе относительно инфляции и в долларах США,

— сравнение с индексами полной доходности России и США, а также портфелем 60/40,

— среднюю помесячную статистику доходностей и долей прибыльных месяцев за 13 лет.

Также одновременно подведу итоги года в моих индексах Gorchakoff Micex Index и Gorchakoff Global Index в сравнении с другими индексами Мосбиржи и США.

Я планирую подготовить эти итоги года после 11 января, когда станут известными данные по официальной инфляции в декабре.

Сделаем только одно замечание, относящееся к году, так как вышеприведенную таблицу я не буду повторять в годовом обзоре. Отметим, что уже по сложившейся за долгие годы торговли традиции, моя суммарная доходность за три лучших месяца (в этом году это февраль, ноябрь и декабрь) больше всей доходности за год.

( Читать дальше )

Какая просадка лучше?

- 30 декабря 2020, 14:13

- |

Сравнивал 2 трендовые системы по тому, как они отрисовывают просадку (в зависимости от применяемого трендового индикатора).

1-я более резко погружается в просадку и более резко выходит из неё.

2-я более плавно погружается и более плавно выходит.

Иными словами, первая сильнее падает, но меньше времени проводит в просадке.

Вторая слабее падает, но остаётся в просадке дольше.

Какую из них, в общем случае, при прочих равных, стоит предпочесть?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал