Блог им. AGorchakov

Мои итоги года и не только (много буков и таблиц)

- 06 января 2021, 13:33

- |

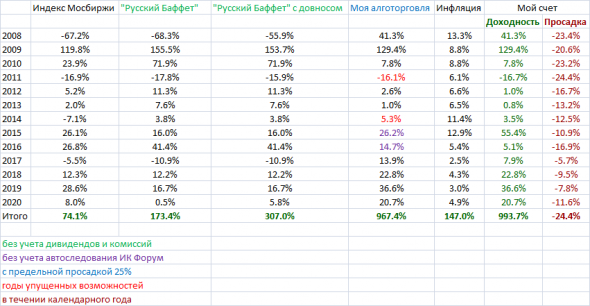

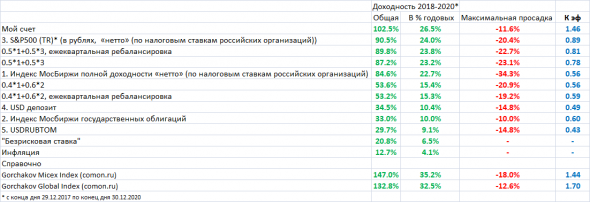

Начнем с традиционной для итогов года таблицы

Как видно из этой таблицы, по доходности и просадкам год для меня средний, ни плохой и ни хороший. Поэтому собственно о цифрах года писать нечего. Можно лишь вспомнить о наиболее существенных ощущениях в прошедшем году:

- Март: Ура! Волатильность! Даешь 2008 – дубль два!

- Июль: М-да, похоже не 2008-й, а 2016-й повторяется… Вся надежда на ноябрь (в ноябре выборы президента в США – прим. мое).

- Конец ноября: Ну вот, ноябрь оправдал надежду и год, скорее всего, закончим почти как и 2016-й — 12-15%% годовых (см. расчетную доходность в столбце Моя алготорговля с предельной просадкой 25% без учета автоследования ИК Форум).

- Середина декабря: Даешь 30% по году! Осталось всего то +5%.

- Конец декабря: Увы, получилось почти 5%, но… не с тем знаком. Ну и так неплохо, больше, чем рассчитывал во второй половине года.

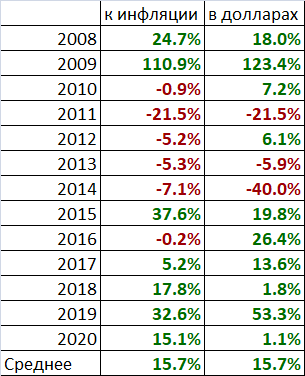

В одном из обсуждений в этом году мне в очередной раз предложили считать доходность в долларах. Я с этим категорически не согласен: для тех, у кого расходы в рублях, и доходность в рублях во сто крат важнее доходности в долларах. НО! Естественно доходность в рублях должна учитывать и рублевую инфляцию. Собственно с этой целью я и привел столбец Инфляция в вышеприведенной таблице. И давайте посмотрим, что получается с доходностью на моем личном счете относительно инфляции и в долларах США

Как мы видим из таблицы, относительно инфляции действительно получается реальная доходность моей торговли: в этом столбце наглядно видна и «пятилетка» моих неудач в 2010-2014 и провал 2016-го из-за автоследования ИК Форум (напомню, что автоследование с учетом комиссии дало мне в тот год убыток в 6.6% на 1/3 счета, а годом ранее только благодаря ему получилось +55.4%).

Напомню, что уже писал о «пятилетке неудач»: от повторения 2011-го или 2014-го я застрахован и результат в подобные годы будет прямо противоположным, а вот повторение результата август 2012-декабрь 2013-го (-1.9% на моем счете за 1 год и 5 месяцев) вовсе не исключено и в будущем моей торговли.

Приведенная таблица также наглядно показывает, что результат в долларах совершенно неадекватен в 2010, 2012 и 2014-2020 годах. Хотя в среднем получилось одно и то же, что просто является следствием того, что в рассматриваемые годы доллар вырос примерно на величину инфляции.

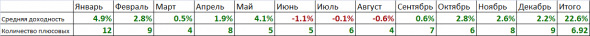

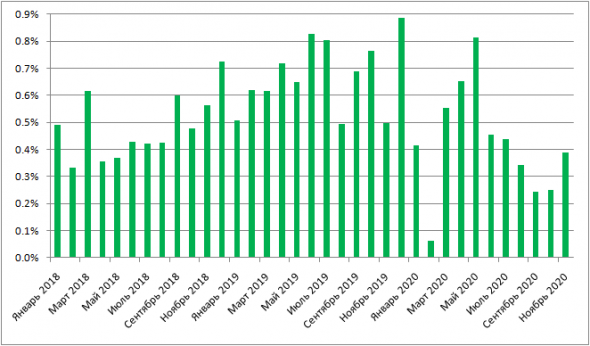

В свое время интерес читателей вызвала моя помесячная статистика. Приведем дополненный вариант с числом прибыльных месяцев за 13 лет

Как видите январь – это единственный стабильно прибыльный месяц моей торговли. Неплохо себя «чувствуют» по доле положительных февраль, апрель, ноябрь и декабрь. Хотя в последние 4 месяца 0% лежит в 90%-м доверительном интервале для среднего. Также и остальные месяцы статистически неотличимы от нуля по среднему. Даже май, в котором относительно высокая доходность получилась всего при 5 положительных месяцах из 13, что говорит о нестабильности майского результата.

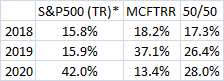

Ранее мне совершенно справедливо указывали на то, что сравнение с бенчмарками корректнее проводить с Индексом МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций). Давайте расширим список бенчмарков и сравним мои результаты 2018-2020 с ними

Все доходности и просадки в таблице и далее приведены в рублях по причине, указанной выше. Также я считаю дилетантством сравнивать только доходности без учета рисков, в нашем случае подневных просадок. Поэтому в таблице приведены и они.

Почему только 2018-2020? Во-первых, мне не надо прибегать к расчетам, чтобы получить мои личные результаты в нынешних лимитах и отделить их от результатов коллег на моем счете. Во-вторых, это единственные три года моей торговли за 20 с лишним лет, когда не менялось ничего. Даже в стабильный период с точки зрения систем и предельной просадки ноябрь 2008-июнь 2012, мне в 2010-2011-м пришлось менять эмитентов:

- убирать из портфеля Сургутнефтегаз, так как он выбыл из базы расчета индекса ММВБ10;

— разбить 25% Сбербанка, на 19% Сбербанка и 6% Сбербанка-пр, так как по тестам моего трейдера получилось, что 3 мои системы из 4-х без изменения параметров на последнем работали существенно лучше;

— убирать Сбербанк-пр, как не оправдавший надежд, и включать Северсталь для диверсификации.

Включение Сбербанка-пр «стоило» мне 0.74% дополнительного убытка в 2011-м, так как при изменении лотности на Мосбирже мой трейдер именно в Сбербанке-пр забыл уменьшить число лотов, в результате чего было куплено в 10 раз больше, чем положено и лишнее отфиксировано с убытком. Этот убыток я и убрал из результата 2011-го в столбце Моя алготорговля, но оставил в столбце Мой счет.

Прежде чем определить, что же такое К эф, поясним как получилась доходность S&P500 (TR)* (в рублях, «нетто» (по налоговым ставкам российских организаций)). Ведь в исходном индексе S&P500 (TR) нет никаких налогов на дивиденды. Для каждого из годов она считалась по формуле:

Доходность S&P500 +0.87*(Доходность S&P500 (TR)- Доходность S&P500),

а общая доходность получилась по формуле сложного процента из погодовых. При этом подневная просадка рассчитана по индексу S&P500 (TR).

А что такое К эф? Это часто упоминаемое мной соотношение

Доходность в % годовых/(Модуль максимальной просадки+”Безрисковая ставка”),

т. е. одно из возможных соотношений «доходность-риск».

В качестве «Безрисковой ставки» мы взяли доходность Индекса Мосбиржи ОФЗ до 1 года. Этот индекс в рассматриваемый период не имел ни одного убыточного месяца

и потому вполне подходит на эту «роль».

Надо признать, что значения К эф – выборочные, а потому имеют ошибку вычисления. В-частности, 90%-й доверительный интервал для К эф на данном отрезке составляет плюс-минус 0.1, если учесть отрицательную корреляцию между Модулем максимальной просадки в году и Доходностью в тот же год. Поэтому, например, нельзя говорить о разнице К эф для Индекса Мосбиржи государственных облигаций и портфеля 0.4*1+0.6*2, ежеквартальная ребалансировка и даже о разнице этого коэффициента для S&P500 (TR)* (в рублях, «нетто» (по налоговым ставкам российских организаций)), с одной стороны, и 0.5*1+0.5*3, ежеквартальная ребалансировка, с другой.

Итак, что мы видим по К эф? Начнем с худшего. Худшее из того, что мы привели – это простая покупка доллара. Несколько исправляет ситуацию долларовый депозит в российских банках, но и он не дотягивает до Индекса Мосбиржи государственных облигаций по К эф и проигрывает и по доходности и по К эф портфелю 0.4*1+0.6*2, ежеквартальная ребалансировка.

С долларом разобрались, но есть и «обратная сторона медали»: лучшими и по К эф и по доходности оказались вложения в S&P500 (TR)* (в рублях, «нетто» (по налоговым ставкам российских организаций)). Представляю, как сейчас обрадовались сторонники вложений в американский рынок и противники российского. Но не спешите радоваться. Вот таблица погодовых доходностей двух фондовых индексов и портфеля 0.5*1+0.5*3, ежеквартальная ребалансировка

Какой из трех столбцов Вы бы предпочли? Лично мне симпатичней всего третий.

О моих результатах ничего говорить не будем: все видно по таблицам. А вот о Справочно стоит сказать несколько слов.

Как мы видим, диверсифицированный портфель стратегий Комона на инструментах Мосбиржи ни в чем не уступает всем приведенным выше по К эф, а по доходности их превосходит. И это, несмотря на то, что 40% в нем занимают стратегии «купил и держи» на российских акциях с просадками по 30%+ в 2020-м году. Да и самая «плечевая» стратегия в этой части индекса с просадкой-2020 около 89% была заменена на стратегии без плечей только в конце марта, т. е. уже после падения и перед ростом. «Ошибка выжившего»? Ну три года – достаточный срок, чтобы определить, что стратегия «живая», а автор – надежен. И никакой оптимизации весов не было.

А бесспорным лидером по К эф оказался индекс, в котором 50% отдано портфелю 50% «купил и держи» российские акции+50% «купил и держи» американские, т. е. уже рассмотренному портфелю 0.5*1+0.5*3 только не из индексов, а из стратегий Комона.

Хотя лидерами по доходности в 2020-м в этих индексах стали стратегии, использующие товарные фьючерсы и акции компаний, ориентированных на драгоценные металлы. Но это уже другая история.

Об этих индексах и итогах их отдельных компонент в 2020-м году мы и поговорим на традиционном вебинаре сегодня 14 января.

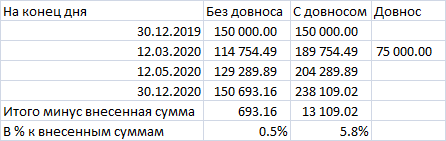

P. S. Внимательный читатель моих топиков, посмотрев первую таблицу, может задать вполне корректный вопрос: почему доходность «Русского Баффета» с довносом выше «Русского Баффета», если довнос был 12.03, докупка 12.05, а рынок в последнюю дату был выше? Ответ на этот вопрос прост: в обоих столбцах стоит доходность к внесенным средствам (обе доходности расчетные без учета дивидендов и комиссий). Вот ее расчет для 2020-го

Как видите во второй и третьей строке во втором столбце стоит сумма первого столбца и 75-ти довнесенных тысяч. А изменения в %% между третьей и четвертой строкой идентичны. Ну а дальше все просто: в пятой строке четвертая минус внесенные средства, а в шестой пятая строка, деленная на внесенные средства.

P. S1. На текущий момент удержанный налог составляет 14.1% от прибыли-2020, но при выводе из Цериха был удержан излишний налог из-за несальдирования Спота и финреза на ПФИ на фондовые индексы и акции. После возврата этого налога (увы, через подачу декларации, так как Церих на мой запрос ответил, что ФФ не возвращает излишне удержанный налог Церихом), НДФЛ составит 11.6% от приведенной прибыли, так как она дана уже за вычетом НДФЛ на полученные по одной из «ног» «синтетики» дивиденды.

теги блога А. Г.

- "пила"

- "русский Баффет"

- CNYRUB

- comon.ru

- IMOEX

- S&P500

- Si

- автоследование

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алготрейдинг

- банки

- Баффет

- бесплатные вебинары

- бинарные опционы

- биткоин

- брокеры

- валюты

- Веселье

- волатильность

- встреча smart-lab

- Газпром

- Горчаков

- Горчаков Александр

- денежная масса России

- денежная политика

- денежно-кредитная политика

- дивиденды

- доверительное управление

- доллар

- Доллар рубль

- ДУ

- ИК ФОРУМ

- инвестиции

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- инфляция в России

- инфляция в США

- итоги года

- итоги месяца

- Ключевая ставка ЦБ РФ

- контртренд

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- короновирус

- кризис

- криптовалюта

- ЛЧИ

- ЛЧИ 2019

- ЛЧИ 2021

- макроэкономика

- макроэкономика России

- мемуары

- мирные переговоры

- Мосбиржа

- мошенники

- нерезиденты

- нефть

- Новый год

- облигации

- опрос

- опционы

- оффтоп

- РБК-ТВ

- риски

- российские акции

- Россия

- рубль

- Русский Баффет

- рэнкинг мосбиржи

- рэнкинг управляющих ММВБ

- санкции

- Сбербанк

- системная торговля

- системный трейдинг

- смартлаб

- ставка ЦБ

- ставка ЦБ РФ

- США

- торговые роботы

- трейдинг

- тренд

- Украина

- Уоррен Баффет

- Финам

- Форекс

- ФРС

- фьючерс на индекс РТС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

Подскажите, пожалуйста, как Вы считаете S&P500 (TR) в рублях?

Очень просто: S&P500 (TR) в $ на конец дня*USDRUBTOM на 18:45

Но дело не в моем личном счете: точно также можно торговать и 1 млрд. руб.

Вы не выводили деньги с 2012 года?

У меня же расчетное проскальзывание в RI (~20% счета по номиналу на операцию), Si (~30% по номиналу на операцию), SBER и GAZP (~ по 12% счета по номиналу на операцию) составляет 0,1% от цены. Сейчас в это проскальзывание запросто укладывается 1000 контрактов RI, что по номиналу составляет больше 200 млн. руб. Не вижу проблем с миллиардом по номиналу.

Есть только проблемы с числом счетов больше 20.

Только что говорить о моем счете, если чужие были на порядки больше и там были доходности идентичные с учетом плечей. Например на спектровских ХХХ млн. в 2009-2011 было в 1,2 раза меньше (на своем счете при расчете объемов я умножал счет на 1.2, а для Спектра брал реальную оценку), чем в столбце Моя алготорговля, на форумовских XX млн. в 2015-2017-м примерно в 1,2 раза больше, чем в том же столбце (собственно в этом столбце для 2015-2016 цифры и получены как моя доходность в Форуме/1.2+доходность ОФЗ*долю ОФЗ на личном счете).

С меньшими счетами (меньше 2 млн.) я тоже иногда работал, но там были совсем другие портфели и другие результаты.

Про НДФЛ 2020 написал в РS1. С ним все сложнее по указанным причинам. Легко же понять какой у меня размер счета сейчас, если Вы под «портфелем» подразумевали это.

А портфель, как набор инструментов? Ну я же торгую трендовые системы со средним временем в позиции чуть больше 2-х дней. Поэтому он каждый день разный. А торгуемые инструменты перечислял неоднократно: RI, Si, GAZP, SBER, GMKN (три последние акции, а не фьючерсы).

хорошо понимать как торгует неплохой трейдер, интересно было бы узнать доходности разбитым по месяцам) не скажу, что управление капиталом при таких доходностей впечатляет, но за открытость и прозрачность конечно же большой большой респект, это вызывает уважение)

средняя доходность, это где то медиана по рынку, среди не слившихся трейдеров за все эти годы, как я думаю)) предполагаю здесь возможно была просадка более чем -24%, все -35+% могли бы быть) думаю в торговли присутствуют моменты удачи ...

Как раз предельная просадка — это единственное, что в моей торговле просчитывается с высокой вероятностью. 35% просадки — это просто нереально сегодня, потому что предельная расчетная — 25%. Везение ли, что я ни разу за 20+ лет торговли (с сентября 1998-го) не превзошел предельную расчетную (в разные годы она была и 15%, и 20%, и 25%, а на деньгах Форума даже 27,5%)? Не знаю. А про доходность я всегда говорил: «Доходность — это то, что дарит нам рынок, а просадки — это то, что мы делаем сами.»

>интересно было бы узнать доходности разбитым по месяцам)

Да я привел таблицу со средней доходностью по месяцам и число прибыльных месяцев за 13 лет.

интересно глянуть эквити за март 2020, когда рынок развернуло и колбасило… вообще разворот был крайне резким… 3 недели шли вниз, а затем за три недели выкупили падение...

имхо надо сравнивать с индексом полной доходности а не просто индекс…

Ну так в третьей таблице и дано в том числе и это сравнение.

Я уже приводил свои помесячные результаты. Март не лучший месяц у меня в 2020-м.

Опять же, как бы там ни было, сейчас массово одна мера стоимости и одна серьезная мировая валюта, посему считать результат, ИМХО, надо по реальности, а не в зимбабвийских тугриках. Эвон в Эфиопии вообще все хорошо с доходностью в их долларах))).

А вот в мировой валюте вложения в рынок лицемерии выглядит весьма бледно, что индекс, что активные результаты.

По итогам этого года принял решение переводить активы на мировые рынки, здесь оставить экспериментальные копейки — вдруг дождемся «нефть по 100»)))

точно от зависти? Злый продажные либерасты смотрят на график РТС, накладывают на него S&P и точно рыдают. Госдеп и подлые наймиты нагло лгут, что от смеха…

А если Вы готовы терпеть просадки Вашей покупательной способности в России на 14,8% даже без учёта инфляции, то держите доллары. И, кстати, это не предел просадок доллара: если чуть уйти подальше в 2014-й, то и просадку в 33% относительно рубля можно увидеть. Это скорее спекулятивный инструмент в России, а не «серьезная мировая валюта». Те же 26%+ в долларах в 2016-м отнюдь не сделали меня богаче, а почти в два раза бОльшая доходность Форума в долларах в 2016-м так вообще стала «началом его конца». В то время как -14% в долларах у Форума в 2014-м — это был совсем обратный результат. И у кого расходы в рублях (а это все, кто тратит деньги в России) это прекрасно чувствуют «на своей шкуре».

Если Вы живёте в штатах, то конечно на рубль Вам плевать, ну так я же четко написал в топике: «для тех, у кого расходы в рублях».

А какой рынок будет лучше, хоть в долларах, хоть в рублях, я не знаю. Последние три года показывают, что 50 на 50 гораздо стабильней (см. таблицу 4).

А что касается инфляции в России, то опыт расходов моей семьи говорит, что официальная вполне релевантна. У меня, например, нет сомнений в том, что эти расходы с конца 2007-го выросли в 2,2-2,5 раза (по «версии» Росстата в 2,47 раза), но не в 5, если верить тем, кто говорит о ежегодных цифрах в 2-3 раза больше.

Тем более, что за 13 лет в среднем, что в долларах, что относительно инфляции Росстата у меня получилась практически одинаковая доходность. Если Вы считаете, что реальная инфляция выше, то значит и доллар стал в России дешевле по сравнению с концом 2007-го, т. е. на него можно купить меньше товаров, чем тогда. Ровно настолько меньше насколько выше реальная инфляция, чем росстатовская. А вот по мнению Росстата в эти 13 лет доллар не потерял в покупательной способности в России. Только колебался вверх-вниз по ней.

Ну долларовая инфляция ни куда не делась.

Относительно официальной инфляции — я предпочитаю мерить ее своим кошельком, а не «росстатом». Тут все гоооораздо грустнее.

Ну и ИМХО главное — индекс РТС года этак с 14го — ни чего не говорит?

А теперь, внимание, вопрос: как изменились индексы с конца 2014-го до конца 2019-го? Досрочный ответ:

индекс РТС +95.9%

S&P500 +56.9%

smart-lab.ru/blog/661902.php

А что касается официальной инфляции, то я тоже меряю «кошельком» моей семьи. По годам расходы конечно могут и не соответствовать ей, но на дистанции в 13 лет она достаточно точно показала суммарный результат роста расходов моей семьи.

А просадка для меня — это ключевое.