Акции

Нормализованная прибыль Новатэк 1 кв МСФО +41,5%

- 28 апреля 2021, 14:42

- |

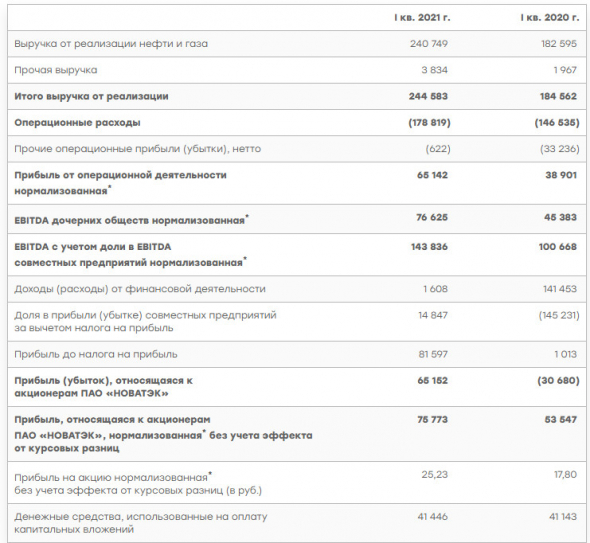

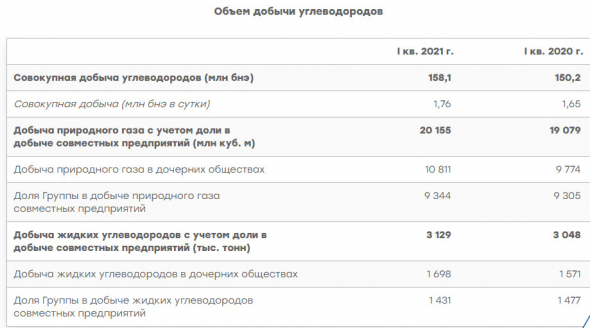

Наши показатели выручки от реализации и нормализованной EBITDA с учетом доли в EBITDA совместных предприятий увеличились до 244,6 млрд руб. и 143,8 млрд руб., или на 32,5% и 42,9% соответственно по сравнению с аналогичным периодом 2020 года. Рост выручки и нормализованного показателя EBITDA в основном связан с ростом мировых цен на углеводороды, а также увеличением добычи природного газа и газового конденсата в результате запуска газоконденсатных залежей Северо-Русского блока в третьем квартале 2020 года.

Прибыль (убыток), относящаяся к акционерам ПАО «НОВАТЭК»

В первом квартале 2021 года мы отразили прибыль, относящуюся к акционерам ПАО «НОВАТЭК», в размере 65,2 млрд руб. (21,70 руб. на акцию) по сравнению с убытком в размере 30,7 млрд руб. в аналогичном периоде 2020 года.

Нормализованная прибыль, относящаяся к акционерам ПАО «НОВАТЭК» (без учета эффектов от курсовых разниц и выбытия долей владения в дочерних обществах и совместных предприятиях), увеличилась до 75,8 млрд руб. (25,23 руб. на акцию) с 53,5 млрд руб. (17,80 руб. на акцию) в первом квартале 2020 года.

источник

- комментировать

- Комментарии ( 0 )

Ожидается значимый рост EBITDA и чистой прибыли Магнита на фоне низкой базы прошлого года - Газпромбанк

- 28 апреля 2021, 14:27

- |

Эффект на компанию. Мы ожидаем увидеть сильный рост EBITDA и чистой прибыли на фоне низкой базы прошлого года (особенно по валовой рентабельности) и с учетом динамики рентабельности компании за последние три квартала. Мы считаем, что потенциал роста рентабельности по EBITDA еще не исчерпан, несмотря на внушительный рост этого показателя в прошлом году.

Эффект на акции. С начала года акции Магнита скорректировались на 7%. С учетом выплаченных в январе дивидендов за 9М20 Магнит показал динамику на 13% хуже рынка, что, на наш взгляд, абсолютно неоправданно с фундаментальной точки зрения. Мы полагаем, что публикация финансовых результатов может стать катализатором для роста курсовой стоимости акций компании и сокращения отставания от широкого рынка.Ибрагимов Марат

«Газпромбанк»

Рынок пытается заложить сценарий жесткого решения ФАС по металлургам - Промсвязьбанк

- 28 апреля 2021, 14:18

- |

По данным ведомства, в действиях компаний есть признаки поддержания монопольно высокой цены на горячекатаный плоский прокат в I полугодии 2021 года: рост цен происходил более быстрыми темпами, чем рост стоимости сырья, причем спрос со стороны российских потребителей существенно не увеличился. Если факт нарушений будет установлен, компаниям могут быть назначены оборотные штрафы (1%-15%, ст. 14.31 КоАП РФ). В ответ компании сообщили, что работают на конкурентном рынке, а цены формируются на основе рыночной конъюнктуры, и готовы предоставить все необходимые документы.

В случае наложения штрафов в максимальном размере и за 6 мес., наибольшие разовые прямые потери, по нашим оценкам, понесет ММК (штрафы могут достичь 4% от капитализации, или до 16% ожидаемой EBITDA за 2021 г.); у Северстали и НЛМК они будут заметно меньше. Однако вероятны еще и предписания ФАС по снижению цен, угрожающие пересмотром прогнозов компаний отрасли на 2021 г. На этой новости акции указанных компаний вчера упали, что объяснимо, учитывая, в т.ч. и их текущие рекордные уровни. Рынок фактически пытается заложить сценарий жесткого решения ФАС, опасаясь, что участники рынка вынуждены будут и снизить цены на прокат во 2 полугодии 2021 года. Поэтому мы допускаем сохранение давления на них до появления ясности по штрафам (стандартный срок рассмотрения дела ФАС – месяц). Но пока не считаем данную новость негативом, способным ухудшить инвестпрофиль сектора. Более того, нам представляется вероятным, что ФАС не применит максимальную ставку штрафа.Промсвязьбанк

X5 Retail имеет внутренние источники для инвестиций в ценовое лидерство - Альфа-Банк

- 28 апреля 2021, 14:08

- |

В то же время мы считаем, что динамика выручки, вероятно, нормализуется в ближайшие месяцы, тогда как поддержка будет вызвана ускорением продовольственной инфляции и ограничениями по международному туризму (хотя мы обращаем внимание на то, что база сравнения апреля 2020г. также может оказаться высокой).

Выделение цифровых бизнесов — среднесрочный катализатор роста, который пока не учтен в котировках, как мы считаем (больше информации по этому поводу может появиться в 2П21). При 5,7xEV/EBITDA (что на 12% ниже среднего показателя за последние 5 лет) и дивидендной доходности на уровне 8,5% за 2021П X5 выглядит привлекательной с точки зрения оценок стоимости. Таким образом, мы подтверждаем ПОЗИТИВНЫЙ взгляд на акции компании.Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

Итоги телефонной конференции:

С начала квартала чистые розничные продажи выросли на 6,8% г/г, LfL-продажи выросли на 0,5% г/г. Компания ожидает, что рост продаж нормализуется, начиная с мая (так как уже в мае-июне 2020 г. рост выручки составил 11-12,5% г/г против 16% г/г в апреле).

Менеджмент видит дальнейший потенциал роста валовой рентабельности главным образом за счет сокращения порчи и оптимизации логистических услуг, так как текущая промоактивность находится на комфортном уровне. Компания ожидает, что вклад цифровых бизнесов составит примерно 1,5-1,7% к совокупной выручке компании в 2021 г. (против примерно 1% в 2020г.), что в целом соответствует нашим оценкам.

Отчетности Tesla, Pinterest, Microsoft, AMD, Alphabet

- 28 апреля 2021, 14:07

- |

На этой неделе уже успели отчитаться несколько крупных компаний: Tesla, Microsoft, AMD, Pinterest и Alphabet.

Tesla (TSLA на NASDAQ, СПб). Прибыль на акцию составила $0.93, оказавшись немного лучше ожиданий рынка. Выручка увеличилась на 74% год к году до $10.4 млрд, что также чуть выше консенсус-прогнозов.

В первом квартале компания произвела 180 тыс и поставила 185 тыс автомобилей – это на 76% и 109% больше, чем годом ранее. Маржинальность продаж постепенно продолжает расти, EBITDA за первый квартал 2021 выросла на 94% год к году до $1.8 млрд. Это уже 7 к ряду прибыльный квартал компании. Правда стоит отметить, что значительная часть прибыли получена за счет государственных субсидий.

Также менеджмент заявил, что в течение года ожидается увеличение производства на шанхайской фабрике. Результаты за первый квартал оказались неплохими, хотя совсем немного отличались от прогнозов аналитиков. При этом если сравнивать их с предыдущим четвертым кварталом 2020, то основные показатели Tesla снизились.

( Читать дальше )

Яндекс растёт на 1.8% на отчёте за 1 кв.

- 28 апреля 2021, 14:07

- |

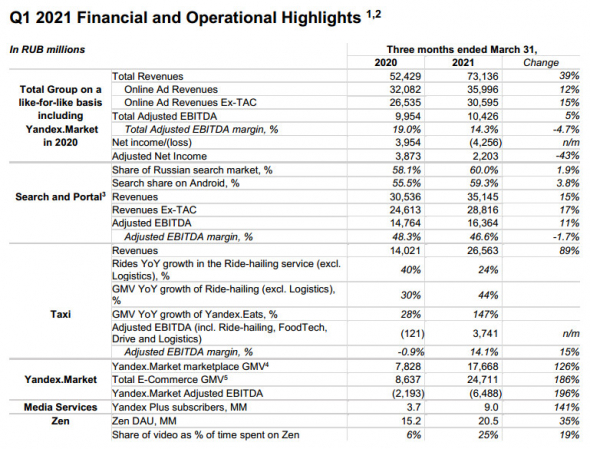

Консолидированная выручка по US GAAP в I квартале 2021 года выросла на 39% по сравнению с аналогичным периодом предыдущего года и составила 73,1 млрд рублей.

Этот показатель учитывает финансовые результаты «Яндекс.Маркета», 100% которого было консолидировано в июле прошлого года.

Скорректированная EBITDA увеличилась на 5% — до 10,4 млрд рублей. Рентабельность по показателю составила 14,3%.

Доля нерекламной выручки «Яндекса» в отчетном периоде превысила долю рекламной и составила 51%, сообщила компания.

Скорректированная чистая прибыль составила 2,2 млрд рублей, снизившись на 43% год к году.

Остаток денежных средств на конец квартала составил 231 млрд рублей ($3,05 млрд). Остаток также включает 24,5 млрд рублей ($323,9 млн) сегмента «такси».

Рекламная выручка в отчетном периоде увеличилась на 20%, составив 36 млрд рублей. В I квартале доходы от этого сегмента составили 49% от всей выручки «Яндекса».

Негативом для VEON будет падение выручки от международного роуминга и от клиентов из числа мигрантов - Sberbank CIB

- 28 апреля 2021, 13:21

- |

Мы ожидаем, что в России выручка VEON осталась почти на уровне 1К20 (после годового падения на 2,0% в 4К20) и составила 68 млрд руб. В долларовом выражении выручка, по нашим прогнозам, сократилась на 10,9% относительно 1К20 — до $909 млн. В Пакистане мы прогнозируем восстановление темпов годового роста выручки до 10,0% (в долларах — до 2,9%) благодаря значительному притоку абонентов Jazz. При этом, как мы полагаем, на Украине выручка VEON в 1К21 осталась на уровне годичной давности, составив $238 млн, в основном вследствие ослабления гривны против доллара на 10,4%. В итоге консолидированная скорректированная EBITDA компании, вероятно, снизилась на 7,7% относительно 1К20, а рентабельность по EBITDA уменьшилась на 0,9 п. п. до 43,0%.

Мы ожидаем, что во время телефонной конференции в центре внимания будут комментарии компании по улучшению операционных показателей в России, а также преобладающие тенденции на рынках, где работает VEON.Суханова Светлана

Хахаева Анастасия

Sberbank CIB

Дивидендная доходность Алроса в ближайшие 12 месяцев составит 15% - Велес Капитал

- 28 апреля 2021, 13:14

- |

На конец 2020 г. значение чистый долг/EBITDA составило 0,4х, и согласно новой дивидендной политике АЛРОСА могла направить на дивиденды от 70% до 100% FCFF. С учетом обновленных целей по поддержанию ликвидности менеджмент принял оптимальное решение, обеспечившее как высокую отдачу акционерам, так и стабильность финансовых потоков.

Мы ожидаем, что по итогам 1-го полугодия 2021 г. АЛРОСА выплатит около 7 руб. на акцию. Дивидендная доходность в ближайшие 12 месяцев составит 15%. Мы подтверждаем рекомендацию «Покупать» для акций АЛРОСА с целевой ценой на уровне 127,2 руб.Сучков Василий

ИК «Велес Капитал»

Выручка Яндекса 1 кв +39%

- 28 апреля 2021, 13:09

- |

Скорректированный показатель EBITDA увеличился на 5% — до 10,4 миллиарда рублей. Рентабельность по нему составила 14,3%. Скорректированная чистая прибыль снизилась на 43% и составила 2,2 миллиарда рублей.

Рекламная выручка за вычетом вознаграждения партнерам в первом квартале выросла на 15% и составила 30,6 миллиарда рублей. Доля нерекламной выручки за отчетный период впервые превысила долю рекламной и составила 51%.

Показатель GMV (gross merchandise value, совокупный оборот товаров) электронной коммерции (маркетплейс, «Лавка» и доставка продуктов из «Яндекс.Еды») вырос на 186% и составил 24,7 миллиарда рублей. Выручка сегмента девайсов (ранее — IoT) в первом квартале увеличилась на 323% по сравнению с аналогичным периодом прошлого года — до 1,7 миллиарда рублей.

«Яндекс» увеличил прогноз по выручке в 2021 году до 315-330 миллиардов рублей

ir-docs.s3.yandex.net/financials/2021/yndx_Current_Folio_6K_Ex99_1_2804_FINAL%20with%20LOGO.pdf

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал