АКЦИИ

FLOT - убытки растут, но акции стоит на месте.

- 18 декабря 2025, 09:56

- |

#flot Тренд ещё падающий, но появились шансы на разворот. Обзор графика на 1Н от Резана. После попытки закрыть большой гэп цена начала серию отскоков от 70, там появился покупатель, и после слома тренда в районе 90 ожидаю и дальше рост до 101 — 119.85, в целом видно, как график ушел в боковик в начале года, и уже я насчитал 2 дна с лонг отклонением. Оценка 6 из 10 🥺. Загрузка по 80 — 70.

«Совкомфлот» ввел в эксплуатацию новый танкер «Иван Айвазовский»

«Совкомфлот» получил новый танкер «Иван Айвазовский», названный в честь знаменитого художника-мариниста. Это первый из серии судов для перевозки нефтепродуктов, включая работу в ледовых условиях. Танкер построили на российской верфи «Звезда» с двухтопливной установкой, которая может работать на СПГ.

Доходы рухнули на 36%, убытки растут

За первые 9 месяцев 2025 года выручка компании упала на 36% по сравнению с прошлым годом. В рублях ситуация еще хуже. Основные причины — низкие ставки на фрахт и санкции.

( Читать дальше )

- комментировать

- 249

- Комментарии ( 0 )

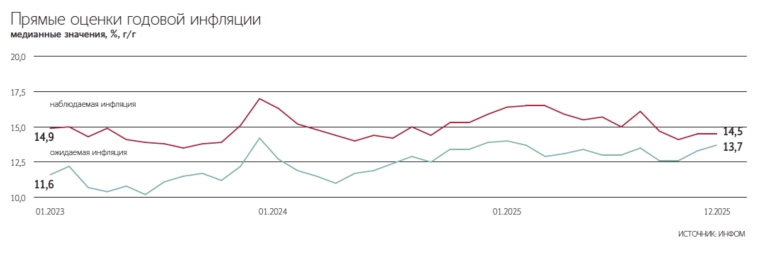

Несмотря на рост инфляционных ожиданий до 13,7%, ЦБ скорее всего продолжит политику постепенного смягчения, учитывая баланс между поддержкой экономики и контролем инфляции — Ведомости

- 18 декабря 2025, 09:51

- |

По данным опроса ООО «ИнФОМ» по заказу Банка России, медиана ожидаемого роста цен в следующие 12 месяцев увеличилась с 13,3% в ноябре до 13,7% в декабре 2025 г. Основной вклад внесли респонденты без сбережений: их ожидания поднялись на 0,9 п. п. до 14,6%, тогда как у тех, кто имеет сбережения, показатель остался на уровне 12,3%.

Наблюдаемая инфляция в декабре зафиксирована на уровне 14,5%, без значительных изменений к ноябрю. Среди участников сбережениями она составила 13,1%, без сбережений – 15,6%. Рост инфляционных ожиданий связан с повышением НДС (с 20 до 22%), увеличением утильсбора, ростом цен на бензин и сезонными факторами.

Большинство аналитиков (17 из 23) ожидают дальнейшего снижения ставки на заседании 19 декабря на 50 б. п. до 16%, некоторые прогнозируют снижение до 15,5%, а часть экспертов считает возможным сохранение текущего уровня. Экономисты отмечают, что рост инфляционных ожиданий ограничивает радикальные шаги ЦБ, делая вероятным умеренное смягчение на 50 б. п.

( Читать дальше )

Европлан выплатил дивиденды за 9 мес. 2025 года в размере 6,96 млрд рублей

- 18 декабря 2025, 09:43

- |

Размер дивидендов, выплаченных на одну обыкновенную акцию, составляет 58 рублей.

Выплата дивидендов осуществляется в безналичной форме. По ожиданиям компании, дивиденды поступят акционерам в ближайшее время. Конкретные сроки поступления выплаты зависят от обслуживающего депозитария, где открыт брокерский счет акционера.

История дивидендных выплат доступна по ссылке: Акции и дивиденды

📆 События четверга 18.12

- 18 декабря 2025, 09:40

- |

Новости к утру:

🏭 $MTLR$MTLRP🏭 $RASP— МНЕНИЕ: МЭА прогнозирует стагнацию угольной отрасли России до 2030 года.

Ключевые причины: снижение спроса на российский уголь на внешних рынках, а также санкции и переориентацию поставок в Азию

🏦 Объем IPOи SPO может достичь 300 млрд рублей в 2026 году. Рынок публичных размещений поможет перезапустить снижение ключевой ставки

📈 Европейские дипломаты вряд ли смогут договориться о финансировании Украины с помощью замороженных российских активов из-за разногласий между странами внутри ЕС — Politico

🇺🇸 США не поддерживает планы ЕС по изъятию замороженных российских активов и предупреждает, что в случае конфискации США будут настаивать на их последующем возврате

🇺🇸 Палата представителей США отклонила резолюции о сдерживании возможной военной эскалации Трампа против Венесуэлы

🇷🇺 🇺🇸В эти выходные в Майами также запланированы переговоры Уиткоффа и Дмитриева

Мерц: Мы будем добиваться использования российских средств для финансирования Вооруженных сил Украины как минимум еще два года. Этот шаг направлен не на затягивание войны, а на ее скорейшее завершение — Мерц в соцсети X

( Читать дальше )

💹 Утренний обзор рынков

- 18 декабря 2025, 09:37

- |

Курсы валют ЦБ:

💵 USD — ↗️ 80,3807 руб.

💶 EUR — ↗️ 94,1478 руб.

💴 CNY — ↗️ 11,3698 руб.

Ожидаемые события на 18 декабря:

🔸Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 9 месяцев 2025 г.:

▫️НКХП

▫️Пермэнергосбыт

🔸X5 — ВОСА. В повестке вопрос утверждения дивидендов за 9 месяцев 2025 г.

🔸Последний день обращения квартальных декабрьских фьючерсов на российские индексы, акции и валюту.

Новости:

🔸Поставки российской нефти в Индию в декабре превысят 1 млн баррелей в сутки, несмотря на санкционное давление со стороны США, пишет ТАСС со ссылкой на данные Reuters.

🔸По данным EIA, запасы нефти в США за неделю снизились на 1,27 млн баррелей (прогноз: -2,4 млн), до 427,168 млн. Ночная статистика Американского института нефти предполагала их недельное уменьшение на 9,3 млн баррелей.

🔸Акционеры ЭсЭфАй на общем собрании утвердили дивиденды по результатам за 9 месяцев 2025 г. в размере 902 руб. на одну акцию.

Текущая дивидендная доходность бумаг составляет 50,6%.

( Читать дальше )

Топ-менеджер Bridgewater Associates предсказывает «пузырь» на фондовом рынке

- 18 декабря 2025, 09:33

- |

Дженсен, который, по его словам, более десяти лет работает в сфере машинного обучения, сказал, что рынок все еще не осознает, насколько преобразующей является технология искусственного интеллекта и какой объем капитала будет вложен в нее.

«Пузырь» ожидает нас впереди» — сказал он в ходе интервью подкасту «In Good Company» при участии главного исполнительного директора Norges Bank Investment Management Николая Тангена.

В то время как некоторые бизнес-лидеры и инвесторы, такие как Билл Гейтс и Майкл Берри, говорят, что бум искусственного интеллекта напоминает эпоху доткомов, Грег Дженсен утверждает, что мир еще даже не достиг спекулятивной фазы.

Вместо этого, по его словам, мы все еще находимся на этапе, «когда люди понятия не имеют, что их ожидает», и что большинство инвесторов еще не способны представить, насколько радикально искусственный интеллект изменит рынки, геополитику и темпы экономического роста.

( Читать дальше )

Текущая ситуация на бирже

- 18 декабря 2025, 09:32

- |

Индекс МосБиржи пока не смог закрепиться выше сильного уровня сопротивления в 2770 пунктов — рынок ожидает решения Центробанка по ключевой ставке.

📉 На первый взгляд, ситуация выглядит обнадеживающе.Росстат рапортует о замедлении инфляции — показатель опустился до 5,8%. Это значит, что итоговая годовая инфляция, вероятнее всего, не превысит 6%, что ниже октябрьских прогнозов Центробанка. Казалось бы, такой тренд должен воодушевить регулятора и подтолкнуть к более решительному снижению ключевой ставки.

📊 Однако не всё так просто. За фасадом благоприятной статистики скрывается тревожный симптом — рост инфляционных ожиданий до 13,7%, максимума с февраля 2025 года. Это красноречивый сигнал: население не верит в устойчивость снижения инфляции. И для Центробанка это серьёзный повод для размышлений.

🛢Параллельно на горизонте сгущаются геополитические тучи. Сообщения агентства Bloomberg о возможных новых санкциях США против российского энергетического сектора звучат как предупреждение. Речь идёт о рестрикциях в отношении морских перевозчиков и нефтетрейдеров. Если эти риски материализуются, можно ожидать увеличения дисконтов на российские сорта нефти, что усилит давление на рентабельность нефтедобытчиков.

( Читать дальше )

❗️❗️100% — и хватит: как новый закон ударит по доходам МФО.

- 18 декабря 2025, 09:30

- |

Вчера Госдума сразу во втором и третьем чтении приняла законопроект, ограничивающий выдачу дорогих микрозаймов: с 1 апреля 2026 года МФО не смогут выдавать новый заём с полной стоимостью свыше 100% годовых, пока клиент не погасит предыдущий, а между займами установят трёхдневный «период охлаждения». Максимальная переплата по таким займам сокращается со 130% до 100% — например, за 10 тыс. рублей придётся вернуть не больше 20 тыс. Это должно остановить долговые спирали, при этом займы до 100% годовых останутся доступными для срочных нужд.

С 2027 года правило «один дорогой заём» будет распространяться и на клиентов с двумя и более активными займами под сверхвысокие ставки. И если для потенциальных заемщиков микрофинансовых организаций эти изменения позитивные, то для самих микрофинансовых организаций типа Займера или СмартТехГрупп эти изменения негативны, так как из-за них процентный доход этих компаний может дополнительно сократиться. Государство последовательно в последние годы ограничивает предельный размер процентов, которые микрофинансовые организации могут взимать с заемщиков, и этот законопроект лишь еще одно звено в этой политике.

( Читать дальше )

Акция-ракета (почти как у илона маска толстая и короткая)

- 18 декабря 2025, 09:25

- |

На сегодня, утро 18.12.2025

Вкладываюсь в движение в бумаге, ради которой выходил из неликвида (аэрофлот и т-технологии), продавал на днях, читай записи.

Покупаю на 30 млн.

Это примерно треть портфеля (чуть меньше).

Суть вот в чем, на этом можно заработать. Акция общепризнанная.

( Читать дальше )

Рынок акций немного откатил на новостном фоне.

- 18 декабря 2025, 09:22

- |

Доброе утро коллеги 👋. Традиционный утренний дайджест, основные события:

🏛 Индекс МосБиржи к концу основной торговой сессии среды потерял 0,52%, остановившись на отметке 2759 пунктов.

📈 Лидеры: М.Видео (+5,7%), Магнит (+2,62%), Сургутнефтегаз-ап (+1,98%), АЛРОСА (+1,62%).

📉 Аутсайдеры: МКБ (-2,8%), Озон Фармацевтика (-1,86%), Сегежа (-1,75%), GloraX (-1,4%).

🕊 Расстроила участников рынка новость о том, что США готовят новый пакет санкций против российского энергетического сектора, чтобы усилить давление на Москву в случае, если она отклонит мирное соглашение с Украиной.

🛍 Также в центре внимания инвесторов в среду были данные по инфляционным ожиданиям, которые не принесли позитива. Согласно данным исследования, проведенного «инФОМ» по заказу Банка России, инфляционные ожидания населения на ближайшие 12 месяцев в декабре выросли по сравнению с ноябрем на 0,4 процентного пункта и составили 13,7%. Оценки растут второй месяц подряд.

Это уменьшает вероятность быстрого снижения ключевой ставки, создавая угрозу, что Банк России сделает паузу в данном процессе уже в ближайшую пятницу на последнем в этом году заседании, однако недельные данные по инфляции чуть улучшили настроения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал