АКЦИИ

Россети Северо-Запад. Отчет за 9 мес 2025 по МСФО

- 18 декабря 2025, 09:10

- |

Тикер: #MRKZ

Текущая цена: 0.103

Капитализация: 9.9 млрд

Сектор: Электрогенерация

Сайт: www.rosseti-sz.ru/investors/

Мультипликаторы (LTM):

P\E — 9.93

P\BV — 0.47

P\S — 0.13

ROE — 4.8%

ND\EBITDA — 0.5

EV\EBITDA — 1.36

Активы\Обязательства — 1.4

Что нравится:

✔️рост выручки на 30.9% г/г (43.7 -> 57.2 млрд);

✔️чистый долг снизился на 29% к/к (5.3 -> 3.8 млрд). ND\EBITDA улучшился с 0.53 до 0.5;

✔️чистая прибыль увеличилась на 30% г/г (1.6 -> 2.1 млрд);

Что не нравится:

✔️отрицательный FCF снизился в 2.2 раза (-1.1 -> -2.4 млрд);

✔️рост чистого финансового расхода на 46.7% к/к (311 -> 456 млн);

✔️слабое соотношение активов к обязательствам;

✔️увеличение дебиторской задолженности на 17.1% к/к (4.6 -> 5.5 млрд);

Дивиденды:

Дивидендная политика предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая чистая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет.

( Читать дальше )

- комментировать

- 432

- Комментарии ( 0 )

День решений: Экспирация, саммит ЕС по активам и ставка ЦБ на фоне санкционной лихорадки

- 18 декабря 2025, 09:03

- |

Торговые настроения остаются в заложниках у новостей. Вчерашний информационный поток оказался крайне волатильным: на смену ряду громких заявлений пришли официальные опровержения.

Администрация США разрабатывает новый пакет ограничительных мер, нацеленный на российскую нефтяную промышленность. Эти планы, о которых стало известно агентству Bloomberg, могут быть реализованы, если Россия не примет мирную инициативу. Под удар попадут суда «теневого флота» и компании-посредники. На этом фоне котировки «чёрного золота» пошли вверх на ожиданиях возможного сокращения предложения.

Затем, уже вечером, последовала стандартная «отмашка» от другого издания: мол, Белый дом отрицает любые новые решения Трампа по российским санкциям. Вот так и работают: сначала выпускают «утку» для волатильности, а потом тихо отыгрывают назад — без каких либо последствий.

📍 Саммит ЕС: Бельгия продолжает занимать жёсткую позицию, отказываясь поддержать конфискацию российских активов. Как пишет Politico, Брюссель ставит условие: другие страны ЕС должны предоставить бесспорные гарантии, которые оградят правительство и финансовый институт Euroclear от любых ответных судебных исков со стороны Москвы.

( Читать дальше )

Переговоры Россия США в Майами Рынок устал от Трампоралли

- 18 декабря 2025, 08:56

- |

Кроме спецпредставителей президента США Стивена Уиткоффа и Джареда Кушнера,

на них прибудут американские и украинские генералы для того, чтобы изучить территориальный вопрос.

От Киева на мероприятии будет глава генштаба ВСУ Андрей Гнатов.

США жёстко привязывают требования по выходу войск Украины с территории Донбасса

к предоставляемым Вашингтоном гарантиям безопасности,

которые должны быть аналогичны пятой статье устава НАТО.

Белый дом даже готов юридически закрепить эти обязательства через голосование в Конгрессе.

Американское издание Politico сообщило, что

принято решение провести в выходные и переговоры делегаций США и России.

От Москвы на встречу со Стивеном Утикоффом и Джаредом Кушнером прибудет глава РФПИ Кирилл Дмитриев.

Ещё совсем недавно это однозначно трактовалось бы как разговор об инвестициях и потенциальных совместных проектах.

Но теперь роль Кирилла Дмитриева меняется.

Во-первых, ранее его называли одним из соавторов плана Трампа по урегулированию конфликта на Украине.

( Читать дальше )

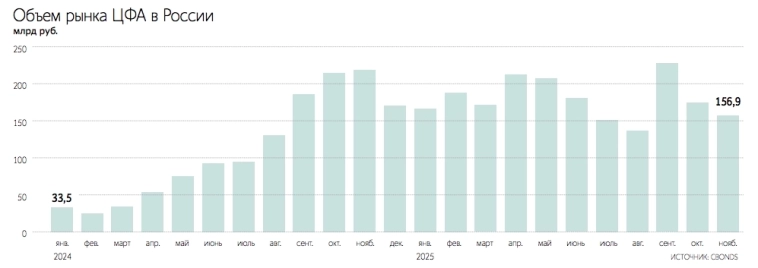

Основными сдерживающими факторами развития ЦФА как массового инструмента являются налоговая неэффективность, низкая ликвидность, краткосрочность вложений и отсутствие развитого вторичного рынка

- 18 декабря 2025, 08:51

- |

Цифровые финансовые активы (ЦФА) обладают большим потенциалом, но пока не стали массовым инструментом для компаний и инвесторов, заявили участники конференции «Инвестиции 2026». Основные сдерживающие факторы — налоговая неэффективность, краткосрочность вложений и отсутствие развитого вторичного рынка.

По словам директора по работе с инвесторами GloraX Екатерины Богатыревой, ЦФА на данный момент удобны для небольших, краткосрочных эмиссий. Для инвесторов они выступают аналогом вкладов с возможностью выхода в свои позиции, но объем инвестиций для неквалифицированных участников ограничен 600 тыс. руб. В отличие от ЦФА, облигации дают эмитентам возможность выпускать бумаги на крупные суммы и с более длительным сроком, обеспечивая высокую ликвидность.

Преимущества ЦФА — простота выпуска и автоматизация. По словам директора департамента налогов и права ДРТ Георгия Гукасяна, достаточно одного посредника, смарт-контракта и решения о выпуске на 2–3 страницы, чтобы привлечь финансирование. На рынке уже работает более десяти платформ, упрощающих процесс эмиссии.

( Читать дальше )

Геополитическая шахматная партия: кто сделает ход конём, если наступит мир? (часть 2)

- 18 декабря 2025, 08:37

- |

📈 Предлагаю продолжить наши вчерашние рассуждения и ещё немного пофантазировать вместе с вами на тему того, акции каких российских компаний могут особенно позитивно отреагировать, если вдруг геополитический фон всё-таки начнёт улучшаться. Да, веры в этот радужный сценарий пока мало, но надежда, как известно, умирает последней, да и кто может запретить нам мечтать, не так ли?

3️⃣ Транспорт и логистика: снятие оков

Тут сразу же на ум приходит Аэрофлот! Для российского авиаперевозчика №1 мир — это синоним восстановления маршрутной сети, которая строилась десятилетиями, а оказалась разрушенной вмиг. Ведь именно потеря европейского и американского направлений — один из самых болезненных ударов антироссийских санкций для Аэрофлота, который до сих пор не был полностью компенсирован другими странами. Возврат этих направлений и возможность закупать/обслуживать самолёты Boeing и Airbus станут фундаментальным перезапуском бизнес-модели компании.

Нельзя обойти стороной и Совкомфлот, который сейчас работает в условиях искусственной «теневой» логистики, со всеми вытекающими дисконтами по ставкам, сложными схемами и повышенными расходами.

( Читать дальше )

Майкл Берри рассказал, почему продал акции GameStop до их взлёта

- 18 декабря 2025, 08:36

- |

Инвестор Майкл Берри, прославившийся благодаря фильму «Игра на понижение», который сделал ставку на GameStop задолго до того, как компания стала мемом, объяснил, почему он продал акции до того, как они взлетели до небес.

Берри, который недавно сменил профессию с управляющего хедж-фондом на онлайн-писателя, впервые инвестировал в GameStop летом 2018 года. Акции этого ритейлера видеоигр показались ему недооценёнными, и он увидел ряд факторов, которые могли бы поднять их стоимость.

Однако он вышел из позиции во втором квартале 2019 года после того, как акции не изменились в цене. Но он реинвестировал средства в июле 2019 года, сделав акции одним из своих крупнейших активов потому, что высокий объём коротких позиций стал новым катализатором.

Берри рассказал, что во второй раз купил акции GameStop по средней цене 83 цента с учётом дробления, что составляет менее 1/26 от текущей цены акций в $22. Он приобрёл почти 5% акций и владел ими более 16 месяцев.

Большую часть этого времени я предоставлял свои акции взаймы по очень выгодным ставкам, двузначным процентам, что было прибыльно и составляло значительную часть сделки, — написал инвестор.

( Читать дальше )

Большинство микрофинансовых компаний в III кв показало четырёхкратный рост чистой прибыли г/г. Ключевым фактором стало сокращение отчислений в резервы на фоне ужесточения риск-менеджмента — Ъ

- 18 декабря 2025, 08:35

- |

В третьем квартале большинство микрофинансовых компаний показало резкий рост чистой прибыли. Совокупный результат оказался лучшим за последние три года и более чем в четыре раза превысил показатель аналогичного периода 2024 года. Ключевым фактором стало сокращение отчислений в резервы на фоне ужесточения риск-менеджмента под давлением мер Банка России.

«Коммерсантъ» проанализировал отчетность 32 микрофинансовых компаний из 39, входящих в реестр ЦБ и опубликовавших отчетность по РСБУ за девять месяцев текущего года. Совокупная чистая прибыль этих МФК составила 18,7 млрд руб. против 12,5 млрд руб. годом ранее. При этом третий квартал стал наиболее успешным: 8,59 млрд руб. чистой прибыли — на 67,4% больше, чем во втором квартале, и в 4,7 раза выше результата третьего квартала 2024 года (1,82 млрд руб.).

Основной вклад в рост прибыли внесло резкое снижение отчислений в резервы. В третьем квартале они составили 16,5 млрд руб. против 29 млрд руб. кварталом ранее. По словам участников рынка, этого удалось добиться за счет ужесточения андеррайтинга и отказа от наиболее рискованных заемщиков. В результате снижение резервов перекрыло недополученные доходы от сокращения объемов выдач.

( Читать дальше )

Озон Фарма. Сильный квартал!

- 18 декабря 2025, 08:19

- |

Дошли руки до последнего отчета за 3 квартал 2025 года — это отчет Озон Фармы. Отчет вышел сильно лучше ожиданий и действительно понравился!

📌 Смотрим презентацию 👀

— Выручка и EBITDA. Выручка разогналась в 3 третьем квартале и за 9 месяцев выросла на 28% до 21.4 млрд рублей. Рост выручки обусловлен: увеличением продаж в упаковках на 8% (рост представленности, активное участие в госзакупках) и ростом средней цены на 18% за счет роста доли более дорогих препаратов (включая новинки) и инфляции!

EBITDA cоставила 7,7 млрд руб., рентабельность выросла до 36%. Основными факторами, оказавшими влияние на рентабельность были эффект масштаба и переход на прямые закупки сырья на фоне роста фонда оплаты труда и инфляционного давления!

— Долг. Чистый долг составляет 13 млрд рублей, но соотношение NET DEBT / EBITDA составляет комфортные 0,9 за счет роста EBITDA!

78% долга с плавающей ставкой, а средняя ставка по долгу составляет 20% (квартал назад была 22%), поэтому нетто проценты по долгу выросли с 1.7 до 2.4 млрд рублей, но ставка с начала года снизилась на 4.5%, что окажет положительный эффект в следующих кварталах, правда придется рефинансировать 8.9 млрд долга в 2025-2026 годах!

( Читать дальше )

У инвестдомов — Sber CIB, Альфа-банка и Атон — потенциал роста Glorax на горизонте 2026 года превышает 80%. Все верят в рост бумаг компании, поскольку она развивается быстрее рынка — Ведомости

- 18 декабря 2025, 08:11

- |

Аналитики Sber CIB, Альфа-банка и инвесткомпании «Атон» начали аналитическое покрытие акций девелопера Glorax, которые торгуются на Московской бирже с 31 октября под тикером GLRX. По состоянию на 17 декабря бумаги стоят чуть выше цены размещения в 64 руб., а с начала недели на фоне выхода аналитических обзоров выросли на 11%.

Все три инвестдома оценивают потенциал роста акций Glorax на горизонте 2026 г. более чем в 80%. Альфа-банк и «Атон» присвоили бумагам рейтинг «выше рынка» с целевыми ценами 118 и 110 руб. соответственно, Sber CIB рекомендует «покупать» с таргетом 104 руб. В базовом сценарии аналитики оценивают рыночную капитализацию компании в диапазоне 29,5–31 млрд руб.

Glorax входит в число самых быстрорастущих застройщиков России и на 1 декабря занимает 23-е место по объему текущего строительства. По планам компании, объем проектов в стадии строительства к 2030 г. может достичь 2 млн кв. м против ожидаемых 1 млн кв. м к концу 2025 г. Для сравнения: в 2024 г. объем строительства составлял 300 тыс. кв. м. Существенную роль в росте играет региональная экспансия и крупный земельный банк — 5,4 млн кв. м с рыночной стоимостью около 125 млрд руб. на середину 2025 г.

( Читать дальше )

Рынок публичных размещений в России в 2026 году может привлечь до ₽300 млрд на фоне снижения ставки и усиления защиты инвесторов — исследование инвестбанка Синара

- 18 декабря 2025, 07:59

- |

Снижение ключевой ставки и меры по защите инвесторов от завышенных оценок способны перезапустить рынок публичных размещений акций в России в 2026 году. Такой вывод делает старший аналитик инвестбанка «Синара» Мария Лукина в исследовании, с которым ознакомились «Ведомости». По ее оценке, при благоприятных макроусловиях объем привлечения может приблизиться к 300 млрд руб.: до 100 млрд руб. — в рамках 10–15 IPO и около 200 млрд руб. — в 2–3 SPO компаний с государственным участием.

По мере смягчения денежно-кредитной политики акции вновь становятся более привлекательными по сравнению с консервативными инструментами. Банк России уже четыре заседания подряд снижал ключевую ставку — с 21% до 16,5%, а большинство опрошенных экспертов ожидают ее дальнейшего уменьшения до 16% к концу года. В среднем в 2026 году ставка, по прогнозу ЦБ, составит 13–15% годовых, что создает более комфортную среду для выхода компаний на рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал