экономика россии

💼 Почему россияне прячут рекордные суммы наличных — и к чему это приведёт экономику

- 19 декабря 2025, 16:13

- |

Когда я смотрю на последние данные, становится очевидно: привычка «держать при себе» в России вышла на новый уровень.

По состоянию на октябрь 2025 года у россиян накопилось 16,4 трлн рублей наличными — максимум за два года. И это только рублевая часть. Иностранная «наличка», наоборот, уменьшилась: до 7,7 трлн рублей, хотя долларовые запасы чуть подросли.

Почему так происходит? И что это означает для экономики — угрозу, шанс или обычный цикл? Давайте разберёмся спокойно и по пунктам.

🔍 Почему запасливость выросла

Причин несколько, и они работают одновременно:

🔹 Высокие ставки и ожидания инфляции сделали наличность удобной «перевалочной базой».

🔹 Доходы выросли, но вкладывать их «надолго» люди не спешат — слишком много неопределённости.

🔹 Ограничения внешних инвестиций, санкции, блокировки счетов — всё это усилило желание «контроля в руках».

🔹 Психология после 2022 и ковида: кто пережил хотя бы одну банковскую турбулентность, тот понимает, почему многим спокойнее, когда деньги рядом.

( Читать дальше )

- комментировать

- 265

- Комментарии ( 4 )

Денежная база в РФ на прошлой неделе выросла на 137 млрд рублей

- 19 декабря 2025, 15:26

- |

Объем денежной базы в России в узком определении за период с 5 по 12 декабря вырос на 137 млрд рублей и достиг 19,3 трлн рублей. Недельная динамика роста составила 0,71%. Речь идет о наличных деньгах в обращении с учетом остатков в кассах банков и средствах обязательных резервов на счетах в Банке России. Сам по себе такой прирост не выглядит экстремальным, но он показателен с точки зрения текущих процессов в денежно-кредитной системе.

Ключевая причина роста базы в декабре заключается в сезонном факторе. В конце года традиционно увеличивается спрос на наличные со стороны населения и бизнеса, ускоряются бюджетные выплаты, активнее идут расчеты по госконтрактам. Дополнительное влияние оказывают операции банков с резервами на фоне высоких ставок и адаптации к новым условиям фондирования. Это техническое расширение ликвидности, а не разворот политики ЦБ.

Для экономики и рынков такой рост базы носит нейтральный характер. Он не означает автоматического ускорения инфляции, так как мультипликатор сейчас сдерживается высокой ключевой ставкой Банка России и жесткими условиями кредитования. Банковская система остается профицитной по ликвидности, а избыточные средства в значительной степени оседают на депозитах и в инструментах Банка России.

( Читать дальше )

Личное мнение как работает экономика....

- 19 декабря 2025, 13:17

- |

( Читать дальше )

Экономический рост в России в 2025 году замедлили ради борьбы с инфляцией

- 19 декабря 2025, 13:16

- |

В ходе большой пресс-конференции президент РФ Владимир Путин заявил, что снижение темпов роста российской экономики в 2025 году – ожидаемое и запланированное.

Он сообщил, что в 2025 году рост ВВП России составит около 1%, Высокими темпами роста, наблюдавшимися в 2024 году, пришлось пожертвовать ради борьбы с инфляцией. «В итоге после принятых ЦБ РФ и правительством мер к концу года инфляция в России снизится до уровня 5,7-5,8%», — сообщил президент.

Мы неоднократно говорили, что замедление темпов экономического роста в России в 2025 году стало результатом нескольких факторов. Во-первых, снижения потребительского спроса в условиях высокой инфляции. Во-вторых, высоких процентных ставок банков, что привело к дефициту финансовых ресурсов у бизнеса и замедлению инвестиционной активности.

Влияние снижения ключевой ставки ЦБ РФ может положительно сказаться на российской экономике по итогам 4 квартала 2025 года. Временной лаг между снижением ключевой ставки и реакцией реального сектора экономики на эту меру составляет около 3-4 месяцев. В настоящее время экономическую динамику в России можно охарактеризовать как «мягкую посадку» экономики, означающую, что экономика страны смогла избежать рецессии.

( Читать дальше )

Власти начали системную работу по сокращению теневого сектора экономики и решили ускорить реализацию соответствующего плана, состоящего из шести направлений — Ведомости

- 19 декабря 2025, 07:44

- |

Власти начали системную работу по сокращению теневого сектора экономики и решили ускорить реализацию соответствующего плана. На совещании 15 декабря под руководством вице-премьера Дмитрия Григоренко было принято решение завершить основные мероприятия уже в I квартале 2026 года, а не к концу года. План ранее был представлен президенту, который потребовал ускорить его реализацию на фоне повышения НДС с начала 2026 года.

Реализация плана предполагает масштабные изменения законодательства и доработку государственных информационных систем. По оценке правительства, дополнительные поступления в бюджеты всех уровней могут составить до 0,5% ВВП, или около 1 трлн рублей ежегодно с 2027 года, а доля теневой экономики сократится на 1,5 п. п. за три года.

1. Обеление сферы торговли

Планируется ужесточить ответственность за ведение деятельности без государственной регистрации и без применения онлайн-касс. Меры направлены на сокращение неучтенного оборота в розничной торговле и сфере услуг.

2. Обеление торговли при ввозе товаров из ЕАЭС

( Читать дальше )

🎄ЦБ готовит новогодний подарок! Ставка опять скукожится, но на сколько?

- 18 декабря 2025, 19:43

- |

Ну что, завтра насыщенный и очень важный день для рынка, для наших с вами денег, да и для российской экономики в целом. А может, не только для российской.

1️⃣Во-первых, конечно, финальное заседание ЦБ по ключевой ставке.

2️⃣Во-вторых (но по значимости точно не ниже) Прямая линия с Владимиром Путиным, которая начнется в 12 дня и продлится ориентировочно 3-4 часа. Эльвира Набиуллина даже сдвинула свою пресс-конференцию с 15:00 на 17:00, дабы не «наложиться» на прямой эфир президента.

3️⃣В-третьих, разгар последнего в этом году Саммита ЕС, на котором Европа скорее всего устроит мозговой штурм, как бы ещё напакостить и нам, и себе.

Чтобы не пропустить самое важное и интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🇪🇺«Европейские ценности»

Орбан вчера заявил, что вопрос о конфискации российских замороженных активов якобы «сняли с повестки саммита», но у меня почему-то возникло ощущение, что он просто не проговорил вслух продолжение этой фразы: "… потому что их УЖЕ украли".

( Читать дальше )

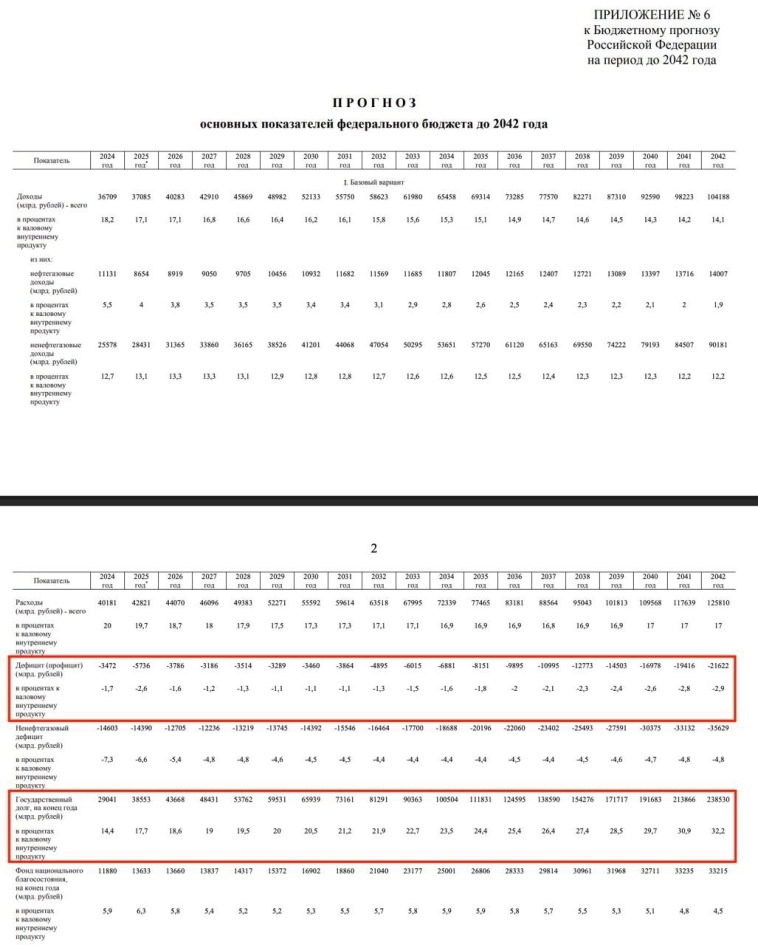

Бюджет до 2042 года: жизнь в режиме дефицита

- 18 декабря 2025, 19:34

- |

В бюджетном прогнозе до 2042 года есть одна деталь, которая сразу задаёт тон всей картине. На всём горизонте нет ни одного года с профицитом. Дефицит закладывается как устойчивая характеристика бюджетной траектории.

В базовом сценарии госдолг растёт с 38 трлн рублей сейчас до 238 трлн рублей к 2042 году, а его доля в ВВП увеличивается с 17% до 32%. Формально это по-прежнему выглядит умеренно и укладывается в рамки управляемости.

Консервативный сценарий рисует уже другую динамику. Госдолг достигает 453 трлн рублей, а отношение долга к ВВП поднимается до 69%. При этом дефицит бюджета начинает играть заметную роль в формировании спроса, добавляя экономике несколько процентов ВВП за счёт заимствований.

Если рассматривать эту модель в логике долгосрочного планирования, её внутренние допущения считываются достаточно ясно. Бюджет всё больше опирается на долг как на инструмент сглаживания роста и расходов. Такая модель возможна, пока рынок готов этот долг переваривать, а стоимость заимствований остаётся контролируемой.

( Читать дальше )

В каких секторах экономики будут наилучшие бонусы и премии за 2025 год?

- 18 декабря 2025, 18:46

- |

По данным социологического опроса, проведённого сервисом Headhunter.ru, доля россиян, утвердительно ответивших на вопрос, будут ли их работодатели выплачивать по итогам года 13-ю заплату или премию, в 2025 году сократилось до 13%, что оказалось вдвое меньше в сравнении с 2023 годом и на 4 процентных пункта меньше по сравнению с 2024 годом.

При этом большинство опрошенных (60%) заявили, что практики выплаты 13-й зарплаты в их компаниях нет, а у 5% респондентов 13-ю зарплату отменили только начиная с текущего года. К этим данным можно относиться двояко. С одной стороны, сама по себе такая форма мотивации работников, как 13-я зарплата, является фиксированной выплатой, соответствующей только одному месячному окладу и «советским наследием», поэтому немало негосударственных компаний могли её отменить или не практиковать просто потому, что в компаниях есть другие, более современные и эффективные формы мотивации работников.

С другой стороны, любые отмены материальных поощрений и тем более – их отсутствие – негативно влияют на мотивацию труда, прежде всего, генерируя высокую «текучесть» кадров. Если в России высокие зарплаты связаны, в первую очередь, с кадровым дефицитом, то формы мотивации труда, социальные пакеты, являются далеко не самым негативным наследием времён СССР.

( Читать дальше )

Грузоперевозки по ЖД за ноябрь 2025 г. — после октябрьского роста в ноябре снижение, страдают металлурги и нефтяники!

- 18 декабря 2025, 15:36

- |

🚂 По данным РЖД легко отслеживается динамика перевозки грузов, за каждым сырьём стоит та или иная компания, поэтому на основе показателей можно сделать вывод об успешности сектора. Давайте рассмотрим данные за ноябрь:

💬 В ноябре погрузка составила 94,2 млн тонн (-1,5% г/г, в октябре — 96,9 млн тонн), 18 месяцев подряд погрузки ниже 100 млн тонн. Спустя 2 года снижения в погрузках мы вышли в скромный плюс в октябре, но в ноябре опять же минус по году, низкая база 2024 г. не помощник (в прошлом разборе как раз писал, что не стоит обольщаться).

💬 Погрузка за 2025 г. составляет 1021,3 млн тонн (-5,6% г/г), продолжаем двигаться в одном направлении по цифрам с кризисным 2009 г.

Теперь переходим к самому интересному, а именно к погружаемому сырью:

🗄 Каменный уголь — 28 млн тонн (+0,4% г/г)

🗄 Нефть и нефтепродукты — 16,2 млн тонн (-4,7% г/г)

🗄 Железная руда — 9,4 млн тонн (+4,4% г/г)

🗄 Чёрные металлы — 4 млн тонн (-20% г/г)

🗄 Химические и минеральные удобрения — 5,9 млн тонн (+1,7% г/г)

( Читать дальше )

Как влияет ставка Центрального банка на экономику страны

- 18 декабря 2025, 14:41

- |

Ставка центрального банка оказывает значительное влияние на экономическое развитие страны, затрагивая ключевые сферы экономики:

▌ Основные механизмы влияния ставки Центробанка:

▌ 1. Уровень инфляции

Центральный банк устанавливает ключевую ставку исходя из целевых показателей инфляции. Повышение ключевой ставки ограничивает денежную массу в экономике, замедляя инфляцию. Понижение ставки стимулирует рост денежной массы, ускоряя темпы роста потребительских расходов и инвестиции предприятий.

▌ 2. Кредитование населения и бизнеса

Высокая процентная ставка повышает стоимость заимствования денег для потребителей и предприятий, делая кредиты менее доступными. Как следствие, снижается потребление товаров длительного пользования, спрос на недвижимость и капитальные вложения предприятий. Напротив, низкая ставка способствует увеличению доступности кредитов, стимулируя расширение производства и увеличение потребления.

▌ 3. Валютный курс

Повышение ставок привлекает иностранные инвестиции, увеличивая приток валюты в страну и укрепляя национальную валюту.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал