облигации

⚡Заем века, Минфин анонсировал масштабное размещение ОФЗ

- 02 октября 2024, 07:59

- |

Это очень важное событие, Минфин опубликовал план по займам до конца года. Такой объем средств вероятно не получится привлечь, единстаенный выход это девальвировать рубль и профинансировать дефицит бюджета в конце года.

Вчера руль упал на 3% до 96 за доллар, к концу года возможны всё 100 и даже выше.

Экспортёры в шоколаде, Сургут пр фишка конца года, за ними и весь рынок подтянется.

- комментировать

- Комментарии ( 1 )

Дебютный выпуск облигация Монополия

- 02 октября 2024, 07:58

- |

Помните, в детстве была такая экономическая настольная игра Монополия, в которой надо было покупать активы, развивать свой капитал и не стать банкротом? Я тоже помню, но это совсем не та Монополия, «это не игра, здесь всё серьезно».

Наша Монополия – это логистическая платформа, объединяющая участников рынка автомобильной логистики в цифровой среде с помощью сервисов и технологий. Функционал платформы позволяет грузоперевозчикам найти груз и вывезти его собственными силами, а водителям-предпринимателям — получить во владение транспортные средства через механизм лизинга при помощи партнеров компании

.В группу входят такие блоки как Монополия.Грузы, Монополия.Бизнес, Монополия.Тракинг, Монополия.Топливо и еще несколько дополнительных сервисов, которые вместе создают даже не логистическую компанию, а целую IT-группу.

Компания основана в 2006 году, штаб-квартира находится в Санкт-Петербурге. В 2023 году Монополия приобрела FTL-перевозчика Globaltruck. В 2025 году Монополия планирует выйти на IPO.

( Читать дальше )

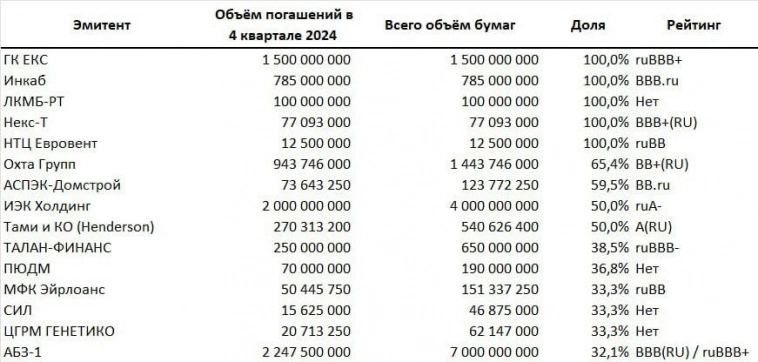

Погашение ВДО и части инвестиционного грейда в последнем квартале текущего года

- 02 октября 2024, 07:47

- |

Начинается 4 квартал, мы решили подготовить для читателей канала небольшую шпаргалку: данные по погашениям и офертам до конца текущего года. В выборку попали бумаги с рейтингом до уровня А

По ссылке: график погашений/амортизаций, график пут-оферт, таблица отношений погашаемых бумаг к объёму бумаг в обращении по эмитентам

Дефолты (технические дефолты) Ники и Росгео, находящиеся на разных полюсах рейтинговой оценки, показали, что оценивать возможность эмитента соблюдать свой график погашения — занятие не бесполезное. Надеемся, что собранные материалы будут полезны нашим читателям

В инвестиционном сегменте нашей выборки в абсолютных выражениях наибольшие погашения предстоят:

• ЭР-Телеком Холдинг 9 млрд

• Группа ЛСР 2,4 млрд

• АБЗ-1 2,25 млрд

• ИЭК Холдинг 2 млрд

Крупнейшие погашения эмитентов ВДО:

• Охта Групп 944 млн

• Легенда 800 млн

• Инкаб 782 млн

• Лайм-Займ 330 млн

Крупнейшие оферты:

• Сегежа Групп 10 млрд

( Читать дальше )

Президент ФПК «Гарант-Инвест» на ESG конгрессе РБК

- 01 октября 2024, 20:57

- |

1 октября 2024 года ФПК «Гарант-Инвест» стала партнером IV конгресса ответственного бизнеса «ESG – (Р)эволюция», где президент компании, Алексей Панфилов, выступил на сессии Школы управления СКОЛКОВО - Устойчивый бизнес: в поисках новых решений». В числе участников — Андрей Шаронов, генеральный директор Национального Альянса по вопросам устойчивого развития и руководители по устойчивому развитию ГК РосАтом, X5 Group, ООО «Юнилевер Русь», УК «Металлоинвест». Модератором выступила Елена Дубовицкая, директор Центра устойчивого развития Школы управления СКОЛКОВО.

Обсуждалось, что компании, внедряющие экологические и социальные технологии (ESG), становятся более устойчивыми в условиях экономической нестабильности, становясь ключевыми драйверами роста. Алексей Панфилов отметил, что ФПК «Гарант-Инвест» активно улучшает качество жизни, строя комьюнити-центры в новых микрорайонах. «Зелёные» инвестиции в недвижимость играют важную роль в снижении эксплуатационных затрат.

( Читать дальше )

ЯТЭК 001Р-04 - размещена новая корпоративная облигация

- 01 октября 2024, 20:08

- |

💼 ЯТЭК 001Р-04 $RU000A109NF7

www.tbank.ru/invest/bonds/RU000A109NF7/

Рейтинг — A(RU) (АКРА)

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 17.09.2027

Объем эмиссии — 1.50 млрд ₽

Для неквал. инвесторов — Нет

Цель займа:

Средства, полученные от размещения облигаций, планируется направить на финансирование основной деятельности, в том числе на реализацию инвестиционной программы.

Тинькофф стратегия Облигации ААА

&Облигации ААА

www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Тинькофф стратегия Российские ETF

&Российские ETF

www.tbank.ru/invest/strategies/01189663-dd5c-4d69-b77f-0dd1b65eddf0

Тинькофф стратегия Золотой Фьючерс

&Золотой Фьючерс

www.tbank.ru/invest/strategies/289233a8-2d75-4e95-ac93-ba3daa0ecf9f/

Итоги первичных размещений ВДО и некоторых розничных выпусков на 1 октября 2024 г.

- 01 октября 2024, 18:34

- |

Мнение недели | Владимир Литвинов о том, как Big Data помогает бизнесу увеличить доходность

- 01 октября 2024, 18:16

- |

Решили, что раз в неделю будем запрашивать у инвесторов комментарии по самым интересным новостям, а после — делиться текстами с вами.

Ранее мы рассказывали про то, что 22% российских промышленных компаний достигли достаточно высокого уровня импортозамещения ПО. В сегодняшнем посте Владимир Литвинов подробнее анализирует эту новость.

Ниже публикуем независимое мнение автора.

В начале осени IT-компании К2Тех и Arenadata обнародовали итоги своего совместного исследования, которое посвящено замещению иностранного программного обеспечения для работы с данными.

В последние два года власти делают акцент на необходимости замещения зарубежных IT-решений ради усиления технологического суверенитета страны. И все же результаты исследования свидетельствуют о том, что лишь 22% опрошенных предприятий смогли достичь значительного уровня замещения иностранного софта. Работ по импортозамещению у отечественных айтишников еще непочатый край ❗️

Необходимо подчеркнуть, что промышленные предприятия стали больше доверять отечественному ПО. Порядка 40% респондентов готовы внедрять такие решения в своей производственной деятельности. Это значительный прогресс: ранее бизнес часто жаловался на низкое качество отечественного ПО. Сейчас на эти проблемы указывают лишь 12% респондентов.

( Читать дальше )

Обновлённая таблица со всеми флоатерами на 30.09.2024

- 01 октября 2024, 17:54

- |

Ещё вчера подготовил обновлённый вариант таблицы, которая так хорошо зашла вам :)

Добавил несколько изменений по вашим пожеланиям:

— Изменил периодичность выплат с раз в дней, на количество выплат в год

— Добавил столбец с ценами

— Добавил столбцы с датой погашения и оферты

— Добавил столбец с днями до погашения

— Убрал столбец с делением на квал/не квал так как в ней нет смысла и все бумаги у разных брокеров по разному торгуются, что только больше путает людей

— Добавил порядка 10 новых флоатеров

Таблица стала более функциональной и полезной для всех. Оцените мой труд и поставьте лайк, а если не подписаны на меня, то ещё и подпишитесь 👍

Сама таблица находится у меня в телеграм канале: t.me/filippovich_money

Инфляция будет оставаться повышенной как минимум до конца 25 г, значительно выше прогнозных цифр от ЦБ в 6,5-7% в 24 г. и 5% в 25 г. - РСХБ Управление Активами

- 01 октября 2024, 17:29

- |

Проект федерального трехлетнего бюджета, который был представлен правительством в минувший понедельник, в целом носит проинфляционный характер. Так, по итогам 2024 года доходы бюджета должны показать динамику в 24,1% г/г (в 2025 году: 11,6% г/г). В свою очередь, расходы бюджета в 2024 году должны вырасти на 21,6% г/г (в 2025 году: 5,3% г/г), что увеличивает дефицит до -₽3,3 трлн против изначально запланированных -₽2,1 трлн.

Рост расходов может придать дополнительный (и существенный) импульс инфляции, что с высокой вероятностью окажет дополнительное давление на рубль со стороны основных иностранных валют. На наш взгляд, инфляция будет оставаться повышенной как минимум до конца 2025 года (то есть значительно выше прогнозных цифр от ЦБ в 6,5-7% в 2024 году и 5% в 2025 году).

Говоря о курсе рубля, в октябре его ждет незначительное ослабление: до 95 рублей за доллар США, 105 рублей за евро и до 13,6 рублей за китайский юань.

ГТЛК вошла в перечень компаний с I уровнем оценки в ESG-индексе РБК и НКР

- 01 октября 2024, 16:47

- |

В третий ежегодный ESG-индекс вошли 117 участников из разных секторов экономики, включая 18 банков и страховых компаний. Оценка проводилась на основе анкетирования и данных из открытых источников с учетом отраслевой специфики.

Напомним, что в октябре 2023 года ГТЛК также был присвоен рейтинг ESG-АА от АКРА.

Подробнее с критериями оценки и полным списком участников ESG-индекса можно ознакомиться по ссылке https://www.rbc.ru/industries/news/66fa7d299a7947824401db42

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал