нлмк

⚒️ НЛМК (NLMK) - есть небольшой потенциал, но пока не покупаю

- 24 сентября 2021, 08:13

- |

▫️ Выручка TTM: 867 млрд р

▫️ Прибыль TTM: 223 млрд р

▫️ EBITDA TTM: 348 млрд р

▫️ Fwd P/E 2021: около 4,5

▫️ P/B:3,4

▫️ Прогнозные дивиденды 2021: 17%

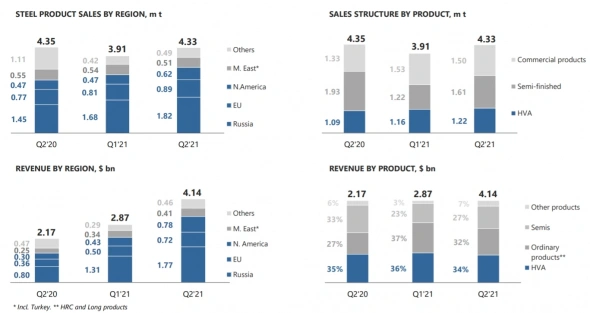

👉 Основную долю выручки компании формирует реализация стали.

Сегменты в 1П2021:

55% — плоский прокат РФ: $3,9b (+40% г/г)

15% — сортовой прокат РФ: $1b (+103% г/г)

16% — предприятия в США: $1,1b (+79% г/г)

👉 Компания вертикально интегрирована, что позволяет сохранять очень низкую себестоимость производства. Себестоимость тонны сляба в 2кв2021 составила $252 за тонну. Компания полностью обеспечивает себя железной рудой.

✅ Дивидендная политика политика предусматривает выплаты >100% от FCF, если чистый долг/EBITDA<1. За 1 и 2 кв компания выплатила 21,3 р на акцию в виде дивидендов. Компания долгое время следовала и продолжает следовать див. политике.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Налоговый маневр в M&M. Соглашение достигнуто - Атон

- 23 сентября 2021, 21:17

- |

Трехлетний срок пошлин мы считаем приемлемым вариантом – тем самым повышается вероятность того, что они не станут постоянными. В целом, мы полагаем, что новость незначительно, но позитивна для сектора, особенно для Норникеля и Северстали, которым при введении повышенного налога на прибыль пришлось бы дополнительно платить $0.4 млрд и $0.2 млрд соответственно.Лобазов Андрей

( Читать дальше )

Связывать падение акций металлургических компаний только с налогами не стоит - Универ Капитал

- 23 сентября 2021, 20:59

- |

По итогам данных договоренностей затронутые этими нововведениями компании ещё опубликуют обновлённые прогнозы по прибыли. Но связывать падение акций металлургических компаний только с налогами не стоит. Цена на железную руду на фоне новостей о возможном банкротстве китайского застройщика опустилась до уровня середины 2020 года. Цены на акции металлургов переживают серьезную коррекцию. Возможно, продавцы на рынке воспользуются спросом на акции металлургов после снятия налоговых рисков. Стоит ждать, что акции металлургических компаний скорректируются ниже. При этом в текущую цену их акций заложен возможный большой дивиденд за 2021 год, которого может и не быть.Тузов Артем

( Читать дальше )

ММК – почему ближайший год компания будет в более выгодном положении чем НЛМК и Северсталь?

- 23 сентября 2021, 09:06

- |

Акции металлургов были очень выгодными 2 года назад. С тех пор цены на сталь выросли, акции также выросли в 2 раза. Акции Северстали, НЛМК и ММК были основными в моем портфеле до начала ралли цен на сталь. Но цены на сталь достигли своего пика в мае 2021 и с тех пор все ждут, когда цены на сталь скорректируются и введут новые налоги. В результате даже квартальная дивидендная доходность этих компаний достигла за 3 квартал удивительных 5% (что соответствует годовой див доходности в 20%). Т.е. рынок уже по умолчанию оценивает акции, как будто цены на сталь уже упали.

В течение последнего года я постепенно увеличивал позиции в других акциях. Основной рост моего портфеля в 145% произошел больше за счет ПИК и Самолет. Но я продолжаю верить в сектор металлургии даже с учетом коррекции цен на сталь и повышения налогов.

Подсчитывая размер налога на прибыль на 2022 год в моем предыдущем посте, обнаружилось, что для ММК и НЛМК повышения не будет. Повышение налога на добычу руды также ММК почти не затронет, так как ММК большую часть руды покупает. Причем не только руду из РФ, но и из Казахстана (Магнитогорск расположен близко к Казахстану).

( Читать дальше )

НЛМК: Влияние налоговой реформа на финансовые показатели 1-го квартала 2022 года

- 22 сентября 2021, 21:10

- |

UPD. Официальная формула https://t.me/government_rus/346 и https://www.rbc.ru/business/23/09/2021/614c8b409a7947608f20856f

Прогноз финансовые показатели за Q1`22 без учета налоговой реформы

- Q1`22 EBITDA — $1030 млн. уменьшение на 22% (4329*(980*0,7-215-233)) при средней за 5 лет цене кеш-кост сляба

- Q1`22 FCF — $702 (1030-270-1030*0,18+(4,329*980*0,15*0,20))

- Q1`22 Дивиденд — 8,5 руб (702/5993,23*73) c доходностью 15,4% годовых

где:

- ставка НДПИ на уголь 1,5% к рыночным мировым ценам, при самообеспеченности 0%

- ставка НДПИ на ЖРС 4,8% к рыночным мировым ценам, при самообеспеченности 100%

- налог на прибыль зависит от коэффициента нахлобучивания ( Н = дивиденды — инвестиции / капитал компании на начало 5 летнего цила). При Н < 1- 20% прежних; 1 < Н < 2 — 25%; Н > 2 — 30% c 2023 года

- акциз на слябы 2,7% от экспортной цены в российских портах выше $300 за тонну.

( Читать дальше )

Повышение налоговой нагрузки негативно отразиться на инвестпланах металлургов - Альфа-Банк

- 22 сентября 2021, 19:08

- |

Предполагается, что дополнительные налоговые поступления в бюджет будут поступать по двум каналам. Во-первых, правительство планирует ввести налог на добычу, который для производителей угля составит 1,5% и для производителей железной руды – 5,5%. Во- вторых, планируется ввести прогрессивную ставку налога для этих производителей, расчет которой будет производиться, исходя из дивидендной политики той или иной компании: так, если инвестиции компании превышали дивидендные выплаты последние 5 лет, налог на прибыль составит 20%; если же в прошлые годы более высокими были дивиденды в сравнении с инвестициями, налог на прибыль может быть повышен до 30-35% на максимуме.

Хотя намерение правительства повысить налогообложение горно-металлургической отрасли, которая выиграла от скачка мировых цен, вполне объяснимо, мы считаем, что в данный момент, когда производители металлов в любом случае будут испытывать давление из-за рисков, связанных с переходом к безуглеродной экономике, повышение налоговой нагрузки негативно отразиться на инвестиционных планах сектора. Иными словами, действия российского правительства создают дополнительное давление на сектор, который сейчас сталкивается со структурными вызовами.Орлова Наталия

«Альфа-Банк»

Налоговый маневр в секторе M&M - свет в конце тоннеля - Атон

- 22 сентября 2021, 11:53

- |

Согласно последним представленным оценкам, ожидаемый общий объем налоговых сборов за три года составит 546 млрд руб. (186 млрд руб. в год), что меньше последних звучавших в прессе оценок. Мы полагаем, что правительству, по этой причине, вероятно, придется выбирать между НДПИ/акцизом и прогрессивным подоходным налогом.Лобазов Андрей

( Читать дальше )

Дивидендный портфель, который принес доход 140% за год и 200% за 2 года. Какие акции покупаю дальше?

- 22 сентября 2021, 09:12

- |

Подход к формированию портфеля из дивидендный акций, которые имеют потенциал увеличения дивидендов в будущем, показал отличный результат – 140% за последний год и 200% за 2 года.

В портфель не добавлял компании, которые совсем не платят дивиденды, так как их будущее сложно прогнозировать — даже в случае успеха они могут так и не начать платить дивиденды. А также не добавлял компании, которые платят дивиденды, но потенциал развития бизнеса не внушает уверенности.

В итоге сформировался портфель акций:

ПИК — 23,1%

Самолет — 19,7%

Северсталь — 14,2%

ММК — 10,0%

НЛМК — 6,8%

Сбер — 6,5%

Лукойл — 6,1%

Норникель — 2,9%

Фосагро — 2,6%

Газпром — 1,9%

Алроса — 1,8%

Магнит — 1,4%

МТС — 0,8%

Акрон — 0,8%

Черкизово — 0,5%

Сегежа — 0,3%

Татнефть — 0,2%

ВТБ — 0,1%

АФК Система — 0,1%

ЛСР — 0,1%.

Средняя текущая дивидендная доходность– 10%.

Что в дивидендном портфеле делают Самолет, Сегежа и АФК Система? По Самолету была див. доходность больше 5%, когда я начал покупать акции, сейчас за счет роста меньше, но на горизонте 2-3 лет дивиденды должны догнать стоимость акций и вырасти до 5%. По Сегежа будет дивидендная доходность 5% за 2021 год. АФК Система присутствует по минимуму с потенциалом увеличивать дивиденды.

( Читать дальше )

Минфин нахлобучит компании новым законопроектом

- 21 сентября 2021, 18:16

- |

Налоговый законопроект ляжет дополнительным камнем на шее российских компания Теперь, помимо повышения НДПИ, будет введена формула, в которой будут участвовать выплата дивидендов, инвестиции и амортизация за 5 лет.

В бюджет в 2022-2024 году уже заложены дополнительные поступления в виде 546 млрд. рублей. Дополнительные изъятие будет происходить с металлургов, производителей удобрений и угольной промышленности. Благодаря законопроекту, позволяющему запустить липкую руку демократии в карманы добропорядочных компаний, из карманов акционеров будет изъято:

- Для угольщиков ставка 1,5%

- Для производителей руды – 5,5%

- Теперь коэффициент для производителей удобрений будет 8,75

( Читать дальше )

Как затронет металлургов и производителей удобрений повышение ставки налога на прибыль?

- 20 сентября 2021, 15:10

- |

Вчера Ведомости опубликовали подробное пояснение какой итоговый проект налога на прибыль был утвержден по итогам совещания правительства с металлургическими компаниями и производителями удобрения.

Формула довольно логичная и не повысит налог на прибыль большинство компаний:

(Дивиденды – CAPEX + Амортизация) за 5 лет / капитал 5 лет назад = коэффициент.

Если до 1 – прежний налог на прибыль 20%.

Если от 1 до 2 – 25%.

Если больше 2 – 30-35%.

На Финаме я нашел сегодня интересный подробный расчет от Атона на каких компаниях скажется данное повышение налога на прибыль. Единственно их расчет сделан с учетом капитала на конец 2015 года. А в 2022 году конечно расчет будет с учетом капитала на конец 2016 года (капитал у многих компаний как раз сильно вырос к концу 2016 года).

Поэтому с учетом этой корректировки посчитал примерные ставки налога на прибыль на 2022 год (за 2021 год данных еще нет):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал