ВДО

Платежи в портфеле PRObonds. На на последней неделе 2024

- 23 декабря 2024, 08:43

- |

Интерактивная страница портфеля PRObonds ВДО: Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- Комментарии ( 0 )

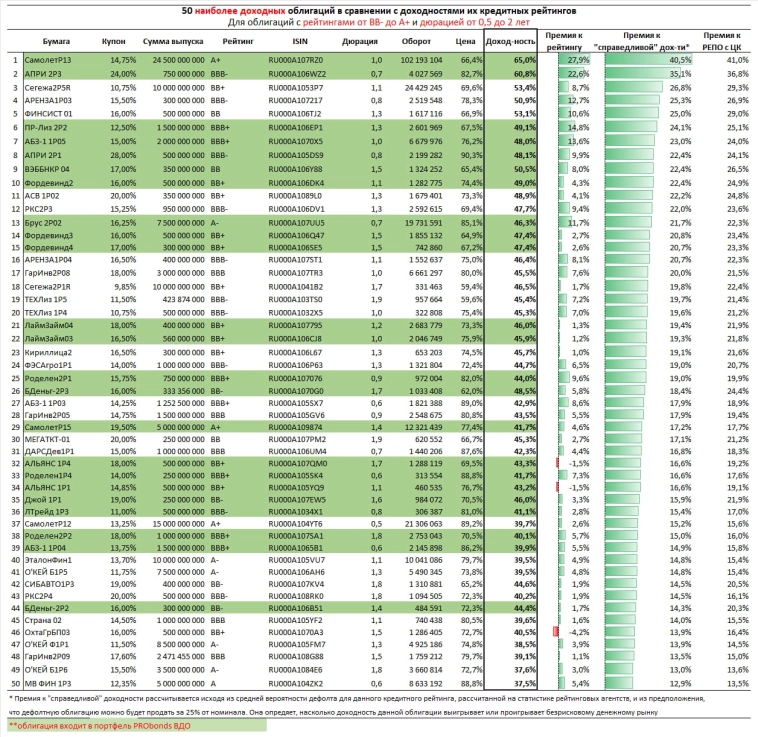

50 наиболее и 30 наименее доходных ВДО. Для тех, кого ударная пятница настроила подумать о покупках облигаций

- 23 декабря 2024, 07:00

- |

Если яркая биржевая пятница настроила вас подумать над покупкой облигаций, информация в таблицах👆👇, особенно в первой👆, может оказаться кстати.

Неожиданный рост хорош для тех, чьих портфелей он коснулся.

Но если вопрос, покупать или нет, только задан, проще на него отвечать, имея ориентиры.

Сравнительные доходности ВДО (хотя в таблицах облигации чуть выше по рейтингам, от BB- до A+, торгую обычно в этом рейтинговом спектре) мне выбор упрощают.

В первой таблице много зеленых строк. Это позиции, входящие в портфель PRObonds ВДО. Несложное правило: покупать / держать бумаги с премиями к своим рейтингам, продавать – с дисконтами.

Опираясь на правило и деньги в РЕПО с ЦК наш портфель ВДО в 2024 году оставил слишком далеко позади и просто вложения в ВДО, и любые индексы «взрослого» облигационного рынка.

Пользуйтесь, если доверяете!

( Читать дальше )

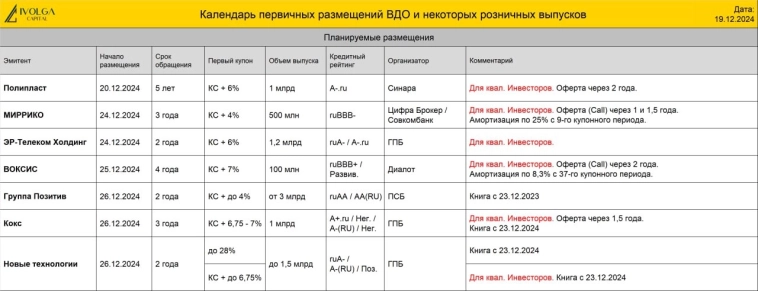

Первичные размещения облигаций: план на неделю с 23.12 по 29.12.24

- 22 декабря 2024, 23:53

- |

⚙️ Новые Технологии: A-, 2 выпуска – фикс до 28% (YTM~31,6%), флоатер ΣКС+650 (EY~30,9%)

Подробный разбор здесь, новый фикс в моменте – один из лучших в специфической категории «не-ВДО с высоким купоном», но велика вероятность, что укатают на сборе

🛒 Магнит: AAA, флоатер ΣКС+300 (EY~26,4%), ежемес. купон, 1,5 года, 5 млрд.

Продолжается операция «замена кубышки дорогим долгом», но это проблемы акционеров, в контексте облигаций никаких претензий к компании нет. Параметры – в рамках нового ориентира для AAA. Причем, свежие Россети МР, которые на днях выходили с тем же стартом, даже позволили себе символически снизить спред на сборе, до 290 б.п.

Возможно, это только передышка, но прямо сейчас на таком фоне условия Магнита внезапно выглядят неплохо. Я бы даже сказал хорошо, если иметь уверенность, что новый выпуск на ближайшее время у эмитента последний, но такой уверенности пока нет. Бумага еще и совсем короткая, тоже считаю это плюсом (тут кому как)

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях (Транс-Миссия понижение до B+ | Брусника подтверждение А- | Джетленд подтверждение ВВ+…)

- 21 декабря 2024, 09:54

- |

📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🔴ООО «Транс-Миссия»

Эксперт РА понизил кредитный рейтинг до уровня ruB+. Ранее у компании действовал рейтинг на уровне ruBB-.

ООО «Транс-Миссия» является ключевым юридическим лицом сервисов такси «Таксовичкоф» и «Ситимобил», который формирует свои доходы за счёт агрегирования заказов физических и юридических лиц с целью передачи их на исполнение партнёрам в лице водителей такси и таксопарков, подключенных к системе Компании. Компания является частью группы People&People.

Понижение кредитного рейтинга связано с негативной динамикой уровня процентной нагрузки на фоне высоких процентных ставок в экономике и отсутствия ощутимых предпосылок для качественного изменения показателя в среднесрочной перспективе.

Агентство также отмечает ухудшение среднего уровня долговой нагрузки за анализируемые периоды. Агентство негативно оценивает качество риск-менеджмента компании вследствие прецедента по техническому сбою в системах, который привёл к уничтожению большей части информации без возможности восстановления, в частности финансовых данных до 2023 года. Тем не менее, компания провела меры по устранению таких событий и их недопущению в будущем.

( Читать дальше )

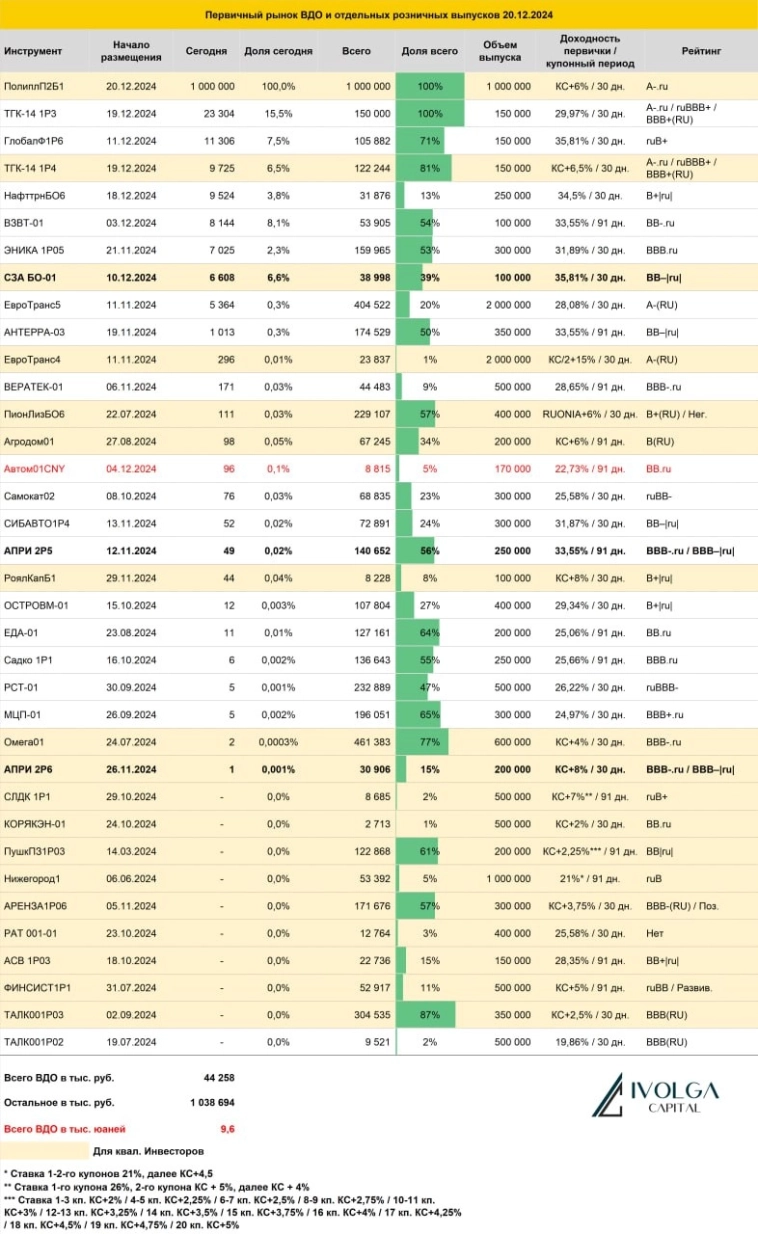

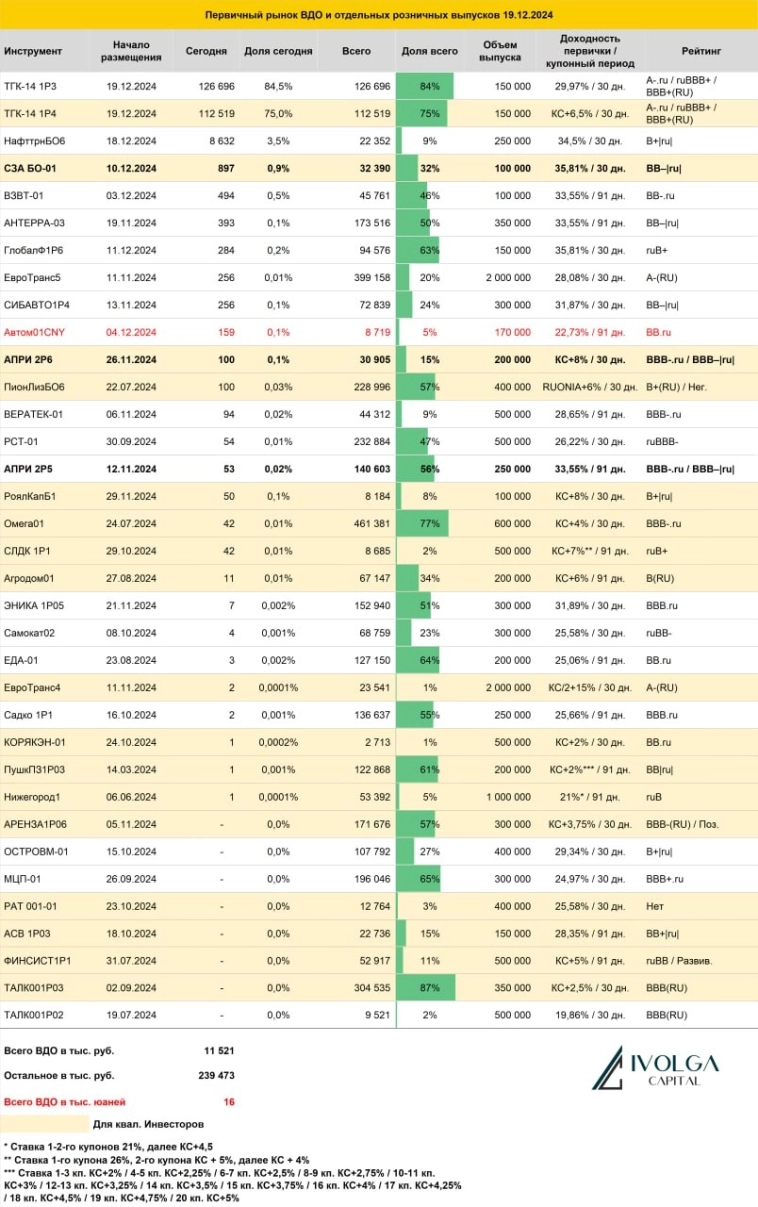

Итоги первичных размещений ВДО и некоторых розничных выпусков на 20 декабря 2024 г.

- 20 декабря 2024, 18:36

- |

Итоги торгов за 19.12.2024

- 20 декабря 2024, 10:37

- |

Коротко о торгах на первичном рынке

19 декабря новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 462 выпускам составил 1144,0 млн рублей, средневзвешенная доходность — 26,45%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Технический дефолт АО "РКК" при выплате 7-го купона (выпуск БО-02)

- 20 декабря 2024, 10:20

- |

🔴 АО «РКК» снова допустило технический дефолт по выплате 7-го купона облигаций серии БО-02.

Общая сумма к выплате: 11 220 000 ₽

Официальная причина неисполнения обязательств:

«отсутствие денежных средств на дату исполнения обязательства, в связи с увеличением дебиторской задолженности АО «РКК», вызванной несвоевременным поступлением денежных средств от зарубежных клиентов АО «РКК», ввиду возникших сложностей проведения платежей в иностранной валюте.»

➖➖➖

Анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новый выпуск облигаций "Полипласт" (RU000A10AEG7)

- 20 декабря 2024, 10:07

- |

🔶 АО «Полипласт»

(для квалифицированных инвесторов)

▫️ Облигации: Полипласт-П02-БО-01

▫️ ISIN: RU000A10AEG7

▫️ Объем эмиссии: 1 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 27%

[формула: КС ЦБ + 6%]

▫️ Амортизация: нет

▫️ Дата размещения: 20.12.2024

▫️ Дата погашения: 24.11.2029

▫️ Возможность досрочного погашения: да

▫️ ⏳Ближайшая оферта: 10.12.2026

Об эмитенте: АО «Полипласт» — производитель специализированных промышленных химикатов для строительной отрасли, нефтедобычи, металлургии, кожевенной отрасли, производства чистящих и моющих средств.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Календарь первички ВДО и розничных облигаций (СЗА, купон 31% | АПРИ, КС + 8% | Позитив, КС + 4% | ЭР-Телеком, КС + 6% | Полипласт, КС + 6%)

- 20 декабря 2024, 09:48

- |

Актуальные размещения от Иволги Капитал

• ПКО СЗА БО-01 (BB–|ru|, 100 млн руб., ставка купона 31%, YTM 35,81%, дюрация 2 года) размещен на 32%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• АПРИ БО-002Р-06 (BBB–|ru| / BBB-.ru, 200 млн руб., ставка купона КС+8) размещен на 15%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• АПРИ БО-002Р-05 (BBB–|ru| / BBB-.ru, 250 млн руб., ставка купона 30% на 1 год до оферты, YTM 33,55%, дюрация 0,9 года) размещен на 56%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 19 декабря 2024 г.

- 19 декабря 2024, 18:37

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал