Избранное трейдера zzg

Март 2024 года. Ежемесячные инвестиции в ПФ Кубышка. Итоги

- 18 марта 2024, 13:51

- |

До официального выхода на пенсию мне осталось 128 месяцев ежемесячного инвестирования.

1. Стартовал в 2006 году, ежемесячно откладывал по 3 тыс. руб. в месяц, покупал российские дивидендные акции.

2. В этом году мне исполняется 55 лет. Мои родители вышли на пенсию в 55 лет, кстати. Поэтому я начал задумываться над тем, чтобы начать платить себе «пенсию» с октября 2024 года. Но решение пока не принял. Пока все остается по прежнему. Вопрос прорабатываю.

3. Март 2024 года закрыл. Разместил 7500 руб. с зарплаты, а также ежемесячные проценты с 7 млн. руб. банковских депозитов, размещенных «лесенкой».

4. Все деньги от блогерской деятельности тоже размещаю в ПФ Кубышка:

— 98.7% денег дает ТГ канал «ПФ Кубышка»;

— 1,3% денег дает канал на Дзене, которые вы читаете.

Второй месяц ставлю рекорды в ТГ, каждый день размещаю по 1 рекламе (стоимость 2-3 тыс. руб, в зависимости от площадки, откуда пришел рекламодатель), включая выходные. У меня всего 5,8 тыс. подписчиков, канал мизерный.

( Читать дальше )

- комментировать

- 3.7К | ★6

- Комментарии ( 10 )

Операционные результаты Группы "Аэрофлот" за январь 2024 года

- 09 февраля 2024, 13:02

- |

Приветствуем вас в официальном блоге Группы «Аэрофлот»! Будем здесь делиться главными новостями о работе Аэрофлота и дочерних компаний, ситуации на рынках и в отрасли авиаперевозок.

Сегодня мы публикуем операционные результаты за январь 2024 года, показавшие продолжение высоких темпов роста прошлого года.

✈️ Общий объем перевозок Группы составил 3,9 млн пассажиров, на 20,9% больше год к году.

✈️ На внутренних линиях перевезено 2,9 млн пассажиров, на 13,1% больше января 2023 года.

✈️ На международных линиях перевозки выросли на 51,9% по сравнению с январем 2023 года, до 972,7 тыс. пассажиров.

✈️ Пассажирооборот увеличился на 31,3% год к году, предельный пассажирооборот – на 28,9%.

✈️ Процент занятости кресел составил рекордные 86,9%, увеличившись на 1,6 п.п. год к году. На внутренних линиях занятость кресел достигла 88,0%, увеличившись на 1,5 п.п. Это очень высокий результат для сезона января как для российской авиации, так и в целом для мировой, и отражает спрос и востребованность услуг Группы «Аэрофлот».

( Читать дальше )

О рынке

- 20 января 2024, 18:28

- |

Есть популярное мнение, что невозможно прогнозировать рынок, т.к. слишком уж много факторов, которые на него могут повлиять, а мы не можем их всех учесть. Особенно замечательна теория Талеба, согласно которой в любой момент может прилететь Черный лебедь и обрушить рынок. И все прогнозы насмарку. Собственно, из этого так же вытекает мнение, что экономика и геополитика влияет на котировки акций, товаров и валют.

Но так ли это на самом деле?

В 80-ых группа американских исследователей во главе с Р. Пректером обнаружила, что именно социальные настроения определяют динамику всех сфер жизни общества, будь то политика, экономика, фондовые рынки, тренды в культуре, моде, музыке и тд. Данную область исследования назвали Социономикой, или Социо-динамикой. Согласно ней во время позитивных социальных настроений растут рынки, развивается экономика, политические лидеры кажутся населению талантливыми, в строительстве увеличивается высота зданий, в моде уменьшается длина юбок, музыка становится попсовей и веселее. Во время же негативных настроений рынки падают, наступают рецессии, начинаются войны, предпочтения в музыке отдаются более грустным и агрессивным мелодиям, в фильмах – ужасам, а также общество легче подвержено пандемиям. Её то мы и разберем.

( Читать дальше )

Разумный инвестор 2024

- 06 января 2024, 23:13

- |

«В жизни может быть пять-шесть раз, когда вы знаете, что правы, вы знаете, что у вас есть что-то, что действительно чудесно сработает, и у вас есть шанс сделать это. Люди, которые сделают это два или три раза слишком рано, они все разоряются, потому что думают, что это легко. На самом деле это очень тяжело и встречается редко», Чарльз Мангер

Перед тем как подводить итоги 2023 года я как обычно перечитал, что писал ровно год назад.

https://vk.com/@shadrininvest-razumnyi-investor-2023

Кроме этого, можно посмотреть посты внутри года, есть все в блоге на Аленке и в моей группе ВК. Интересно перечитать свои записи. Рекомендую.

В 2023 году рынок рос и рос счет.

( Читать дальше )

- комментировать

- 13.9К |

- Комментарии ( 99 )

Как вести учет облигаций в Excel. Часть 3. Дюрация

- 10 декабря 2023, 15:14

- |

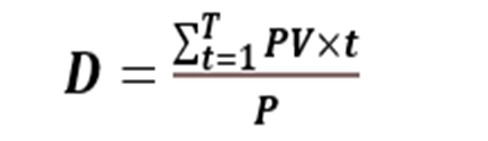

Дюрация

Предыдущие два поста были о расчете НКД и доходностей облигации. В этом расскажу про дюрацию.

Что такое вообще дюрация?

Дюрация время до погашения облигации с учетом промежуточных выплат и реинвестирования полученных купонов. Она помогает сравнить по срокам инвестиции без промежуточных выплат и инвестиции, имеющие промежуточные выплаты, которые реинвестируются.

В Excel есть встроенные функции, позволяющие рассчитать дюрацию. Существует два вида дюрации:

- дюрация Маколея (измеряется в годах или днях) и по смыслу близка с датой погашения;

- модифицированная дюрация, являющаяся мерой рыночного риска для облигаций.

Для дюрации Маколея используем функцию ДЛИТ (DURATION), а для модифицированной дюрации – МДЛИТ (MDURATION). Эти функции похожи и содержат один и тот же набор аргументов.

Но для начала познакомимся с формулой.

PV х t – приведенная стоимость всех потоков платежей, взвешенных по времени

P – текущая цена облигации

А теперь рассмотрим на примере все той же Уральской стали:

( Читать дальше )

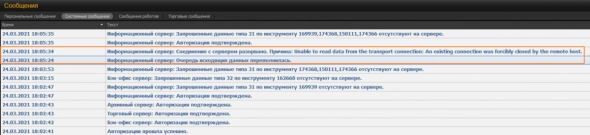

Решение проблемы со сбоями по связи в торговом роботе Альфа-Директ на облаке Amazon.

- 25 марта 2022, 07:06

- |

Здравствуйте, друзья, меня зовут Александр и вы читаете мой блог о заработке на инвестиционных идеях.

В прошлый раз мы не смогли решить проблему остановки сигналов по роботам и оценить реальный уровень доходности без сбоев по связи. Напомню, что в терминале Альфа-Директ 4.0 выскакивало сообщение о переполнении очереди данных:

( Читать дальше )

Как проиграть 12 квартир за 12 лет

- 24 декабря 2021, 11:35

- |

Много лет моя единственная квартира, в моём родном провинциальном городке, размером 33 кв.м, сдавалась одной квартирантке, о чём часто упоминал в блоге, например https://smart-lab.ru/blog/586790.php. Ренту можно назвать успешной, т.к. платежи приходили вовремя и не было простоя. Но не всё так замечательно.

В начале этого года ожидаемо сработал стоп-лосс https://smart-lab.ru/blog/677136.php.

Но с продажей я не спешил по двум причинам:

1) квартирантка оплачивала ренту и все ком.платежи;

2) было ожидание роста цены.

В середине ноября квартирантка купила квартиру в ипотеку, а мою квартиру освободила. Вот теперь пришло время продавать.

Сразу после освобождения квартиры, ключи были переданы риелтору с просьбой продать за 1.8 млн.руб. Значительного ремонта не было 12 лет, но были небольшие локальные ремонты во время проживания квартирантки. Вложений перед продажей 0₽. Я даже не заезжал ни разу и не смотрел, что там и как. Спустя 1.5 недели квартира не была продана.

( Читать дальше )

Топ-10 высокодоходных облигаций с доходность от 13% годовых и хорошим кредитным рейтингом.

- 13 декабря 2021, 12:04

- |

Из-за повышения ставки ЦБ стоимость облигаций стала сильно волатильной. В ситуации когда ЦБ повышает ставку на 1 процентный пункт стало сложно понять какие же инструменты позволят сохранить стоимость денег. Сразу скажем, что депозиты и накопительные счета под 7-8% это не позволяют. Валюта также ничего не гарантирует, учитывая, что ставка на долларовые вклады близка к нулю, а текущая инфляция в долларах/евро уже превышает 4% годовых. С точки зрения надежности государственные облигации и облигации крупных компаний, конечно, внушает доверия, но как раз их стоимость больше всего корректируется в условиях повышения ставки ЦБ.

В итоге остается помимо дивидендных акций только выбирать между высоконадежными облигациями эмитентов. И в этом отношении становится все более выгодным зафиксировать ставку в 12-16% годовых на несколько, учитывая, что после повышения ставки ЦБ в ближайшее время в 2022 году ЦБ планирует вернуться к понижению ставки.

( Читать дальше )

- комментировать

- 13.2К |

- Комментарии ( 30 )

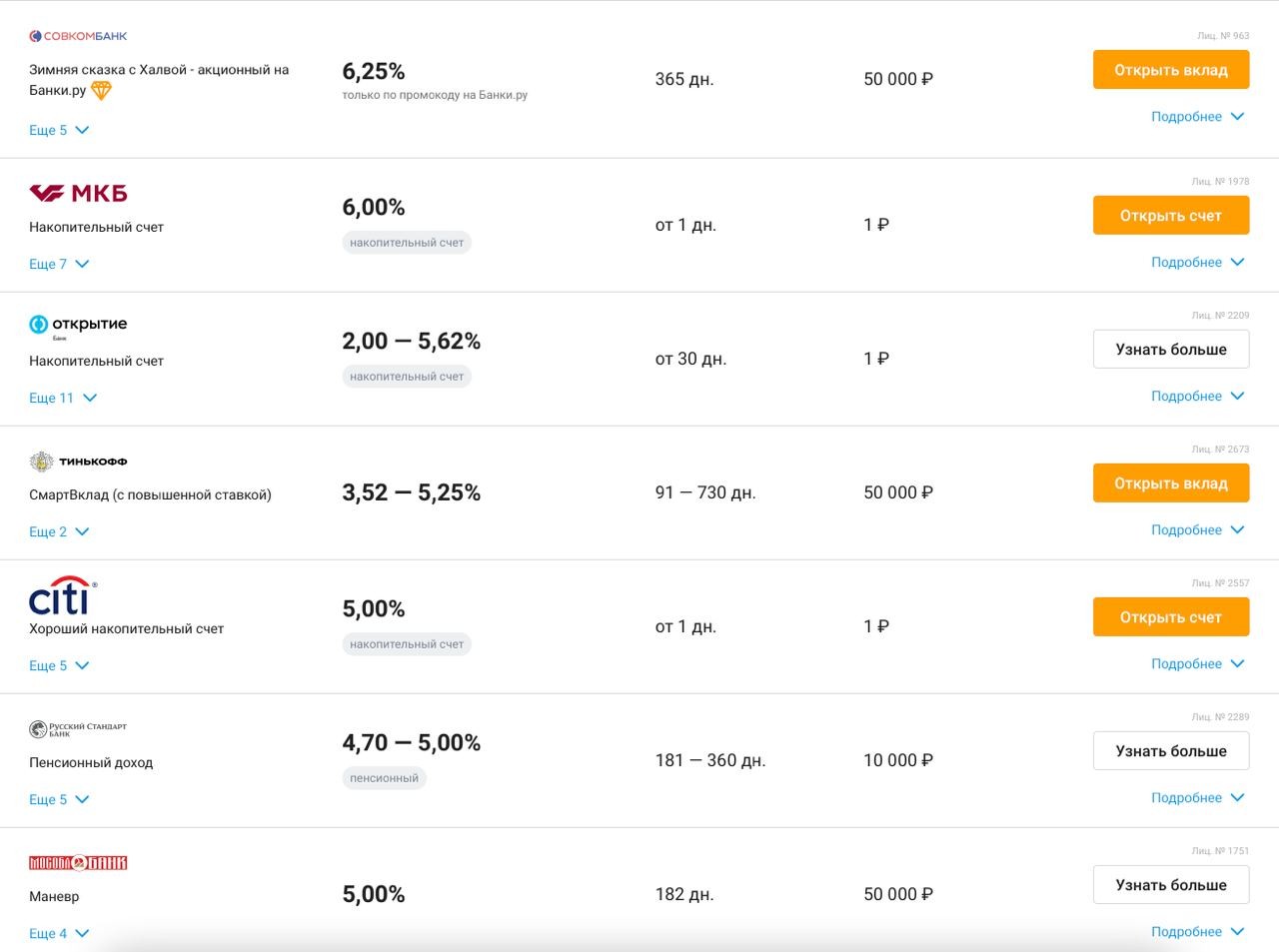

Куда вложить 300 000 рублей в 2021 году?

- 21 января 2021, 18:07

- |

Все чаще мне в личку задают вопрос о том, куда можно вложить свободные деньги в 2021 году. Вопросы эти не беспочвенны. Ведь 2020 год показал, что банковские депозиты не справляются с поставленными населением задачами. Но и рынки сильно выросли с мартовских просадок. Сейчас все сложнее найти подходящий инструмент. Одним из вопросов, заданных мне недавно — «Куда вложить 300 000 рублей на срок от полугода до года». И главное, чтобы по прошествию этого периода депозит желательно не ушел в минус ))) Давайте разбираться.

Самая оперативная информация в моем Telegram «ИнвестТема»

Однозначно, банковские депозиты сейчас крайне неинтересны. Я взял топ 30 банков и посчитал доходность. Средняя не превысила 4,6% и то, для ее получения нужны дополнительные платные подписки, страхование и прочее. Тот же Сбербанк не дает и 4%, если учесть эффективную ставку.

( Читать дальше )

Принципы Рэя Далио. Глава 5. Расширение компании.

- 23 апреля 2020, 11:10

- |

👉 2 самые большие силы экономики: рост и инфляция. Имеем 4 комбинациии их, и 4 стратегии

👉 В 1995 управляли $4.1 млрд а к 2000 году Bridgewater управляла $32 млрд

👉 Далио работал на двух работах: управление капиталом и управление бизнесом, многое делал сам

👉 В 2008 работал 80 часов в неделю, но недостаточно хорошо для двух должностей

👉 Посчитал, что чтобы выполнять обе работы отлично нужно 165 часов в неделю

👉 ТОП: когда ваш делегат делает работу за вас превосходно. ДНО: когда вы сами плохо делаете свою работу

👉 Прогнали сотрудников по психотесту Майерса Бриггса

👉 Поняли, что все сотрудники разные. Завели «бейсбольные карточки» на всех сотрудников с их статой

👉 Ничто не стимулирует к обучению так, как боль и нужда

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал