Избранное трейдера zolk

ТОП-5 главных мобильных приложений для инвестора!

- 12 февраля 2019, 17:59

- |

1. TradingView

Незаменимое приложение для любого, кто имеет отношение к инвестициям, трейдингу либо просто интересуется финансовыми рынками. Пользователям доступен просмотр котировок очень широкого списка активов: от криптовалют до акций и биржевых товаров. Отдельного внимания заслуживают возможности работы с графиками через приложение — для того, чтобы отслеживать движение актива и проводить технический анализ, не нужно даже проходить регистрацию или открывать брокерский счет.

В дополнение к этому есть раздел с торговыми идеями от других пользователей и аналог торгового чата с участниками. На одноименном сайте добавляются новостная лента, фундаментальная статистика по эмитентам, возможность тестирования торговых стратегий, скринер акций и многое другое. Сервис однозначно заслуживает высоких оценок, при этом аналогов ему нет.

( Читать дальше )

- комментировать

- 49.4К | ★34

- Комментарии ( 16 )

Когда остановить вложения в портфель

- 10 февраля 2019, 12:20

- |

Все говорят, что нужно инвестировать долгосрочно (15-20-30 лет), а лучше пожизненно. Но никто толком не объясняет, когда же можно перестать пополнять портфель. Ведь инвестируя, мы ограничиваем себя в потреблении сейчас, чтобы больше получить потом. Сколько же лет пополнять портфель? Когда можно начать тратить всю зарплату, ничего не откладывая? Давайте рассчитаем.

( Читать дальше )

Покупаем валюту на бирже выгоднее, чем в обменниках

- 05 февраля 2019, 13:39

- |

На самом деле, покупка долларов не в обменнике, а на бирже – дело очень простое. Для этого вам понадобится торговый счёт на фондовой секции (при объёмах покупки менее 1000 долларов или если сумма не кратна 1000) или на валютной секции (при покупке кратно 1000 долларов). Как правило, при открытии брокерского счёта у вас есть доступ к обеим этим площадкам (а также к срочной секции), но на каждую из них деньги нужно заводить отдельно (или переводить между ними). Лучше уточните этот момент у своего брокера.

Таким образом, купить валюту можно на фондовой или валютной секции. На валютной секции размер лота равен 1000, на фондовой 1 (можно купить 1 доллар). Разницы в курсах на этих площадках практически нет, максимум на 1-2 копейки, но некоторые отличия всё же есть:

Во-первых, на валютной секции немного ниже комиссия за операцию, но опять же, счёт идёт на сотые доли процента (точные цифры обязательно уточняйте у брокера, т.к. это будет зависеть и от брокера и от вашего тарифа).

Во-вторых, на фондовой секции можно купить доллары только с расчётами «Завтра» (TOM), т.е. средства станут доступны для вывода только на следующий рабочий день.

( Читать дальше )

БКС составил дивидендную корзину "Топ-5 акций компаний РФ"

- 04 февраля 2019, 14:35

- |

РОССИЯ-АКЦИИ-ДИВИДЕНДЫ-РЕКОМЕНДАЦИИ

Москва. 4 февраля. ИНТЕРФАКС — «БКС Глобал Маркетс» оставил дивидендную корзину «Топ-5 акций компаний РФ» без изменений, сообщается в обзоре главного стратега инвестбанка Вячеслава Смольянинова.

Таким образом, в дивидендной корзине «Топ-5 акций компаний РФ» от «БКС Глобал Маркетс» в настоящее время находятся «Сургутнефтегаз» (MOEX: SNGS) (привилегированные акции), «Татнефть» (MOEX: TATN) (привилегированные акции), VEON, Сбербанк (MOEX: SBER) (привилегированные акции) и «ФСК ЕЭС» (MOEX: FEES).

Как отмечает эксперт, корзина продолжила демонстрировать опережающую динамику, несмотря на сильное начало года для всего рынка, ее средняя дивдоходность на 12 месяцев ожидается на уровне 12,6%.

«Мы ожидаем, что в феврале-апреле большинство российских компаний раскроют прибыль и планы по дивидендным выплатам в рамках публикации финансовых результатов за 2018 год. Это важный период с точки зрения новостей о дивидендах от государственных компаний и банков, поскольку большинство из них по-прежнему производят выплаты только раз в год», — говорится в обзоре.

( Читать дальше )

Что нужно знать про активы с нерыночным ценообразованием (чужие тут не ходят)

- 04 февраля 2019, 10:26

- |

Показатели стрёмности (дополнительной опасности) финансовых инструментов

1. Акции любых компаний с маленьким фрифлоат (без разницы большие, пенни стоки или маленькие)

2. Акции где группа мажоритарных акционеров резко консолидировала пакет более 75% акций эмитента, а также случаи когда более 90% в одних руках и мажоритарий контролирует де-факто уже 95% УК АО. Рассчитывать на комфортную оферту для миноров в данном случае не стоит (напротив стоит опасаться игры на понижение стоимости актива, высаживание минориров, принудительный делистинг и т.п.).

3. Паи ЗПИФ (большинство ЗПИФ создаются под интересы конкретных учредителей управления, часто это просто нереализованные неликвидные залоги на балансе банков и прочие токсичные активы, которые по тем или иным причинам секъюритизированы, чтобы не вешать убыток на баланс банка). Интервальные ПИФы тоже могут быть нерыночным активом (с учетом ограничения в ликвидности).

4. Облигации юрлиц, не имеющих кредитных рейтингов уровня «В» от «большой тройки» или ВВВ+(RU) От АКРА и ruBBB+ (от RAEX) и выше.

5. Ценные бумаги юрлиц, находящихся в состоянии требований перед государством и по решению суда.

6. Акции юрлиц, где идут корпоративные конфликты и где резко увеличилась волатильность, объемы, и все это на снижении цены.

7. Ценные бумаги, где стабильно низкий объем торгов на вторичном рынке (на резкие выбросы объемов внимание не обращать). Сюда возможно стоит отнести и ИСУ (хотя по сути они ближе к ЗПИФ недвижимости)

8. Внезапное снижение стоимости корпоративных облигаций на фоне других облигаций, при котором есть продажа по цене не соответствующей уровню кредитного рейтинга (это актуально на границе уровней «ВВ-» от «биг 3» и «А-(RU)»-«ВВВ+(RU)» от АКРА и «ruA-» — «ruBBB+» от RAEX (так называемый кейс «Пересвета»)

9. Субординирированные облигаций эмитентов с кредитными рейтингами уровней «ВВ-» от «биг 3» и «А-(RU)» от АКРА и «ruA-» от RAEX (традиционно у субордов кредитные рейтинги много ниже чем у обычных облигаций того же эмитента, но обычно банки не хотят получать эти рейтинги на суборды чтоб не пугать инвестора — для понимания у РСХБ суборды имеют рейтинг от АКРА на 5-6 ступеней ниже чем рейтинг самого банка)

Выше перечислены атрибуты того, что соответствующие ценные бумаги обладают дополнительными рисками, которые могут быть «не в цене».

Дополнительный катализатор опасности.

( Читать дальше )

Биржевые манипуляции. Техника работы крупных игроков.

- 27 января 2019, 14:45

- |

Целью крупного биржевого спекулянта является получение прибыли на разнице в цене. Для этого «умным деньгам» необходимо постоянно раскачивать цены на рынке, пользуясь различными методами ценовых манипуляций. При манипулировании рынками крупные биржевые игроки используют разнообразные технологии, в которых учитывается всё, от технических и финансовых возможностей игроков до психологии человека.

«Классика» манипуляций

Не секрет, что манипулировать рынками можно распуская слухи о каких-нибудь событиях, существенно влияющих на состояние той или иной компании. Такие манипуляции случаются довольно часто, они являются прямым нарушением законов практически всех развитых стран и подлежат расследованию с целью найти источник таких слухов.

Высказывания различных аналитиков, тоже можно считать влиянием на рынок с целью манипулирования им, но аналитика трудно уличить в злом умысле, поскольку он всегда может привести разные доводы в пользу своего мнения. Аналитик как человек, имеет право на ошибку и вполне может не принять в расчёт тот или иной фактор, влияющий на опубликованные им выводы. То есть высказывания аналитиков за манипулирование рынком обычно не считается.

Технические манипуляции

( Читать дальше )

- комментировать

- 38.8К |

- Комментарии ( 30 )

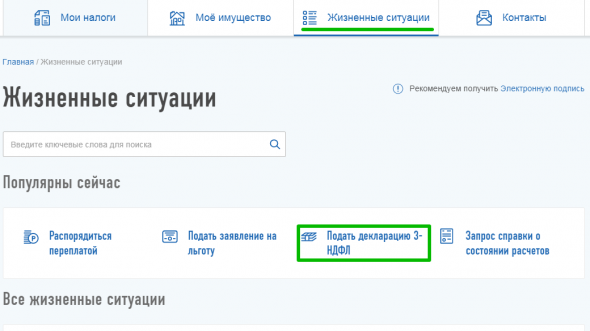

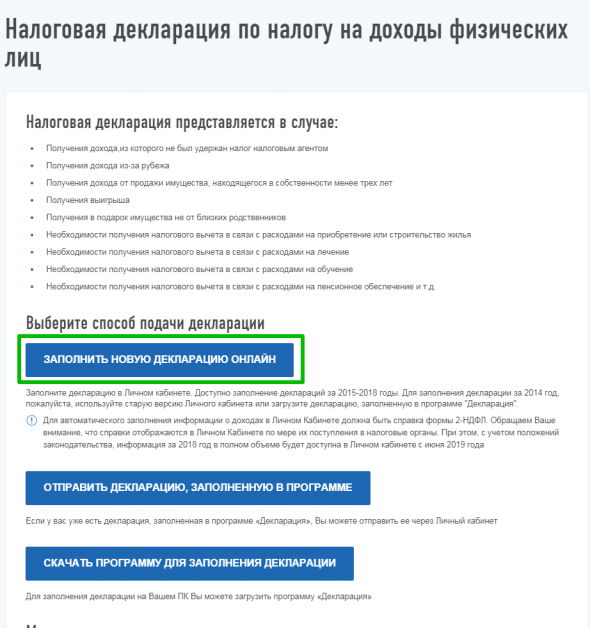

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

Итак по по порядку:

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

- комментировать

- 28.2К |

- Комментарии ( 94 )

Стопы, усреднения, пирамидинг, эквити, прогрессия и т.д.

- 13 декабря 2018, 19:16

- |

Дальше. Почему вы ставите стоп на 2 % а усредняетесь на весь депозит? Попробуйте торгануть со стопом на весь депозит — результат будет тот же. В любой финансовой деятельности важна работа с рисками, ошибка большинства что они думают что за счет усреднения затащат любое движение — потому начинают вести беспорядочную торговлю. У всех бывали серии убыточных сделок, то же самое с усреднением, вы так же можете схлопатать убыток по всем ордерам, если вместо того что бы думать, будете тыкать по клавишам.

Дальше. На длинной дистанции по моему мнению усреднение менее затратно чем отдавать на откуп стопам. Опять же не забываем что нельзя брать большую нагрузку на депозит одним активом и вляпываться на все одним движением. Достаточно 5-10% на актив, причем этот процент высчитывается заранее на размер сделки с возможностью движения против себя до начала следующей волны.

( Читать дальше )

Как купить портфель из ОФЗ и не прогадать?

- 29 ноября 2018, 13:42

- |

«Тот, кто одалживает, — слуга тому, кто дает в долг»

Пословица

Итак, перед нами задача – составить портфель из государственных облигаций так, чтобы он давал максимальную доходность, минимальные колебания, а также не заставлял нас часто отвлекаться от своих насущных любимых дел.

На чем должен быть основан выбор ценных бумаг?

1. Сроки.

Как я до этого упоминал в статье «Как вложить миллион рублей в ОФЗ?», срок инвестирования это один из основополагающих факторов стратегии при инвестировании. Для простоты и удобства расчетов возьмем срок в 3 года. Этого достаточно, чтобы достичь среднесрочной финансовой цели (например, покупка авто), а также показатель стабильности для более крупного капитала.

По срокам «около дела» у нас 7 вариантов облигационных выпусков

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал