Избранное трейдера VB

"Танцы с бубнами" с 3-НДФЛ или почему в ЛК налоговой "кривые" справки о доходах от брокеров

- 05 апреля 2021, 17:22

- |

Что делать? Просто складывать вычеты и помещать их в один. Например, сумму 201 и 222 помещать под кодом 201, сумму 205 (сальдирование ЦБ и ПФИ на ЦБ и фондовые индексы) и 206 помещать на 201 (+222) или 206, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1530 и 1532, соответственно, сумму 206 и 209 (сальдирование ПФИ на ЦБ и фондовые индексы с ПФИ не на ЦБ) помещать на 206 или 207, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1532 и 1535, соответственно. Именно так эти коды расположены друг под другом в справке 2-НДФЛ.

Теперь понятно почему справки 2-НДФЛ от брокеров — неверные. Бухгалтерия то ведет вычеты по разным кодам, а налоговая для каждого дохода принимает лишь один из.

Поэтому в одной справке от брокера в ЛК налоговой у меня нет вычетов 201 и 209, в другой 222 и 205, и только третья справка, где один код вычета — 201, верная.

( Читать дальше )

- комментировать

- 10.6К | ★108

- Комментарии ( 62 )

Норникель. Последствия аварии на НОФ и подтопления рудников "Октябрьский" и "Таймырский"

- 17 марта 2021, 16:43

- |

Компания вчера представила план по ликвидации последствий аварии на Норильской обогатительной фабрике и подтопления рудников «Октябрьский» и «Таймырский». Разберемся в новой информации и сделаем прогноз по финансовым показателям компании.

Были озвучены временные ориентиры по полному восстановлению работ на каждом из объектов:

1) НОФ — Завершение ремонтных работ по модернизации вкрапленной цепочки и запуск в эксплуатацию планируется с 15 апреля. При этом 15 марта медистая цепочка фабрики уже возобновила работу.;

2) рудник«Октябрьский» — с середины апреля – май;

3) рудник «Таймырский» — с начала июня в течение месяца.

Что важно, при подтоплении рудников не пострадали люди и техника. Запасы не утеряны, следовательно, ждать списаний, которые могли бы снизить показатель EBITDA не стоит.

( Читать дальше )

ТГК-1: дивидендный аристократ на нашей бирже!

- 13 марта 2021, 17:15

- |

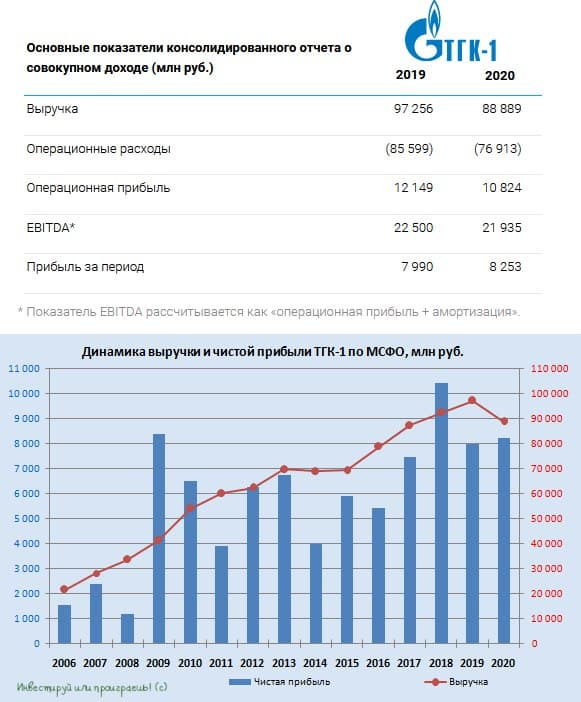

🧮 ТГК-1 вслед за ОГК-2 и Мосэнерго отчиталась по МСФО за 2020 год:

📉 Выручка компании по итогам 12 месяцев ожидаемо снизилась на 9% до 89 млрд рублей, на фоне сокращения выработки (-1,3% г/г), падения цен на электроэнергию из-за тёплой погоды в начале 2020 года, а также последствий, вызванных пандемией COVID-19, поспособствовавших введению ряда ограничительных мер в работе отечественных предприятий и организаций.

В таких условиях всё, что оставалось компании – это попытаться максимально оптимизировать свою операционную деятельность, сократив в первую очередь затраты на топливо и покупную электроэнергию/мощность — на 12,5% и 20,4% соответственно. Но даже это не главное – куда важнее резкое сокращение списаний справедливой стоимости основных средств с 400 млн руб. до нуля, а также четырёхкратное уменьшение убытков от обесценения нефинансовых активов – с 5,2 до 1,3 млрд руб. Как результат – падение операционных расходов больше чем на 10% до 76,9 млрд рублей, что, впрочем, не уберегло в итоге операционную прибыль ТГК-1 от 10%-го снижения, на фоне таких существенных потерь в выручке.

( Читать дальше )

Лучший предсказатель долгосрочной доходности? То, насколько популярен рынок акций

- 12 марта 2021, 11:33

- |

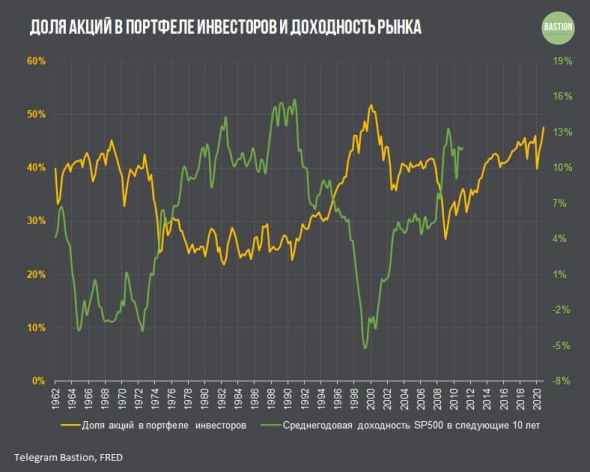

Федеральный резервный банк Сент-Луиса считает интересную статистику по доле акций в портфеле инвесторов США. Сейчас показатель достиг максимума за 20 лет и составляет 47%. Наименьший интерес к акциям в XXI веке наблюдался в I квартале 2009 года. Тогда доля акций не превышала 27%.

Если на график доли акций в портфелях наложить доходность индекса S&P500 в следующие 10 лет, то можно увидеть любопытные результаты. Чем больше инвесторы ставят на акции, тем более низкую доходность в дальнейшем получают. Зависимость сохраняется на протяжении всего периода доступной статистики.

График подтверждает то, что описано во многих классических книгах по инвестированию. История показывает, что для долгосрочного инвестора нет времени лучше, чем после продолжительного периода забвения рынка. Но верно и обратное, худшее время наступает после бума популярности акций.

Bastion в Telegram

Сбербанк. Обзор финансовых показателей по МСФО за 4-й квартал 2020 года

- 05 марта 2021, 13:51

- |

Сбербанк отчитался за 4-й квартал. Показатели в какой-то степени прогнозируемые, так как мы уже имели на руках данные по годовому отчету РСБУ.

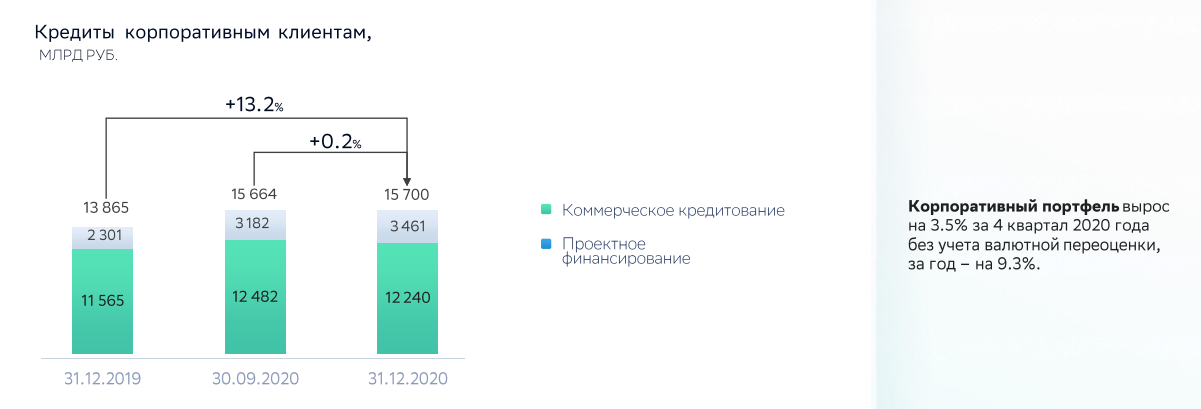

Чистые процентные доходы выросли на 15,0% относительно прошлого года и на 3,7% относительно прошлого квартала.

Рост процентных доходов связан с наращиванием кредитного портфеля. Выросли кредиты как корпоративным клиентам.

( Читать дальше )

Почему мы следим за доходностями Treasuries?

- 03 марта 2021, 10:29

- |

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

( Читать дальше )

- комментировать

- 11.9К |

- Комментарии ( 8 )

Ленэнерго. Перспективы компании и проблемы с выбиванием долга

- 02 марта 2021, 14:33

- |

Ленэнерго-преф (LSNGp)

Ленэнерго имеет активы на 255 млрд. рублей, а капитализация составляет всего 65 млрд. рублей. Казалось бы, идеальный «окурок» по Грэхэму, но не все так просто. Одно дело иметь ликвидные активы, а другое дело кабельные линии, трансформаторные подстанции и прочее. Даже при большом желании по себестоимости такое добро никто не купит, поэтому, компанию оценивают по тем денежным потокам, которые она генерирует акционерам.

Главным финансовым результатом для держателей префов является чистая прибыль по РСБУ, почему именно она мы уже разбирались. В этом году компания установила рекорд по данному показателю, чистая прибыль выросла на 4,3% г/г до 14,150 млрд. руб.

Мы уже можем прикинуть потенциальные дивиденды по итогам 2020 года, которые составят 15,17 рублей, что к текущим ценам дает двузначную див. доходность, а к цене моей средней — 17,5%.

( Читать дальше )

ГМК Норникель. Итоги 2020 года и перспективы

- 17 февраля 2021, 16:27

- |

Компания отчиталась за 2020 год. Давайте оценим текущее состояние бизнеса, потенциальные дивиденды и перспективы.

Выручка выросла на 15% г/г до $15,5 млрд. Рост связан позитивной ценовой динамикой на металлы.

EBITDA снизилась на (3% г/г) до $7,7 млрд. Основная причина снижения — резервирование средств из-за аварии, а также небольшой рост запасов.

Чистая прибыль снизилась на (39% г/г) до $3,6 млрд.

Свободный денежный поток вырос на 36% г/г до $6,6 млрд.

Палладий продолжает доминировать в структуре выручки компании с долей в 42%, медь и никель занимают по 21%, на долю платины пришлось всего 4%.

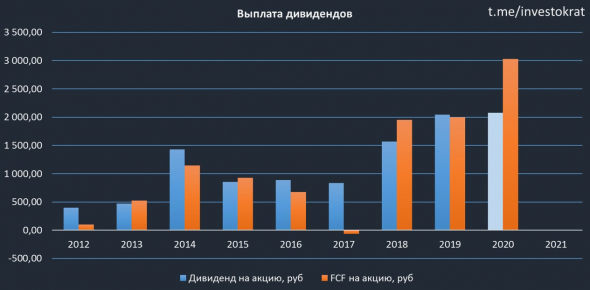

По итогам 2020 года компания заработала около 3000 рублей на акцию свободного денежного потока. Из них 623 рубля уже выплатили на дивиденды за 1 п/г. Если учесть штраф, то его доля составляет 922 рубля на акцию. Таким образом, получаем, что по итогам года ГМК вполне способен выплатить на дивиденды еще 1455 рублей на акцию. Итого за весь 2020 год выплата составит 2078 рубля (прогноз).

( Читать дальше )

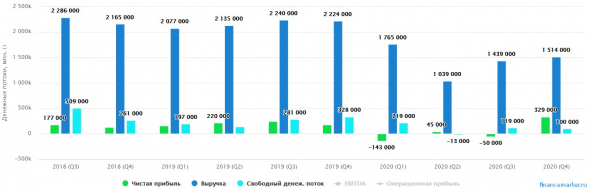

Роснефть, отчет по итогам 2020 года

- 16 февраля 2021, 13:07

- |

Вышел отчет компании по итогам 2020 года. Разберем самые важные факты.

Выручка снизилась на (33,6% г/г) до 5,76 трлн. руб. Основная причина падения — снижение добычи и падение цен на нефть в 1 полугодии.

EBITDA снизилась на (42% г/г) до 1,2 трлн. руб. Снижение показателя EBITDA вызвано в том числе увеличением налоговой нагрузки.

Чистая прибыль снизилась на (79,1% г/г) до 147 млрд. руб. На чистую прибыль оказали влияние курсовые разницы, помимо снижения операционной прибыли.

Свободный денежный поток снизился на (54,8% г/г) до 425 млрд. руб.

Спрос на нефть в ЕС восстанавливается медленно, при этом, в АТР он почти вернулся к уровням 2019 года. Спрос на нефтепродукты тоже постепенно восстанавливается.

Несмотря на достаточно сложный 2020 год, впереди у компании запуск важных проектов, которые в перспективе позитивно отразятся на денежном потоке и прибыли компании.

Ближайшие газовые проекты:

Роспан (запасы газа — 1,25 трлн. куб.м., запасы газового конденсата и нефти — 313 млн.т.). Запуск первого пускового комплекса — 1 кв. 2021 г, второго — 3кв. 2021г.

( Читать дальше )

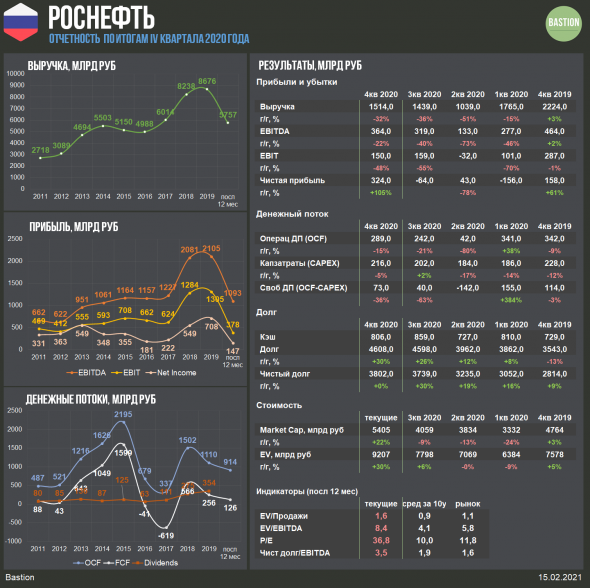

Роснефть: Восток Ойл и высокая бета

- 15 февраля 2021, 16:24

- |

Как и весь нефтегазовый сектор Роснефть закончила 2020 год сильным падением доходов. Выручка в долларовом выражении снизилась на 39%, EBITDA — на 47%. Однако компании все же удалось получить прибыль в $2,2 млрд, превысив ожидания аналитиков. Этому помогла продажа 10% в проекте «Восток Ойл» международному трейдеру Trafigura за 7 млрд евро в декабре 2020 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал