Избранное трейдера Робот Бендер

Производительность труда - ключ к пониманию экономики России. Исследование российских эмитентов. Часть 1

- 30 июля 2021, 11:21

- |

Мне, как предпринимателю, совершенно очевидно, что чем выше производительность труда, тем выше способность субъектов платить более высокие зарплаты, а значит, обеспечить более высокий уровень жизни.

Раздутый госаппарат должен приводить к снижению производительности в силу того, что чиновники и госслужащие почти не производят то, что можно официально продать за деньги и отнести к выручке. Госаппарат кормится за счет той производительности, которую производит коммерческий сектор.

Раздутый госаппарат в России — это скорее следствие того, что в условиях России большое количество недостаточно компетентных людей остаются невостребованными для производства высокой добавленной стоимости. Если ваши компетенции позволяют вам пойти в компанию на зарплату 100 тыс рублей в месяц, вряд ли вы пойдете на госслужбу за 50 тыс рублей в месяц. А платить 100 тыс рублей в месяц компания вам сможет, если она способна создать выручку в районе не менее 7-8 млн рублей на человека в год. С этой точки зрения интересно взглянуть на те показатели производительности, которые демонстрирует российский бизнес.

Выводы, которые я получил в ходе исследования, с одной стороны удивительны, с другой — ожидаемы. И очень поучительны с точки зрения планирования благополучия всего российского населения. Их я сделаю в конце.

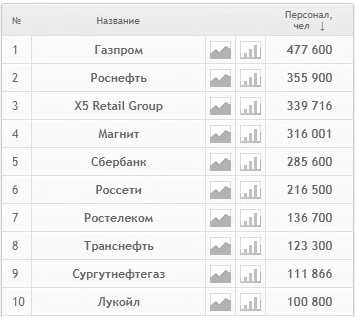

Это исследование отняло у меня немало времени, ведь я проанализировал 100 компаний, большая часть из которых торгуются на Московской бирже. Численность работников этих компаний составляет почти 4,2 млн человек или 6,5% от всей рабочей силы России.

Компании с самой высокой численностью, это: Газпром, Роснефть, X5, Магнит и Сбербанк.

Полная таблица: https://smart-lab.ru/q/shares_fundamental/?field=employees

Компания "Почта России" могла бы быть в этом списке на 2-3 месте, но я сознательно исключил ее из рейтинга (причины ниже).

Среднее значение производительности труда для 98 компаний составило 11,3 млн рублей на человека в год (см. таблицу: https://smart-lab.ru/q/shares_fundamental/?field=labour_productivity). Эта цифра сильно выше среднероссийской и основные причины этого в том, что

👉В статистику не включен госсектор

👉28 крупных компании из рейтинга являются экспортерами (таблица)

👉На бирже представлены самые крупные компании, производительность которых существенно выше мелких компаний за счет эффекта масштаба

👉Крупные публичные компании имеют больше возможностей привлекать инвестиции вболее эффективные производительные основные средства, которые повышают производительность труда

Теперь посмотрим на самый интересный вопрос: у кого самая высокая производительность труда?

( Читать дальше )

- комментировать

- 10.6К | ★35

- Комментарии ( 180 )

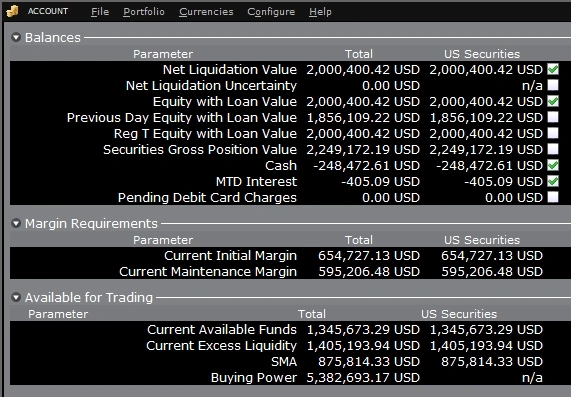

Long 2M

- 29 июля 2021, 21:49

- |

я понял, что в моих венах течёт совсем другая кровь,

и что мне потребуется не одна её капля, чтобы чего-то достичь.

Вы думаете, я родился богачом?

В 2005, после универа, я нашёл свою первую работу в маленьком компьютерном клубе «Драйв», в старом торговом центре довольно бандитского района Кривого Рога. Мы работали двое — я и Валера, такой прикольный и бесшабашный чувак, в целом по*уист по жизни, но неплохой парень. С утра и до обеда работал я, потом с обеда и до вечера — он, а на следующий день мы менялись. Без выходных и праздников. Шеф (мой тёзка) — мелкий предприниматель, платил нам по 7 грн за пол-смены (гривна в те далёкие времена была по 5 за бак$). Через полгода-год клуб немного раскрутился (если так можно сказать), и Шеф стал платить по 15 грн за пол-смены. Это грубо 3 бакса. Т. е. я зарабатывал где-то $90 в месяц (правда и бакс тогда стоил дороже). В клубе я неплохо прокачался в Quake III Arena, хотя Валерыч почти всегда обыгрывал меня, пользуясь Railgun-ом. Работа была несложная, но нервная, т.к. контингент был разный. Я всегда хотел быть поближе к компьютерам, поэтому не уходил, хотя по вечерам иногда заходили стрёмные типы. Шеф советовал никого не бояться и держать дисциплину.

Иногда Валера подворовывал у Шефа, если срочно были нужны деньги съездить во Львов (там жила его любоff) или возникали какие другие непредвиденные траты. Бывало, он выгонял всю ребятню из клуба, закрывал железную дверь и химичил с журналом игровых сеансов и дневной выручкой :) А так в основном он тратил заработанные купюры на сиги и пиво. Хмельное в клубе по вечерам бухали немеряно, я до сих пор помню запах солода и травы, которую курили у входа в клуб. Там же я встретил свою первую настоящую любовь, красивую девчушку 14 лет, но взаимности, увы, так и не добился. Я старался быть ей хотя бы хорошим другом. По вечерам пела МакSим «Знаешь ли ты» и ещё крутились «Чорные глаза» Айдамира.

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 77 )

🔵 Газпром (GAZP) - небольшой обзор компании / возможны дивиденды больше 35 рублей

- 27 июля 2021, 01:22

- |

Газпром — ключевая голубая фишка на фондовом рынке РФ, основной источник дохода — добыча и реализация газа.

▫️ Капитализация: 6,6 трлн р

▫️ Выручка TTM: 6,9 трлн р

▫️ Прибыль 1кв2021: 466 млрд р

▫️ Forvard P/E 2021 (скор.): < 4

▫️ Прогнозные дивиденды за 2021: 12,7% (35,7 р)

▫️ P/B: 0,4

Подписывайтесь на мой скромный канал: t.me/taurenin делаю только полезные посты

✅ За 1П2021 года добыча газа составила 260,8 млрд м3 (+18% г/г). В планах самой компании добыть немного больше 500 млрд м3.

✅ По данным финансового отчета за 1кв2021 года чистая прибыль Газпрома составила 466 млрд р, а дивидендная база около 391 млрд р, что предполагает дивиденды в расчете за 1кв2021 год в размере около 2,9% к текущей цене акции.

Добыча газа за 3мес2021 составила 136,4 млрд м3.

❗ Дивидендная политика предполагает выплаты в размере 50% от скорректированной чистой прибыли.

( Читать дальше )

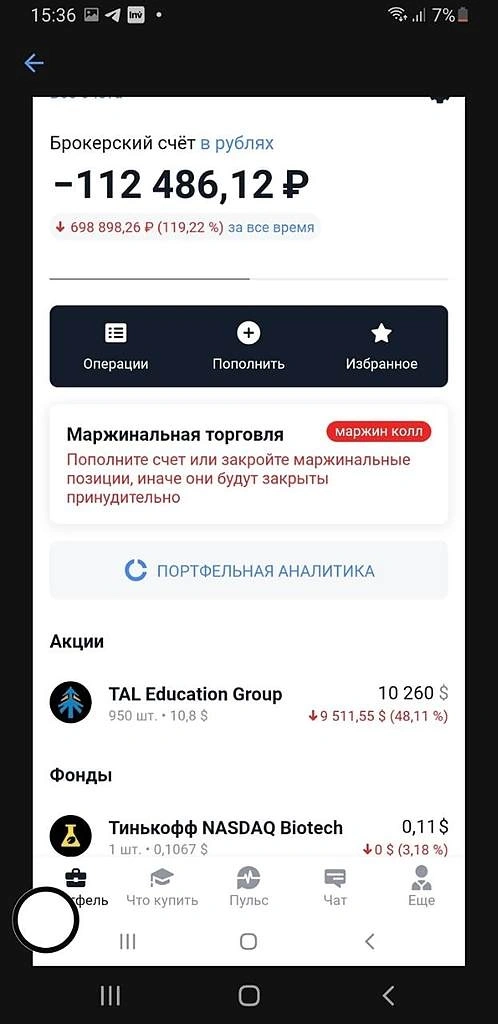

Потерянные на TAL депозиты (стоны Пульса)

- 24 июля 2021, 10:34

- |

Интересно, на смартлабе есть хоть один человек кто потерял деньги на этой акции?

Как мы видим, на примере этой ситуации, люди учатся не ДО, а после, то есть на своих ошибках, но цена этих ошибок невероятно высока.

Покупка любых акций с плечом — это уже никакие не инвестиции, а трейдинг. И первое, о чем тут надо думать — это риск-менеджмент.

Когда вы торгуете например индекс ртс через фьючерсы, вы ещё можете позволить себе перенести позицию через ночь, потому что индекс не меняет своего значения на 50% за одну ночь.

Тем не менее даже на индексе РТС падение 5-10% за ночь случается раз в пять лет точно и об этом надо всегда помнить.

Я вот хорошо понимаю ЦБ, когда тот пытается ограничить российских «инвесторов» от американских акций, потому что наши акции гораздо реже, чем американские, теряют десятки процентов за время пока рынок закрыт.

Я когда в 2013-2016 торговал Америку на плечах, никогда не оставлял ни одну акцию овернайт. Никогда! Потому что овернайт — это территория неконтролируемого риска для трейдера.

А грамотный инвестор никогда не положит в портфель акции стартапа или биотеха на существенную долю от объема… Народ же в порыве жадности тарит теслы, spce, и прочее на все доступное депо..

Виноват ли брокер? Отчасти. Давать плечи на такие акции как TAL — я считаю это соучастие.

( Читать дальше )

Инвестируй с умом

- 21 июля 2021, 16:34

- |

Прежде чем начинать любое дело, лучше всего ознакомиться с информацией о том, как это делают другие. Если мы хотим стать обеспеченными людьми, то нужно пример брать с тех, кто уже этого добился и изучать инструменты, которыми эти люди пользовались для достижения цели.

Мы все знаем бизнесменов, как Джефф Безос (Amazon), Илон Маск (Tesla), Аркадий Волож (Яндекс). Но согласитесь, построить такую корпорацию, как Amazon или Яндекс с нуля сможет далеко не каждый из нас. А вот поучаствовать в росте их стоимости, а в перспективе и в распределении прибыли данных компаний могут все, став акционерами.

Мы также знаем известных инвесторов, которые стали миллиардерами, вкладывая деньги в уже готовые бизнесы, Уоррен Баффет (Berkshire Hathaway), Питер Линч (Fidelity Magellan), Джон Богл (Vanguard).

Таким образом, чтобы разбогатеть у нас есть минимум 2 надежных и проверенных временем варианта — открыть собственный бизнес и(или) инвестировать в уже существующий.

Лично я, когда столкнулся с этим вопросом, не долго выбирал. Из меня бизнесмен скорее всего вышел бы не очень хороший, да и риски велики. Сфера инвестиций показалась более простым решением, здесь я могу вложить средства не в одно направление (как в бизнесе), а в десятки по разным секторам и странам. Если разумно подходить к таким инвестициям, то потерять все средства просто невозможно, даже при самом худшем сценарии.

( Читать дальше )

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

Сбер, прогнозы оправдались...

- 12 июля 2021, 20:00

- |

Прошлогодние прогнозы полностью себя оправдали. После окончания пандемии банки начали постепенно распускать свои резервы, все, что они недозаработали по итогам 2020 года, находит свое отражение в чистой прибыли уже сейчас.

Увеличился объем выданных кредитов, только за июнь Сбер выдал физ. лицам более 0,5 трлн. руб., всего за пол года рост кредитов физикам составил 11,7%. Ключевым фактором стали низкие ставки и льготная ипотека, которая, кстати, продлена до 1 июля 2022 года. Вследствие этого чистый процентный доход за пол года вырос на 11,7% г/г до 767,4 млрд. руб.

Чистый комиссионный доход вырос на 19,1% г/г до 271 млрд. руб. Операционные расходы удалось удержать, они прибавили всего на 9,2% до 314,1 млрд. руб. Расходы на резервы составили всего (71,8 млрд. руб), что на 79% меньше аналогичного периода прошлого года. Благодаря этому, чистая прибыль выросла в 1,8 раза до 594,8 млрд. руб. Нужно еще учитывать, что прибыль по МСФО обычно больше прибыли по РПБУ.

( Читать дальше )

Закрываем ИИС без распродажи портфеля! Выводим акции на обычный брокерский счет. Пошаговая инструкция!

- 12 июля 2021, 08:46

- |

Всем привет!

Сегодня хочу рассказать о том, как я закрывал ИИС. Причем я не распродавал свой портфель и целиком вывел его на обычный брокерский счет.

СПОСОБЫ ЗАКРЫТИЯ ИИС

Существует 2 способа закрытия ИИС. Расскажу о них ниже.

Способ №1. Закрытие ИИС с продажей всех активов и выводом денежных средств

Это самый простой и попсовый способ, который предлагает каждый брокер — ведь он просто производит перевод денежных средств на банковский счет. Кроме того он условно бесплатный, брокер не берет за него плату.У данного способа есть пара минусов:

- Комиссии. Продав все акции, вы естественно заплатите брокеру комиссию за совершение сделок. Если брать среднерыночную комиссию в 0,06% за сделку, то с каждых 100 тысяч рублей вы заплатите 60 рублей.

- Налоги. Если вы в хорошей бумажной прибыли, то продав всё — вы попадаете на нехилый налог (13% от прибыли), который брокер удержит при закрытии ИИС.

( Читать дальше )

- комментировать

- 22.1К |

- Комментарии ( 57 )

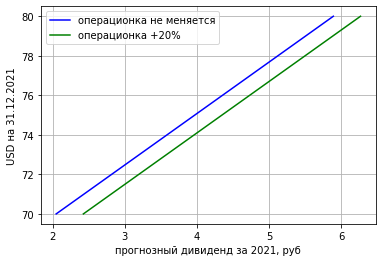

"Скромный" дивиденд за 21-й год

- 05 июля 2021, 23:43

- |

За компанией слежу давно, под различными ракурсами рассматривал тут и тут.

Как прогнозировать ЧП и дивиденд писалось неоднократно, в т.ч. и на форуме сургута, поэтому повторяться не буду. Перейдем к результатам прогноза:

Синия линия — это если прибыль от продаж не изменится (2-4 кварталы будут на уровне 1-го). Зеленая линия — в предположении что прибыль от продаж за 3 последующих квартала в среднем возрастет на 20%. К слову, это немного — всего лишь уровень 19-го года.

Сурпреф, очищенный от дивов за 20й год стоит сейчас 40р. Для весьма немаленькой 10%-й дивдохи надо: в «оптимистичном» варианте бакса за 74р на конец года. В «стандартном» варианте бакса за 75р.

Что-то ну никак мне эти сценарии не выглядят нереалистичными.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал