Блог им. Klinskih-tag

ВТБ: неплохая отчётность и надежда на щедрые дивиденды за 2021 год

- 27 мая 2021, 14:16

- |

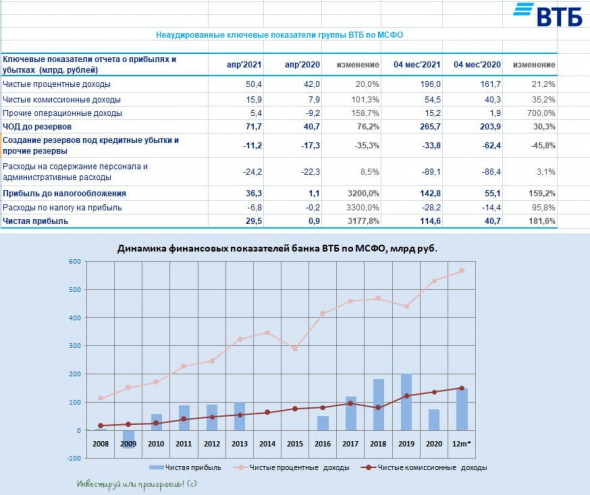

🏛 ВТБ накануне отчитался по МСФО за январь–апрель 2021 года, сообщив о росте чистой прибыли на 181,6% (г/г) до 114,6 млрд рублей:

🔸 Чистые процентные доходы увеличились на 21,2% (г/г) до 196 млрд рублей, благодаря росту кредитного портфеля.

🔸 Чистые комиссионные доходы увеличились на 35,2% (г/г) до 54,5 млрд рублей, на фоне роста доходов по банковским картам и страховому бизнесу.

🔸 Банк зарезервировал 33,8 млрд руб. под возможные кредитные потери, что почти в 2 раза меньше, чем годом ранее. Этот фактор, в совокупности с ростом операционных доходов, оказывает положительное влияние на чистую прибыль.

👨💼 «В апреле Группа ВТБ вновь показала сильные финансовые результаты, продолжающие отличную динамику 1 квартала», — прокомментировал финансовые результаты финансовый директор банка ВТБ Дмитрий Пьянов.

💼 Кредитный портфель вырос на 3,4% до 13,6 трлн рублей, благодаря росту потребительского кредитования. Драйвером роста по-прежнему выступает ипотека.

Отрадно отметить улучшение качества кредитного портфеля: стоимость риска сократилась в два раза до 0,8%.

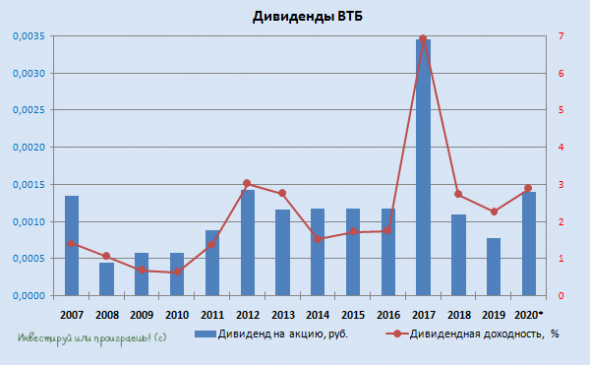

👨💼 «Наблюдательный совет может изменить размер дивидендов по привилегированным акциям, уровень дивидендных выплат для обыкновенных акций, изменён не будет, что соответствует дивидендной политике», — поведал Дмитрий Пьянов.

👉 Именно эта новость по большей части поспособствовала росту котировок обыкновенных акций ВТБ, которые по итогам торгов в среду прибавили на 4,5%. Всё дело в том, что дивиденды по префам по сути являются переменной величиной из-за выравнивания (https://t.me/invest_or_lost/3553) доходностей по обоим типам бумаг (в отличие от обычек, которые котируются на бирже), а потому любая попытка найти формулу для более прозрачного расчёта выплат по префам рынок радостно воспринял как позитив. Будем следить за этой историей дальше.

👉 Отчётный период банк завершил с рентабельностью капитала 19,2%, при этом мультипликатор P/BV по-прежнему один из самых низких в отрасли (0,32х). Я продолжаю держать акции ВТБ в своём портфеле (доля 2.3%), с прицелом на долгосрок, и верю в рост котировок и дивидендных выплат в перспективе ближайших лет.

Ну а уже сегодня состоялся форум акционеров ВТБ, на котором мне посчастливилось принять участие. Предлагаю вам основные тезисы из этого форума:

🔸 Ключевая задача стратегии развития бизнеса — удвоение активных клиентов в ближайшие пять лет.

🔸 Цель по рентабельности капитала на ближайшие два года составляет не менее 15%. Этот показатель оказывает самое сильное влияние на стоимость акций.

🔸 Банк нацелен на жесткий контроль издержек – показатель Cost/Income Ratio должен сократиться с 44,3% с 2020 году до 36,7% в следующем году.

🔸 В рамках развития экосистемы банк является сторонником партнерства и не планирует полностью контролировать все сегменты, поскольку это капиталоемкий процесс.

🔸 Порядка 3,5 млн клиентов Магнита открыли виртуальную карту для оплаты покупок в магазинах ритейлера.

🔸 Банк активно развивает онлайн-сервисы для коммуникации со своими акционерами и инвесторами

🔸 В следующем году менеджмент ждет двузначную дивидендную доходность.

🔸 Чистая прибыль в 2021 году ожидается на уровне 270 млрд руб., против 75,3 млрд руб. в 2020 году.

🔸В следующем году выплаты дивидендов будут разбиты на 2 части, чтобы соответствовать нормативу по достаточности капитала.

👉 Финансовый директор Дмитрий Пьянов призывает покупать акции на текущем уровне, указывая на высокий потенциал роста.

Помимо Смартлаба читайте мои посты там, где вам удобно: Телеграм, ВКонтакте, Instagram, Тинькофф-Пульс

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- акции

- АЛРОСА

- анализ отчетности

- анализ финансовой отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- европлан

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- ИнтерРАО

- инфляция

- инфляция в России

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- МТС банк

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Переменная доля владения это ноу хау в мире финансов, новаторы.