Избранное трейдера Робот Бендер

Элвис Марламов: практика агрессивных инвестиций 24.09.16

- 21 октября 2016, 11:46

- |

Презентация: https://goo.gl/SILFgF

Выступление на 22 конференции смартлаба:

http://confa.smart-lab.ru/20160924

- комментировать

- 220 | ★32

- Комментарии ( 20 )

Взгляд на рынок, анализ ошибок, портфель

- 20 октября 2016, 20:30

- |

RTS

Писал вчера вечером, а сегодня как раз пришло и подтверждение: RTS развернулся на среднесрок.

Хотя это было ясно ещё перед открытием рынка: по котировкам нефти.

Во-первых я не провожу линии как попало. Эта линия проведена по правильным экстремумам часовиков. Во-вторых мой опыт наблюдения за RTS на протяжении трёх лет говорит, что это сильный стандартный сигнал разворота тренда (правда уже ниже верхушки, но самое оно заходить в шорт).

Конечно же вкупе со всем остальным, что мы сейчас наблюдаем на рынке.

US Dollar Index

Вместо тысячи слов: H1 картинка

( Читать дальше )

Каленкович про оптимальные риски в трейдинге. 4 года спустя

- 20 октября 2016, 11:22

- |

Предыдущее его легендарное выступление на нашей конфе было в 2012 году:

https://youtu.be/4IVx83T4wsE

Неэффективность №2 - импульс.

- 19 октября 2016, 12:47

- |

Джозеф Лаконишек

Потом к этим двум присоединился еще один парень — Джозеф Лаконишек. Он соединил импульс с дешевизной (которую мы уже разбирали) и получил очень крутые результаты. Импульс хорош на бычьих рынках а дешевизна на медвежьих. Скрестив ужа и ежа он получил неубиваемую стратегию. Теперь его фирма LSV управляет 88 миллиардами долларов.

В следующем посте мы разберем его стратегию.

Основные инвестиционные идеи Олега Клоченка: осень 2016

- 18 октября 2016, 18:32

- |

О методике

Когда из акций в облигации надо переходить? Когда доходность акций становится выше, чем у облигаций — это значит что акции слишком дешевые. А вот когда купонная доходность по бондам выше доходности по облигациям => рынок на максимуме.

Я работаю с отчетами эмитентов. Есть список бумаг в моем портфеле — я читаю их отчеты. Плюс я начинаю глубоко изучать то, что попадает в поле зрения моих интересов.

Я гуляю по улицам — и смотрю, что происходит в экономике.

Новости читаю раз в неделю.

Прогнозы

Ставка ЦБ будет снижаться.

К тому времени когда она составит 6% рынок будет переоценен. А пока можно покупать. Был весной на 65% в бондах с переменным купоном, ориентированным на инфляцию. Вместе со снижением ставки цены на недвижимость будут расти. Ипотека будет более доступна. Китайцы пришли, будут строить, народ будет покупать.

Конкретные акции

Ленэнерго-преф наращивал по мере роста. Эта акция — самая крупная дивидендная история этого года.

Алроса — наращивал и наращивать еще не поздно.

ВТБ — стоимостная инвестиция. Надежная уверенная игра. Силой обстоятельств ВТБ начнет приносить в 2019-2020 году существенный дивидендный доход. Бумага будет переоценена, дивидендная доходность сожмется и её можно будет спокойно продать.

( Читать дальше )

6 серьезных дивидендных акций, которые незаслуженно забыты инвесторами

- 18 октября 2016, 17:34

- |

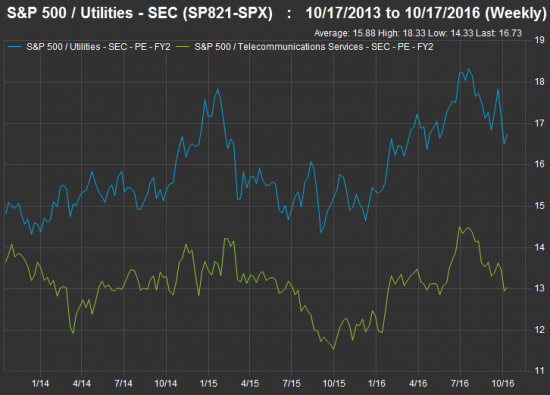

Ищете высокую дивидендную доходность, но не хотите гоняться за ростом? Такие акции нелегко найти, учитывая то, что многие из них существенно выросли в этом году. Ниже в статье представлено 6 ценных дивидендных акций в индексе S&P500, эти компании подходят по некоторым признакам качества — об этом ниже — и еще эти акции упали в цене в этом году. В последнее время в коммунальном секторе и телекоммуникациях было снижение (в этих секторах обычно самые высокие дивидендные доходности), после того, как P\E вырос до очень высоких уровней:

( Читать дальше )

Что нового-полезного мы прикрутили на смартлаб?

- 11 октября 2016, 12:20

- |

котировки фьючерсов

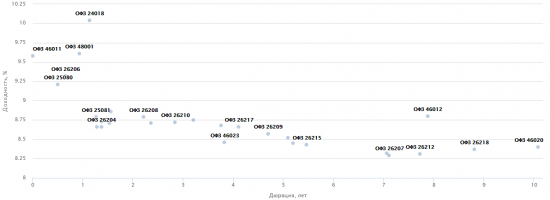

(Сейчас 8.7% годовых)

2. Мы сделали кривую доходности ОФЗ в котировках ОФЗ:

Мы также выделили в таблице бонды с переменным купоном и плавающим номиналом.

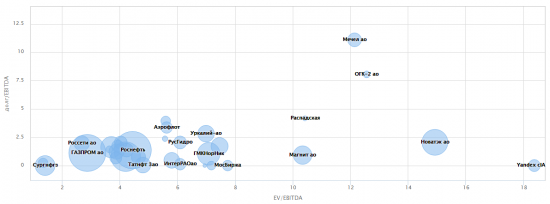

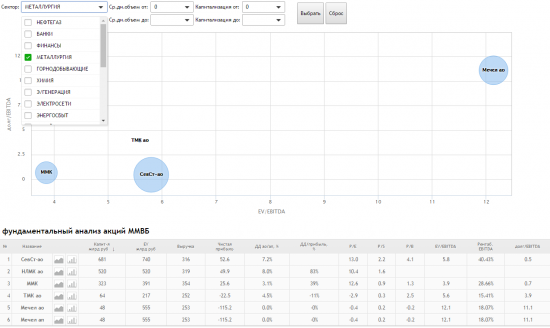

3. В разделе фундаментальный анализ мы сделали ваще полный фарш!

Спёр идею этого графика из презентации Элвиса Марламова на конференции смартлаба.

На страничке фундаментала есть скринер, который позволяет выбрать сектор и посмотреть по нему компании по выбранным критериям

Единственное, что у нас там пока

- данные за 2015 год.

- данные далеко не по всем компаниям

Дивидендные ловушки. Часть 4. Заключение.

- 11 октября 2016, 10:12

- |

Для тех кто пропустил начало — часть 1, часть 2, часть 3.

Итак, мы рассмотрели три инструмента для выявления дивидендных ловушек. Один из них очень прост — это коэффициент выплат. Другой — изменение прибыли компании, сложен и требует определенного инвестиционного опыта.

В этом последнем уроке курса я бы хотел отметить важность стабильности и роста дивидендов.

На этом графике вы видите результаты вложений в индекс S&P500 и в группу акций, называемых “Дивидендные чемпионы”. Дивидендные чемпионы — это компании, которые ежегодно увеличивают дивиденд 25 и более лет подряд. Как видим дивидендные чемпионы очень сильно обогнали по результатам вложения в индекс. Стабильность и рост дивидендов в сумме дают отличный результат.

К сожалению на российском фондовом рынке нет компаний с такой продолжительностью роста дивидендов. Поэтому перед инвестором встает ряд вопросов:

- Как определить какая копания долгие годы сможет расти и увеличивать дивиденды?

- Как определить по какой цене выгодно покупать акции таких компаний?

Ответы на эти вопросы ищет мой новый проект "Богатеем медленно".

В следующем посте по просьбам читателей разберу пример с расчетом Альтмана.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал