Избранное трейдера Робот Бендер

Потерянное десятилетие (ММВБ,$,S&P500). Итоги инвестирования.

- 22 сентября 2016, 01:15

- |

Всех приветствую!

Вчера один из участников форума попросил меня привести данные с более глубоким горизонтом и по бОльшему кол-ву инструментов. Как на них бы вела система постоянного инвестирования. Я пообещал выложить их к выходным, но получилось ранее.

В расчете принимали участие три инструмента: ММВБ, sp500 и всеми любимый $ к рублю. Срок – 10 лет. Вполне себе такой срок. Инвестиционный. Как обычно по традиции каждую неделю вкладывается определенная сумма, торговля идет только в cash, long, позиции не фиксируются.

Также меня просили сделать из 10,000 рублей (это средняя сумма, которую я инвестирую еженедельно меньше, например, 1000), я же предлагаю смотреть на мои 10,000 как на у.е. Пусть у каждого будет своя у.е. У меня это 10,000, у кого то 1000, а кого то и 1 млн. Разница только в нулях.

После того как я подвел результаты исследования – расстроился, хотя результат был очевидным с самого начала, что наш рынок потерял 10и летие. 10 лет в никуда. Мы не обогнали ни инфляцию, ни курс $, ни депозиты. Однако, есть и положительные моменты в этом исследовании, которые меня вдохновили, впрочем, обо всем по порядку.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 36 )

Простая тренировка хорошего настроения // рубрика психология Ковтуна

- 21 сентября 2016, 22:29

- |

Давно не было ничего на тему практической психологии. В контексте этого сайта практичность хорошего настроения, энтузиазма, — бесценна. Практики торговли вероятно замечали, что в хорошем настроении и настрое на победу процент успешных сделок — заметно больше. В угнетенном, пораженческом, настроении даже и торговать (пробовать зарабатывать как бы) — впадлу, никакое дело не лезет в руки, всё как из-под палки, а значит такого же качества.

Речь пойдет о так называемой психологии лидерства, успеха, и так далее как излагают в сотнях лже-психологических книг. Соображения ниже плод моей логики, сразу предупреждаю об этом в названии. Доказаны учеными лишь отдельные элементы логической цепочки. Итак: почему пессимисты вообще есть, почему они заметны со стороны конфигурацией тела, почему из-за осанки их речь и мировоззрение становится еще печальнее. И как: простыми способами рихтовать осанку и как следствие положительное мышление придет само-собой.

( Читать дальше )

Регулярные инвестиции в сбербанк (результат) + новости портфеля.

- 21 сентября 2016, 16:32

- |

Всем доброго времени суток!

Большой пост про банки впереди, не успеваю написать за нехваткой времени + нужно изучить проблему более подробно. Надеюсь успеть к пт.

Пока новости портфеля “неразумного инвестора” в российский рынок!

В пн закинул как и обещал очередной транш в размере 19,700руб.

Общая сумма инвестированных средств составила 40,300 рублей с 06,09,2016

ОПД (ожидаемый пассивный доход в месяц) вырос с 66и до 118 руб в месяц.

Были куплены сургут (ап), сургут (об) и северсталь.

Сам портфель плюсует где-то +0,5% от вложенных средств.

Портфель на сегодня лежит ТУТ. Также в обновленные цифры в моем профиле.

Если в одном из прошлом посту я рассмотрел одну их худших инвестиций в Газпром ( ссылка ТУТ ) начиная с 360и рублей в 2008 году, то сегодня привел расчеты вложений сбербанка (одна из лучших фишек ) с лучшего момента в 2009 году на основе регулярных инвестиций.

И вот, что вышло:

( Читать дальше )

Сколько денег я должен откладывать каждый месяц? $ 50? $ 500? 10%? 50%?

- 21 сентября 2016, 00:07

- |

Есть ли правильный ответ на вопрос о том, какую часть вашей зарплаты вы должны сберегать каждый месяц?

Если вы задаетесь вопросом: «Сколько я должен откладывать каждый месяц?», у меня есть ответ для вас: как можно больше! На деньги покупают много желаемого и много свободы.

Но если серьезно, сколько от вашей зарплаты, вы должны откладывать — это на самом деле не вопрос. Вопрос заключается в том: что вы будете делать с экономией? Если вы не мотивированы вдохновляющей целью, я могу поспорить, что вы не будете экономить много.

Так представьте свою жизнь после выхода на пенсию или досрочного выхода на пенсию, свободу, которую вы получили бы чтобы путешествовать, проводить время со своими детьми или для работы над проектом своей мечты… вы ее получите? Давайте начнем экономить!

«Лучшее время посадить дерево было 20 лет назад. Следующее лучшее время, чтобы посадить дерево — это сейчас.» Эта китайская пословица является мудрой для многих областей жизни и трудно сказать точнее, когда речь идет о сбережениях.

( Читать дальше )

Про возврат налога НДФЛ за убытки с торговли. Важный момент.

- 20 сентября 2016, 17:36

- |

На днях позвонили из налоговой, просили переделать декларацию (т.к. бух-ша заполнила как обычно для физиков, без учета биржевой специфики, а там нужно специальный лист З (не три, а «зе») заполнять), подать корректировку по ней и сдать декларации за 2013-2014 годы, где указать полученный убыток. Это все бухгалтерша подготовила, сегодня отнес… Более ранние декларации сдавать нельзя, т.к. принимают только за последние 3 года.

Вот какой важный момент получается (в НК в редакции 2010 года это все есть). Убытки, по закону, можно учитывать в течение 10 лет, но все они должны были быть своевременно задекларированы в налоговой (именно в виде деклараций с убытками), чтобы возвратом убытка потом можно было воспользоваться при получении прибыли. А тут есть ограничение в 3 предыдущих года, если вовремя не оформили все как надо.

( Читать дальше )

Как я покупал дно 2008-2009

- 19 сентября 2016, 12:13

- |

По весне разбирал свои бумажные архивы и нашел пачку бумаги с распечаткой всех моих сделок на ММВБ в период с октября 2008 по июль 2009. Времена были волатильные, несколько месяцев я много торговал интрадей, и пачка бумаги оказалась довольно толстой ;) Посидел, полистал, повспоминал. Прошло 8 лет, в памяти остались только самые яркие моменты, а тут многое всплыло как наяву: вспомнил кренделя, что выделывала ММВБ с Куклом ВЭБом во главе, жуткие запилы, запреты шортов, стоп-торги и т.д.

Трейдерский состав меняется быстро, и я подумал, что многие из нынешних трейдеров тогда еще не торговали. Ну и решил, что надо написать пост, может кому-то будет интересно или даже полезно. Грааль там трудно найти, но опыт (даже чужой) — это всегда опыт. Особенно в ситуации, когда нас всех пугают повторением кризиса.

Сначала хотел написать подробный пост о тех временах — как я их торговал, что думал и как менялся мой подход, — но потом понял, что не потяну. Событий было слишком много, думал я тоже много, получалось слишком длинно и занудно. Да и лень было писать такую огромную телегу, чего уж греха таить ;) Но совсем не делиться опытом нельзя (я альтруист по убеждениям, просто — ленивый альтруист) и поэтому решил написать хотя бы краткую выжимку. А если у кого-то будут вопросы, попробую ответить в комментах.

( Читать дальше )

О ЦБ, о бирже, о инвест культуре в РФ.

- 18 сентября 2016, 15:32

- |

С выборами господа, всех приветствую!

Сегодня хотелось бы поговорить о двух моментах, которые будоражили умы инвестиционного сообщества всю прошлую неделю: новые тарифы биржи и новые правила ЦБ, а также третьем – инвестиционной культуре в РФ.

Но сначала краткий обзор портфеля на завтра (19,09,2016)

Завтра донёсу 19,700 рублей. Приобрету 100 акций Сургутнефтегаз(п), 100 акций Сургутнефтегаз (об) и 10 акций Северстали. Таким образом сумма пополнения за период с 06,09 составит 40,300 рублей, ОПД (ожидаемый пассивный доход в месяц) вырастит за неделю с 66и до 118и рублей. Обновление всех данных произойдет в профиле как будут известны цены приобретения бумаг.

Ну а теперь о главном. Начну с новых тарифов биржи:

Что вызвало такое негодование новой редакцией тарифов мне непонятно. По сути оно отразится только на HFT и скальперах. Да, это может снизиться ликвидность некоторых инструментов, но одновременно это может снизить и волатильность. Для инвесторов это плюс. К тому же печально наблюдать, как люди возмущены этим решением – это значит, что их торговые методы настолько завязаны на минимальные изменения, что они могут перестать работать в любой момент! Стоит только поменять немного правила игры. Хорошо, что инвестиций это никак не касается. Размещай лимитные ордера на покупку, спокойно формируй портфель. Что еще нужно? В самом первом посте я говорил о том, что сделал так, чтобы не платить своему брокеру и биржи более 0,1-,02% в год от активов. Им не за что платить по сути. Если же вы делаете всего ОДНУ сделку в день с общей комиссией в 0,05%, то в год это получается (0,05*200(дней)*2(вход-выход) = 20% от вашего капитала! И для многих на смарт лаб – это норма. Они даже не замечают этого! Биржа и брокеры получают 20% в год от ваших активов, гос-во еще забирает 13% в виде налогов, а если вы используете еще и маржу, то можно смело прибавить еще 14-20%! Итого скальперы и спекулянты отдают до 53% от своего капитала в год! Господа, вы действительно думаете заработать при таких затратах? А ведь еще есть спред, проскальзывание…. Меняйте свои подходы на рынке, не кормите вы брокеров, биржу и гос-во! Заплатите сначала себе! И заметьте, это даже не мое мнение, это цифры, а цифры не врут, они не живые.

( Читать дальше )

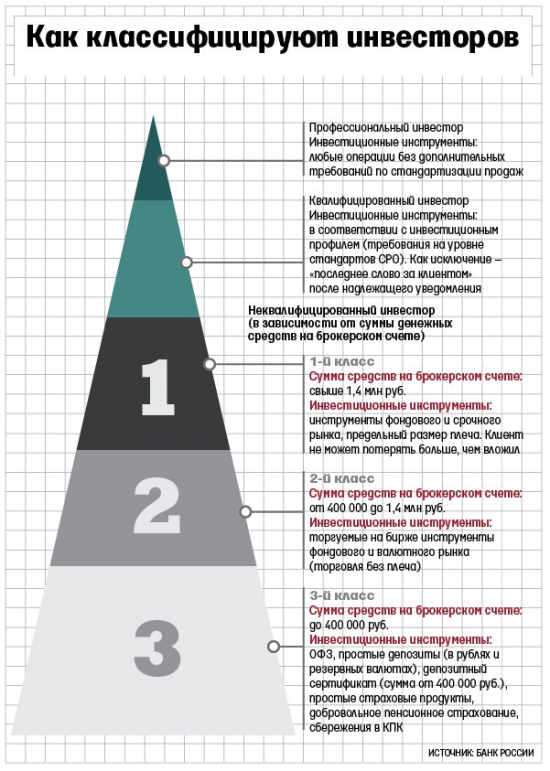

Почему мерка по деньгам, а не по знаниям и опыту,доходности по годам?

- 17 сентября 2016, 14:17

- |

Он стал тут же квалифицированным!

А другой, который диверсифицирует риски размещая капитал в 1/3 на ФР и у 3-4 брокеров по 1300 000, не квалифицированный!

И не будет иметь возможность захэджировать риски от падения ММВБ опционами, фьючерсами на срочке или валютные риски, по причине не достаточности средств на счете в 1400 000руб!

Надеюсь брокеры хэдж обсуждают? Или эта статья не важна?

Вы готовы платить фин.советнику с которым в корне не согласны?

Тому, кто видит иначе и в корне ошибается?

Вот последние новости с полей,

Вы на вершине или принимаете классовость???

www.vedomosti.ru/finance/articles/2016/09/16/657169-tsb-gotov-risk#/galleries/140737492928867/normal/1

Первый миллион проще заработь в реальном секторе

- 13 сентября 2016, 20:16

- |

1. Когда ты молод и беден, у тебя есть только ты, ты должен максимально вкладывать в себя, под словом вкладывать я имею ввиду не деньги а силы и мозги(т.к. денег у тебя нет). Пойми что тебе нравиться, учись этому(благодаря интернету можно освоить почти любую профессию на начальном уровне).

2. Устройся по найму в компанию которая оперирует в твоей сфере, заводи контакты, повышай свою квалификацию, пробуй нестандартные решения

3. Набравшись опыта и связей, досконально изучив и поняв как работает тот или иной бизнес изнутри, открывай свое дело в этом же направлении

4. Развив свой бизнес до масштабов среднего-крупного в своей нише, продавай его

5. Выручив от продажи 3-5 млн долларов, можно подумать о инвестициях на фондовом рынке

Раньше 5 шага о фондовом рынке лучше вообще не думать.

Инвестиции на фондовом рынке имеют смысл только когда у тебя достаточно средств что бы жить на одни только дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал