Избранное трейдера Константин Васильев

Ленивый дельтахеджинг или продажа дорогой волатильности

- 23 февраля 2017, 13:45

- |

Возьмем график волатильности фьючерса ММВБ мини.

Время от времени волательность возрастает выше 25… Ну как же, «санкции», «Донбас» «нам крыш» , «Опек договорились»,,,

Но колебания любого маховика затухают, если извне нет притока извне. И волатильность обычно возвращается к равновесному состоянию.

( Читать дальше )

- комментировать

- 1К | ★16

- Комментарии ( 32 )

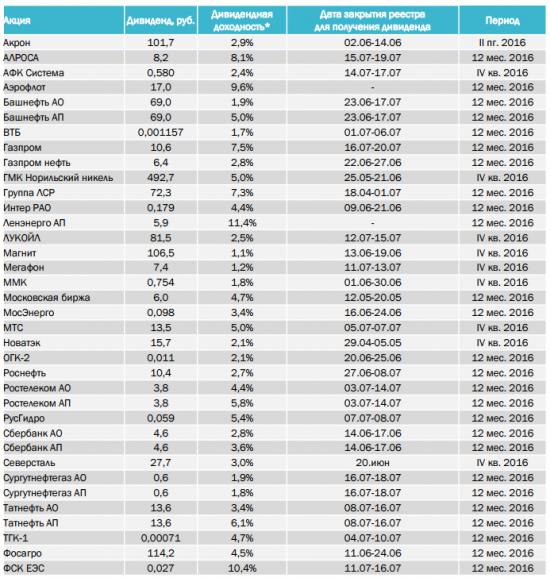

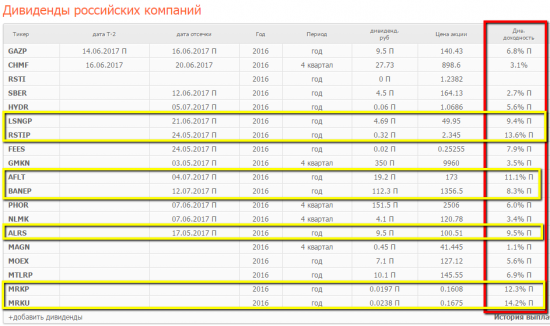

Прогноз по дивидендам от Кит Финанс

- 21 февраля 2017, 10:31

- |

Добавили в нашу таблицу Дивиденды 2017 прогнозы по дивидендам от Кит-Финанса.

В нашей табличке див.доходности считаются оперативно, вместе с изменением цены акций.

Все дивиденды кроме Северстали на данный момент прогнозные, помечены буквой «П»

Наслаждайтесь!

пруф: http://brokerkf.ru/doc/ideas/dividendy_2017_14022017.pdf

Не забывайте обсуждать дивиденды и акции на нашем форуме акций.

Покупай низкую волатильность, продавай высокую!

- 19 февраля 2017, 17:24

- |

Но, а теперь поговорим.

Что такое вообще волатильность?

Важнейший финансовый показатель в управлении финансовыми рисками.

Для меня волатильность — это мера риска использования финансового инструмента за заданный промежуток времени.

Чем выше волатильность, тем более рискованно покупать бумаги.

Разумные инвесторы, предпочитающие менее крупный, но более стабильный доход,

должны избегать вложений в высоковолатильные активы.

Я хоть, и не являюсь инвестором, но всегда покупаю при низкой волатильности,

а продаю при высокой.

Жду своего часа «X», за счёт этого риски у меня крайне низкие, историческая разовая просадка из серии убыточных сделок была 16,7% на капитал, а у другого она бы составила, скажем 45%.

( Читать дальше )

Умеренно рисковые долгосрочные инвестиции как защита от роста тарифов и цен

- 19 февраля 2017, 00:51

- |

Дисклеймер 2: автор не несет ответственности за приведенные цифры дивидендной доходности, т.к. они ежегодно меняются.

Многие люди, не отличающиеся финансовой грамотностью, жалуются на вечное повышение тарифов и высокую инфляцию. Финансово грамотные люди от этого защищаются и с этим борются. Опять же, финансовыми методами (а не митингами и протестами). Итак, о борьбе с повышением тарифов.

Идея проста: рост инвестиционного капитала (или дивидендный + купонный доход) должны в программме-минимум перекрывать рост тарифов, а в программе-максимум — и все расходы на обязательные платежи и издержки.

Посчитаем среднегодовые обязательные расходы семьи (пара в собственной квартире на окраине Москвы) на обязательные платежи.

Жилье: электроэнергия 4000 в год, отопление 6000 в год, вода+прочие графы квитанций 24000 в год. Тут всякие капремонты, содержание/ремонт помещений и прочее. Интернет + телефон — 16000 в год. Проезд на метро и автобусах — 40000 в год, Проезд в поездах дальнего следования к родителям и в отпуска — 40000 в год.

( Читать дальше )

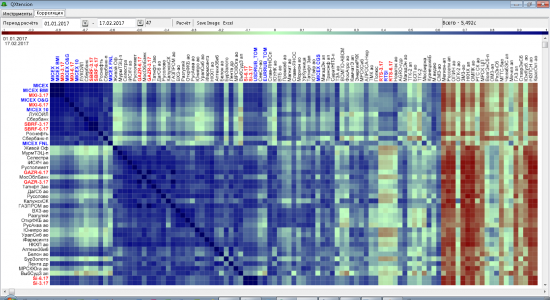

QUIK - перезагрузка

- 17 февраля 2017, 14:23

- |

У меня возникла острая необходимость заниматься диверсификацией портфеля, но как бы не был популярен QUIK, его ограниченные возможности не позволяют проводить анализ и выборку сразу по множеству инструментов — только индикаторы и только на одном графике. Пока втыкаешь в один вялый инструмент, рядом протекает активная жизнь. А в Excel - уже порядком поднадоело + не онлайн.

СТРАТЕГИЯ

Решил расширить возможности QUIK.

ТАКТИКА

— для начала сделал базовый-модуль:

[подключение к QUIK]

[получение текущих данных]

[закачка исторических данных]

[расчёт корреляций по всем акциям РФР+индексы]

АНАРХИЯ и HOLYWAR

Решением делюсь, т.к. заядлых Квикеров много, а софта мало, особенно заточенного под инвестора, а не под алго-HFT-дрочеров.

СКРИНШОТ

( Читать дальше )

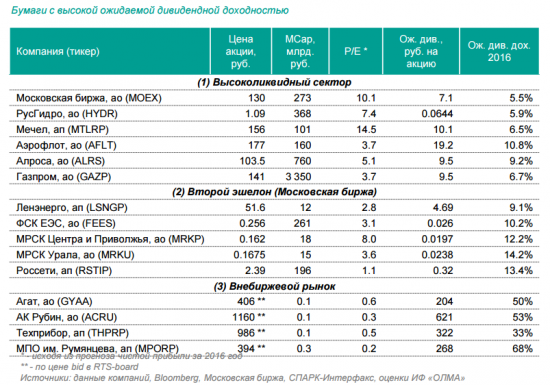

Прогноз Олмы по дивидендам 2017. Где посмотреть дивиденды 2017?

- 15 февраля 2017, 14:27

- |

https://www.olma.ru/analytics/fundamental/DIV_Ru_130217.pdf

Все прогнозы по дивидендам 2017 мы вносим в табличку на смартлаб:

http://smart-lab.ru/dividends/

Это дивиденды по итогам 2016 года, которые могут быть начислены. Отсечка по ним ещё не наступила. Компании с мегадивидендами выделены желтым.

Все смартлабовцы, имеющие статус «Акционер» могут добавлять прогнозы по дивидендам в эту таблицу.

Некоторые графические истории по рублю и выводы

- 06 февраля 2017, 12:23

- |

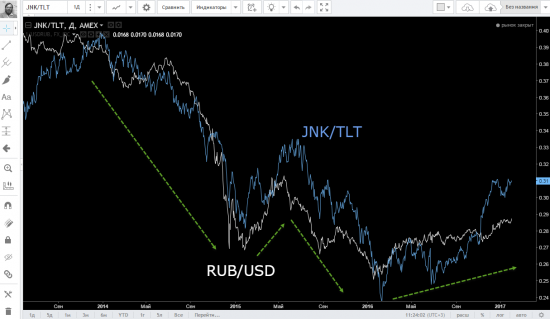

(график построен при помощи терминала Tradingview)

(JNK/TLT — это как себя чувствуют рискованные облигации США против казначейских).

(на указанном графике пара доллар-рубль перевернута кверх ногами)

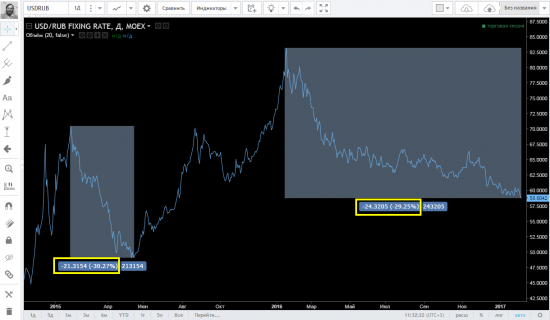

2. Укрепление рубля 2015 VS 2016:

3. Сколько рублей Россия получает с бочки нефти? НЕФТЬ*КУРСДОЛЛАРА:

( Читать дальше )

Сезонность баксорубля. Миниграаль для инвесторов.

- 04 февраля 2017, 13:37

- |

Данные брал с официального сайта ЦБ. Все расчеты произведены вручную в Экселе.

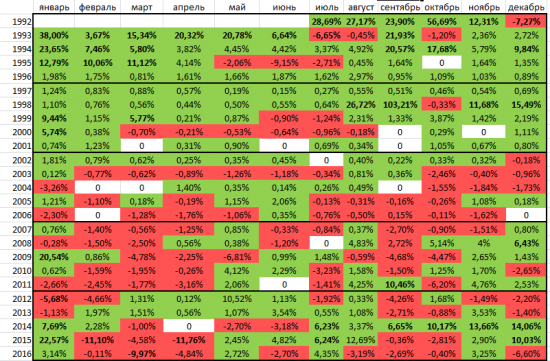

Для начала табличка доходности доллара в рублях. Выглядит она так

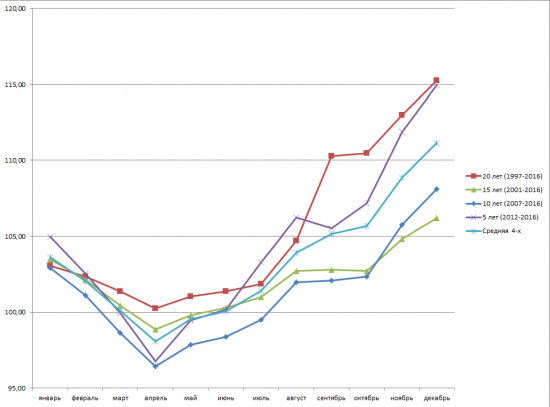

Далее прилагаю график сезонности по годам. Всего их 4 за разные периоды и один ср. арифметическое этих четырех.

( Читать дальше )

Минфин собрался обесценивать рубль на 10%. Надо ли покупать баксы?

- 31 января 2017, 14:16

- |

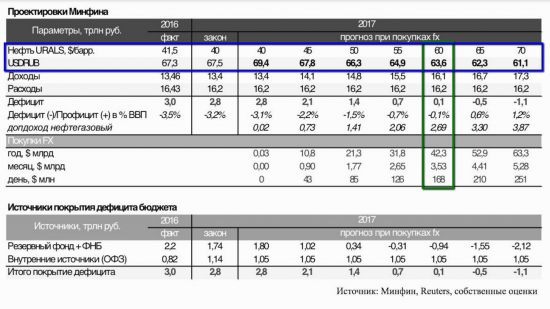

Статья с провокационным заголовком "Текущий курс рубля объявлен невозможным" была опубликована сегодня на Коммерсанте. На самом деле заявления о том, что Минфин собирается девальвировать рубль не было. Были опубликованы бюджетные расчеты, из которых следует, что при цене нефти $58 и курсе доллара 64 бюджет РФ будет сбалансирован. Нефть сейчас $55, а вот бакс упал до 60.

При $55 и курсе 60 Россия «получает» с барреля: 3300 руб.

А при $55 и 64 доход вырастет до 3520.

=> Чем ниже курс рубля, тем проще выполнять бюджетные обязательства.

Минфин подсчитал, что если не «трогать рубль», то для того, чтобы доходы бюджета сравнялись с расходами, потребуется цена нефти $76 и выше. В то время как при девальвации рубля до 63,6 хватит и цены $60.

Первоисточником информации стал Рейтер, который полностью опубликовал бюджетные параметры минфина:

Соответственно, для того, чтобы «помочь бюджету» и всей российской экономике, Минфин (или ЦБ?) должен будет начать скупать валюту пока курс не достигнет заданной величины. Объемы ежедневной покупки при различных ценах на нефть также указаны в табличке.

Вся эта история носит название "бюджетное правило". Покупать минфин валюту будет при любой цене нефти которая больше заложенной в бюджет $40/баррель. Сомнение вызывает ежемесячная сумма покупкок — $3,53 млрд — сможет ли она при $60 за баррель остановить укрепление курса рубля и вызвать его снижение?

На Алёнке кстати выложили интересный график:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал