SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Grd

Покупай низкую волатильность, продавай высокую!

- 19 февраля 2017, 17:24

- |

Если следовать этому простому принципу, то в 10 случаях из 10 будешь в прибыли, но при условии, что твои стоп приказы не будут выбиты рыночным шумом и время удержания позиции будет достаточно долгим, скажем 3 мес, 1 год и т.д., это касается непосредственно инвестирования или среднесрочной спекуляции.

Но, а теперь поговорим.

Что такое вообще волатильность?

Важнейший финансовый показатель в управлении финансовыми рисками.

Для меня волатильность — это мера риска использования финансового инструмента за заданный промежуток времени.

Чем выше волатильность, тем более рискованно покупать бумаги.

Разумные инвесторы, предпочитающие менее крупный, но более стабильный доход,

должны избегать вложений в высоковолатильные активы.

Я хоть, и не являюсь инвестором, но всегда покупаю при низкой волатильности,

а продаю при высокой.

Жду своего часа «X», за счёт этого риски у меня крайне низкие, историческая разовая просадка из серии убыточных сделок была 16,7% на капитал, а у другого она бы составила, скажем 45%.

Многие скажут, как при таких рисках можно что-то заработать?

А, вот как: При низкой волатильности, диапазон цен снижается, стоп можно выставить достаточно короткий,

в тоже время он будет далеко от рынка, и именно из этого болота и начнётся движение\тренд.

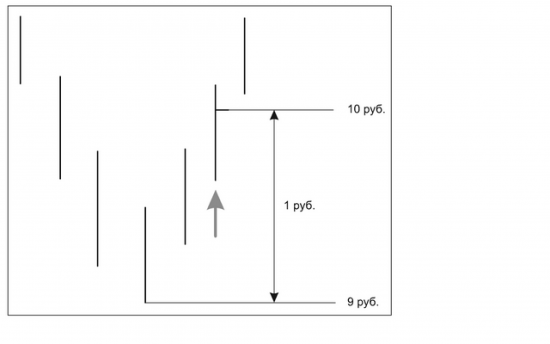

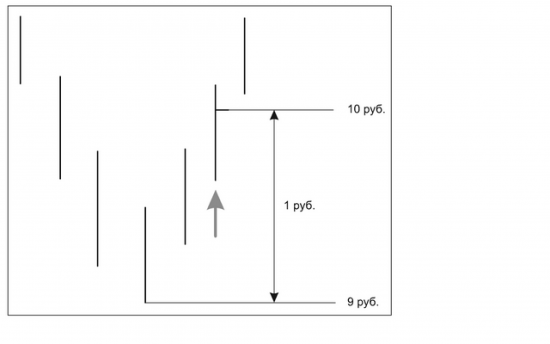

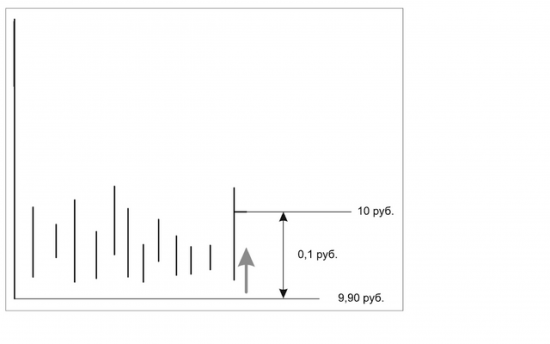

Пример: Внизу 2 графика. Высокая волатильность и низкая.

В 1-м случае стоп\лосс большой, во 2-м случае маленький. Разница между ними аж в 10 раз!

Возьмём счёт равный 100 000 руб. Покупка на уровне 10 руб. ровно.

В 1-м случае стоп защита на уровне 9 руб. Риск на акцию составляет 1 руб.

Допустим риск 2 % на сделку или 2000 руб.

Значит мы можем купить только 2000 акций.

Заходим в сделку суммой в 20 000.

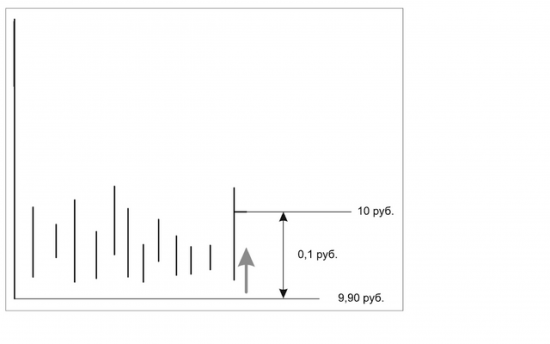

Во 2-м случае стоп защита на уровне 9.90 руб. Риск на акцию 0,1 руб.

Значит мы можем купить аж 20 000 акций.

Смело заходим в сделку суммой равной 200 000, т.е. с плечом 1 к 1.

Или снижаем риск до 1% и заходим ровно на весь капитал.

Что изменилось?

Только волатильность на рынке, в данном активе, больше нечего.

Волатильность — это самое главное и первое, что должен знать торговец на рынке!

В 1-м случае, я вообще не войду в рынок, цена скорей всего отскочит от ближайшего сопротивления и пойдёт в низ, да и потенциальный заработок ничтожно мал.

Я зайду исключительно только во 2-м случае.

Но, как её измерить, эту пресловутую волатильность?

Я уже как-то писал пост на эту тему, но у нас на Смартлабе люди умные, не хотят к практикующим за советом обращаться,

но всё таки напишу снова.

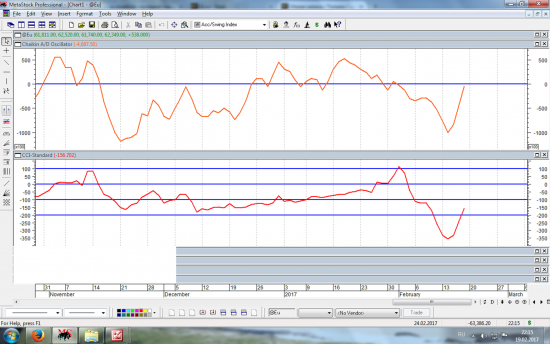

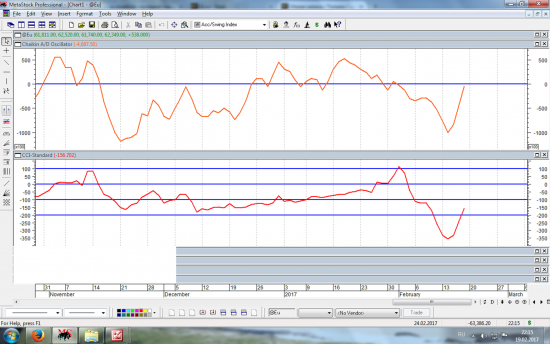

Внизу 2 графика инструментов которые отлично измеряют волатильность и вкладываются средства в актив или выводятся с рынка.

Я использую недельную и дневную, вы же можете использовать например: Дневную и часовую и т.д.

2-а индикатора CCI (Показывает вложения в актив на основе торгового объёма) и Осциллятор Чайкина (Показывает волатильность на основе дневного диапазона цены). Настройки у CCI 34, для недели и дня. У осциллятора Чайкина стандартные.

На примере дневного фьючерса Евро.

Эти 2 индикатора прекрасно работают на любом активе: Будь то фьючерс или акция.

Я надеюсь вы по достоинству оцените мой труд, и рынок в конечном итоге оценит ваш.

Но, а теперь поговорим.

Что такое вообще волатильность?

Важнейший финансовый показатель в управлении финансовыми рисками.

Для меня волатильность — это мера риска использования финансового инструмента за заданный промежуток времени.

Чем выше волатильность, тем более рискованно покупать бумаги.

Разумные инвесторы, предпочитающие менее крупный, но более стабильный доход,

должны избегать вложений в высоковолатильные активы.

Я хоть, и не являюсь инвестором, но всегда покупаю при низкой волатильности,

а продаю при высокой.

Жду своего часа «X», за счёт этого риски у меня крайне низкие, историческая разовая просадка из серии убыточных сделок была 16,7% на капитал, а у другого она бы составила, скажем 45%.

Многие скажут, как при таких рисках можно что-то заработать?

А, вот как: При низкой волатильности, диапазон цен снижается, стоп можно выставить достаточно короткий,

в тоже время он будет далеко от рынка, и именно из этого болота и начнётся движение\тренд.

Пример: Внизу 2 графика. Высокая волатильность и низкая.

В 1-м случае стоп\лосс большой, во 2-м случае маленький. Разница между ними аж в 10 раз!

Возьмём счёт равный 100 000 руб. Покупка на уровне 10 руб. ровно.

В 1-м случае стоп защита на уровне 9 руб. Риск на акцию составляет 1 руб.

Допустим риск 2 % на сделку или 2000 руб.

Значит мы можем купить только 2000 акций.

Заходим в сделку суммой в 20 000.

Во 2-м случае стоп защита на уровне 9.90 руб. Риск на акцию 0,1 руб.

Значит мы можем купить аж 20 000 акций.

Смело заходим в сделку суммой равной 200 000, т.е. с плечом 1 к 1.

Или снижаем риск до 1% и заходим ровно на весь капитал.

Что изменилось?

Только волатильность на рынке, в данном активе, больше нечего.

Волатильность — это самое главное и первое, что должен знать торговец на рынке!

В 1-м случае, я вообще не войду в рынок, цена скорей всего отскочит от ближайшего сопротивления и пойдёт в низ, да и потенциальный заработок ничтожно мал.

Я зайду исключительно только во 2-м случае.

Но, как её измерить, эту пресловутую волатильность?

Я уже как-то писал пост на эту тему, но у нас на Смартлабе люди умные, не хотят к практикующим за советом обращаться,

но всё таки напишу снова.

Внизу 2 графика инструментов которые отлично измеряют волатильность и вкладываются средства в актив или выводятся с рынка.

Я использую недельную и дневную, вы же можете использовать например: Дневную и часовую и т.д.

2-а индикатора CCI (Показывает вложения в актив на основе торгового объёма) и Осциллятор Чайкина (Показывает волатильность на основе дневного диапазона цены). Настройки у CCI 34, для недели и дня. У осциллятора Чайкина стандартные.

На примере дневного фьючерса Евро.

Эти 2 индикатора прекрасно работают на любом активе: Будь то фьючерс или акция.

Я надеюсь вы по достоинству оцените мой труд, и рынок в конечном итоге оценит ваш.

3.6К |

Читайте на SMART-LAB:

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

Обзор рынка облигаций

Если не считать бури вокруг Евротранса, то неделя прошла спокойно. Рынок продолжает взвешивать ситуацию с дефицитом бюджета и способами...

14:55

теги блога Павел Град

- CCI

- eurusd

- Grad

- smar-lab

- smart-lab

- smartlab

- SnP 500

- актив

- акции

- американский рынок

- анализ

- аналитика

- аэрофлот

- благоразумие

- блог

- Волатильность

- ВТБ

- газпром

- гороскоп

- гуру

- деньги

- дивергенция

- длинная позиция

- Доллар

- доллар - рубль

- жизнь

- золото

- инвестирование

- инвестиции

- индекс ММВБ

- индекс МосБиржи

- индикаторный анализ

- индикаторы

- Квик

- короткая позиция

- коррекция

- линии тренда

- лонг

- магнит

- Методика

- ммвб

- Мнение по рынку

- нефть

- нисходящий тренд

- обзор рынка

- ОИ

- опрос

- открытый интерес

- оффтоп

- Ошибка

- Павел Град

- прибыль

- Прогноз

- профессиональный трейдинг

- психология трейдинга

- разворот

- рекомендация

- риск

- рубль

- рынок

- рыночные циклы

- Сбербанк

- свинг трейдинг

- Секрет

- система

- скользящая средняя

- Смартлаб

- Совет

- специализация

- Среднесрочный портфель

- срочный рынок

- стиль торговли

- сценарий

- ТА

- теханализ

- технический анализ

- торговая система

- торговля

- торговые сигналы

- торговый метод

- трейдеры

- Трейдинг

- ТС

- убытки

- убыток

- уровни Фибоначчи

- физ. лица

- фондовый рынок

- Фортс

- фьючерс

- фьючерс Si

- фьючерс МосБиржи

- фьючерс на золото

- фьючерс на индекс

- Цена

- ценность

- Честно о трейдинге

- шорт

- юмор

- юр. лица

Чтоб он стал действительно полезным!

А, CCI измеряет вложения в актив на основе торгового объёма.

Так, что всё верно! Я частично согласен, но это же индикаторный анализ, без расчётов.

Вы же небось сами знаете про индикатор Чайкина, его принцип и на чём он основан читали и т.д.

Вот это конкретно 1 часть моей АТС.

Я вообще её называю «Взгляд с высоты птичьего полёта», но использую недельный график и волатильность, а в посте написал про дневной т.к. трейдеров больше, чем инвесторов.

Соотношение было про другим инструментам, в том числе уровни Фибоначчи. Я вышел механически из сделки, в принципе как и зашёл.

Это можно и нужно использовать при портфельном инвестировании.

Дмитрий Новиков, хотите сказать, что предельное движение в плюс и минус из любой точки одинаковое?

И ещё вопрос: а если именно в той точке, где мы зашли, происходит существенное изменение волатильности, необычное для предыдущего года, то мы можем пролететь гораздо дальше, чем «предельно возможная волатильность», измеренная на данных прошлого, а не настоящего и будущего.

Вы поГуглите тему. Изучите основы. С середины не получится понять.

В некоторых программах ТА, мало инструментов.

Например, Квик вообще не считаю за программу ТА, исключительно как торговый терминал для подачи распоряжений.

Как брокер, я не знаю, пока этого никто не скажет, т.к. брокер абсолютно новый!

У меня УралСибКапитал, но думаю перейти в ПСБ.

Лично для меня вывод, не мой брокер.

Я плачу только комиссии за сделки и всё! Всё остальное бесплатно. А, сами комиссии средние, но сейчас перехожу в ПСБ, те же условия, но просто крупный банк и удобный интернет-банкинг. А, почему именно Банк «Кошелев»?

а 15 рублей это не 15000?

Вы хотите именно инвестировать средства, т.е. не торговать активно? Для инвестора комиссии, особо мне кажется не важны, но всё равно лучше не платить доп. сборы ежемесячные.

А, на недельном графике деньги ещё выводятся из актива.

Недельная естественно имеет больший вес.

Я лично жду разворота недельной активности в верх.

Заметил. что индекс РТС в день проходит, как правило, не меньше 1000 пунктов. Это ноль, не?

Насчёт 2-го предложения, я точно не уверен, т.к. использую исключительно индикаторный анализ, притом механически.

Но, я посчитаю формулы на досуге, в ручную.

В какую сторону узнать лично для меня это не сложно, у меня нет таких проблем.

Внизу, кстати, график Газпрома попросили проанализировать с точки зрения моей методики, посмотри, что скажешь.

Там графики мои и анализ ситуации по активу.

вот реальная практика.

Я не удивлюсь даже росту в понедельник по Газпрому, так скажем отскок внутри недели, но всё равно нужно дождаться разворотной точки, чтоб не «гадать», а наверняка.

Я сам естественно буду входить по другой системе, а эта методика, как общий взгляд на ситуацию.

Итог: Пока не разумно для спекулянта, пусть инвесторы берут.

Это хорошо, что ты высказал своё мнение по Газпрому...)))

Зачем вкладывать в существующие понятия с четким определением что-либо свое?

может лучше придумать свой термин и свое объяснение к нему?

о разве по сути волатильность не амплитуда!?!

не амплитуда конечно, ты что.

волатильность — это «изменчивость» вообще-то, люди забыли, что означают широко используемые рыночные понятия.

то есть если ГП сделает дневной АТР вниз, потом АТР вверх, и снова вниз за один день — амплитуда (АТР) дня не изменится, а волатильность сильно вырастет.

я не спорю что в финсловаре волатильность принимается за меру риска через среднее отклонение, но изменяемость цены не равно изменчивости.

на самом деле сначала происходит увеличение амплитуды ВСТРЕЧНЫХ движений ВНУТРИ АТР, а потом побеждает кто-то один в этой борьбе и выводит цену за рамки АТР

то есть как бы так правильнее

точнее(на мой взгляд) будет так — увеличение частоты изменения цены сопровождается одновременно и увеличением ее амплитуды и как следствие — созданием нового, увеличенного диапазона цены.

бай?

не не...

раног

Считаем тупо СКО после тупого же логарифмирования, и все счастье. Так? Нет!

ИМХО, волатильность изначально более сложное понятие, я бы сказал, не одномерное ни разу, и для разных задач, для разных ценовых рядов, вообще говоря нужны разные оценки меры рыночного разброса. И если практик что-то там недонормировал, и называет волатильностью меру разброса, выраженную в рублях, пунктах или иных единицах измерения цены, правильно было бы напрячься и понять, что же он на самом деле имеет в виду, а не глушить стандартной эрудицией.

По недельному графику отчётливо видно, что цена ещё планирует снижаться как минимум 1 неделю до уровня сопротивления примерно 134 руб.

Дневной график Газпрома

На дневном графике мы видим чёткий сигнал на покупку, в том числе CCI оттолкнулся от уровня 200, что является сильным сигналом на покупку, но как мы уже знаем недельный ТФ имеет больший вес, чем дневной, соответственно мы должны немного подождать.

Акция отрабатывает фигуру «Голова и плечи» до уровня 134-135.

На этом уровне разумно приобрести акцию. Риск будет не большой!

1) как по недельному графику видно, что «цена ещё планирует снижаться как минимум 1 неделю до уровня сопротивления примерно 134 руб.»? Это видно по субъективному взгляду на свечной график и начерченное сопротивление или на это указывают индикаторы? Поясните...

2) Как по этим индикатором можно было с высокой долей вероятности предположить ранее (декабрь-январь) о движении вниз, которое идёт в данный момент? И о движении вверх, которое началось в начале ноября?

3) Предположим, цена опустится до 134 и отскочит. Каков будет отскок, какой закладывать профит на сделку? Опять же, исходя из индикаторов, а не личного мнения.

4) И вообще, какие вы бы сделали сделки по Газпрому ранее, основываясь на этот график и индикаторы (период времени, какая сделка и какой показатель индикатора на неё указывал)?

Спасибо

2. Пик волатильности и разворот в низ (Указано стрелками)

Цена находилась на пике 14 декабря.

Диапазон цен расширился и цена «Болталась на хаях», всегда после такого идёт снижение, т.к. цена уже не может расти выше, тоже самое подтверждает индикатор CCI пробивая уровень 100 вниз, а перед этим он был на уровне «почти» 200, что является как уже писал сильным сигналом!

А, голова и плечи, просто отчётливо видно на графике.

Я как-то писал, что не пользуюсь классическим ТА, только уровни Фибоначчи и всё!

Я не покупаю на падение, а жду «Реальной» точки с подтверждением, т.е. наверняка.

НеоМэн же попросил с точки зрения этой методики, а у меня это только 1-я часть в сложной МТС.

Как-то так)))

А, насчёт работает или не работает уровни коррекции Фибоначчи, я так скажу: Работает для нас, только то, в чём мы хорошо разбираемся, т.е. исключительно на «5».

Я вот, например, не знаю опционы, они для меня не работают, да и многие другие инструменты тоже.

Для меня уровни коррекции Фибоначчи работают шикарно!

Во вторую очередь индикатор CCI оттолкнулся от уровня -100, что также является сильным уровнем, как и уровень -200, например. Притом волатильность была на низком уровне, а при этом «Те же умные деньги — фонды и т.д только покупают, но не продают», т.е. они повторяют «Мою» стратеги.)))

3. Самая минимальная цель на уровне коррекции по Фибоначчи 38.2% — 143-144 руб., но я думаю, что цена уйдёт дальше до уровня 149-150 (Там мощное сопротивление)

4. Вот как раз покупка в самом конце ноября, о чём писал выше, т.е. на локальном дне, что было бы «Идеально».

Я по закрытию дневной свечи получаю сигналы.

Я, кстати, не верю в фигуры ТА, в том числе Голова и плечи, просто было похоже на эту фигуру, вот и написал, хотя и вышло правильно!!!

Даже картинки те же))))

К вашему сведению.

Люди не всегда понимают, что в программах ТА, как расположены сигналы и т.д. Для большего понимания, а что тут такого страшного?

НеГрустин, ходить в обе стороны опционами в моменты низкой волатильности - это Грааль?

Или есть подводные камни?

Но, а центральные 2 части — это коммерческая тайна.

Торгую исключительно механически, но руками)))

Кстати, это ваш прогноз от начала года. Пока всё выходит наоборот — рост.

Всё!!! Я уже об этом писал раза 2.

Если сработала краткосрочная цель, и произошли изменения, то всё закрываем позицию в прибыль и забываем!

Выкуп по цене 140.15.

Я 2 тейкпрофита ставил 135 и 140.

smart-lab.ru/blog/380305.php

Я иногда и сам использую чужие идеи и т.д.

Выхожу по уровням Фибоначчи или если цена бьётся в линию тренда.