Избранное трейдера Русин Владислав

Провокация на арбитраж. Звучит интригующе.

- 02 ноября 2022, 23:31

- |

Видов арбитража при этом существует чуть ли не с десяток, Алексей Ван недавно разразился циклом постов на эту тему.

Правда, fxsaber в комментах ему резонно указал, что математически они все сводятся к одному виду. Думаю, ему можно верить, т.к. уверен, что именно его арбитражные статьи и индикаторы я видел на другом форуме под сходным ником. Но не об этом речь.

Вспомнил одну арбитражную историю из своей практики где-то 3х летней давности, которая не укладывается в приведённую классификацию и решил поделиться с общественностью. Чтобы от меня не требовали подтверждений и доказательств, для простоты будем считать что вся эта история относится к одному из видов лжи (выберите на свой вкус).

Речь идёт об алгоритмическом отъёме денег у участников арбитражного процесса, так что в некотором роде это тоже можно классифицировать как один из видов арбитража. Какой-то информации об этом методе нигде не встречал, но понимаю, что всё уже придумано до нас, так что я вряд ли первый кто использовал данный приём. Но ближе к делу.

Года 3-4 назад вся криптовалютная торговля представляла собой «дикий запад» (да и сейчас по большей части тоже), криптобиржи появлялись как грибы по осени, а мне как раз кто-то рассказал про треугольный арбитраж и даже показал результаты работы арбитражного робота на одной из бирж (далеко не топовой). Мне результаты очень понравились и спустя какое-то время был напилен собственный «треугольный» робот, потом долгое время он улучшался, допиливался, ускорялся, превратился из треугольного в N-угольный и т.д. и т.п. В один прекрасный момент мне показалось что улучшать уже нечего, и я вышел на тропу профита со своей большой дубинкой.

( Читать дальше )

- комментировать

- 6.7К | ★17

- Комментарии ( 32 )

ТС «Самый ленивый кот» +2363%

- 30 октября 2022, 18:43

- |

В последнем топике, где я поделился стабильным долгосрочным опытом слива депозита, мне начали предлагать не сливать депозит. Например:

Вот, что мне ещё посоветовали:

✅ не усредняться,

✅ ставить стопы,

✅ не покупать дорого и не продавать дёшево,

✅ покупать дёшево продавать дорого,

✅ покупать на коррекциях в восходящем тренде,

✅ не использовать плечи,

✅ не торговать в шорт,

✅ не использовать сложные стратегии,

✅ использовать простые стратегии,

✅ не тратить на хрень самое важное в жизни — это время.

Решил проверить, не обманывают ли меня.

Для реализации советов: «покупать дёшево продавать дорого», «покупать на коррекциях в восходящем тренде» воспользовался RSI с параметром 14 по умолчанию на месячном графике.

( Читать дальше )

Ответ на комментарии Рузавину Юрию

- 13 октября 2022, 15:57

- |

Коллега не поленился и написал много интересного. Не могу пройти мимо и оставить без внимания :)

Текста очень много, в рамках комментариев не уложимся, поэтому отдельная статья.

В целом, наконец полезные комментарии с аргументами. Лично меня такое радует. В споре рождается истина.

1. Дивиденды Газпрома, которые не разгонят рынок

Мне кажется, тут очевидный позитив для рынка.

Да, акции упали. Да, у инвесторов убыток. Но инвесторы получат дивиденды. И от этого никуда не уйти. Сотни миллиардов рублей капнут им на счёт. И с этими деньгами придётся что-то сделать. Без вариантов. ОК, инвесторы решат вывести эти деньги. Или вложить куда-то ещё. Ну и отлично! Значит, они не будут продавать другие акции (они уже вывели/диверсифицировались и т.п.). Желание продавать сократится (при прочих равных), желание покупать подрастёт.

Может быть вы цифры не проверяли? Возьмём калькулятор вместе?

( Читать дальше )

Чем отличается бычий рынок от медвежьего?

- 20 июля 2022, 17:12

- |

Прибыль = f(t).

Чем дольше вы держите, тем выше вероятность, что вы закроете бумагу в плюсе, и чем дольше вы держите, тем выше вероятность, что вы закроете сделку с большей прибылью.

Когда рынок медвежий, всё наоборот.

Убыток = f(t).

Потому что временной вектор функции направлен не вверх, а вниз.

=================================

Какова мораль?

А очень просто. Пока длится медвежий рынок, ваша вероятность заработать тем выше, чем меньше времени вы находитесь в длинной позиции. И именно этим фактом продиктована проблема скатывания инвесторов в спекуляции.

Главное не прозевать тот момент, когда закончится медвежий рынок, и не настанет рынок растущий.

Усредняться на падении нужно с умом

- 13 июля 2022, 11:15

- |

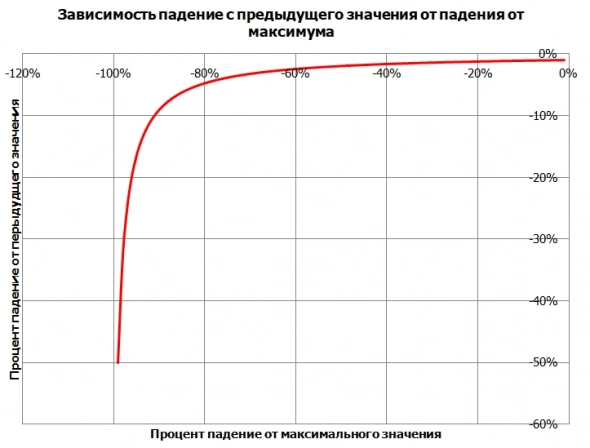

Для этого посмотрите для начала на график. Так выглядит процент падения если считать от предыдущего с значения (по оси y) в зависимости от процента падения, считаемого от максимально (по оси х). Прокомментировать его лучше всего на простом примере: вы следили за активом от 100 рублей и он упал на 98% то есть до 2-х рублей. Вы решили купить его так как он сильно подешевел, но вдруг дальше он упал ещё на 1 процентный пункт до 1 рубля, то есть от максимума на 99%. Вся штука в том, что этот процентный пункт падения принес вам убыток от вашей покупки — 50%!!!

Теперь давайте рассмотрим другую ловушку, в которую часто попадают начинающие инвесторы:

( Читать дальше )

Ну как там твои инвестиции в акции?

- 21 июня 2022, 09:47

- |

Это сейчас самый популярный вопрос среди тех, кто всегда относился к инвестициям в акции скептически и будто бы внутри себя ждал, когда же пузырь лопнет и все инвесторы обнулятся.

Я не обнулился и учитывая концентрацию негативных событий, не так уж сильно пострадал. Кстати, если кто не знал как выглядит злорадство, то вот:

( Читать дальше )

"Акела промахнулся" или "Мальчик Buybuy" слишком гениален, чтобы кто-то его мог понять?

- 05 июня 2022, 11:57

- |

«Рынок — это просто! Часть 3» 03 июня 2022, 01:12 «ВПК России — лучший»

smart-lab.ru/blog/808353.php

«грааль от BuyBuy» 05 июня 2022, 05:17 «Sergey Pavlov»

smart-lab.ru/blog/808971.php

Резюмируем сжато:

Цена актива в момент t — это x(t), приращение цены — d(t)=x(t)-x(t-1).

Индикатор id(t)=A*d(t-1)+B*d(t-2)

Покупка, когда id(t)>=0, продажа, когда id(t)<0.

Чтобы индикатор работал идеально на 2-х предыдущих барах, д.б.

d(t-1)=A*d(t-2)+B*d(t-3)

d(t-2)=A*d(t-3)+B*d(t-4)

Решение с точностью до множителя существует всегда:

A=d(t-1)*d(t-4)-d(t-2)*d(t-3)

B=d(t-2)*d(t-2)-d(t-1)*d(t-3)

Все это работает на таймфрейме 1 min и ниже.

И добавим однозначности:

Если считать, что d(t) = d(t-0) = x(t-0) — x(t-1),

то d(t-1) = x(t-1) — x(t-2) и т.д.

Скрипт C# на WealthLab

protected override void Execute() {

var d1 = (Close >> 1) - (Close >> 2);

var d2 = (Close >> 2) - (Close >> 3);

var d3 = (Close >> 3) - (Close >> 4);

var d4 = (Close >> 4) - (Close >> 5);

for (int i = 5; i < Bars.Count-2; i++) {

double A = d1[i]*d4[i] - d2[i]*d3[i];

double B = d2[i]*d2[i] - d1[i]*d3[i];

double id = A*d1[i] + B*d2[i];

int posDir = (! IsLastPositionActive) ? 0

: LastPosition.PositionType == PositionType.Long ? 1 : -1;

if (id >= 0 && posDir != 1) {

if (posDir == -1)

ExitAtClose (i, LastPosition);

BuyAtClose (i);

} else if (id < 0 && posDir != -1) {

if (posDir == 1)

ExitAtClose (i, LastPosition);

ShortAtClose (i);

}

} // for (int i

} // Execute()

даёт результаты на минутках на 68 днях от 10:00 до 18:44 для сделок без комиссии и проскальзывания( Читать дальше )

Шортим недвижимость на бирже. Фьючерсы на жилье в Москве

- 21 марта 2022, 15:44

- |

Какой недвижимостью торгуют

Речь про фьючерс под кодом HOME-. Он позволяет делать ставки на рост или падение индекса московской недвижимости ДомКлик (это сервис Сбербанка), который в свою очередь измеряет среднее значение цены метра по реальным сделкам в столице.

Строго говоря, индекс ДомКлик это просто еженедельная статистика, собранная по цене договоров между застройщиками и ипотечниками. В него включены сделки купли-продажи в границах «старой» Москвы (в пределах МКАД), без особняков и замков (только многоквартирные дома и только квартиры до 30 млн за штуку).

Визуально индекс выглядит как плавно растущая вверх линия, но стоит понимать, что данные начали собирать лишь 1,5 года назад, и все это время на рынке было ипотечное ралли. Если взять данные Росстата за 10 лет, то видно, что цены на жилье в Москве могут двигаться вниз очень резко и глубоко, особенно после роста ставки ЦБ.

( Читать дальше )

Куда бежать - 3 (больше некуда)

- 17 марта 2022, 00:59

- |

Первая часть здесь.

Вторая часть здесь.

NinjaTrader — счета открывают, но пополнения в рублях они не принимают.

Открыли по российскому паспорту. Для подтверждения адреса справка из банка почему-то не подошла.

Спасибо Светлане Орловской (Lana Orlovsky — сотрудница русскоязычной поддержки) за содействие. Для подтверждения адреса приняли скан страницы паспорта с пропиской, с подтверждением доходов тоже разобрались.

Открывали счет примерно неделю.

Итог. Отличный терминал, но пополнить из России пока что невозможно.

Exante, Amp Futures — в списке стран гражданства нельзя выбрать Россию. Есть Rwanda и Reunion, но нет Russian Federation (

Amp Global — в списке стран Россия есть, но после заполнения анкеты приходит письмо, что «мы вам счет не откроем».

Saxobank, TigerTrade — анкету дают заполнить, ничего не отвечают.

( Читать дальше )

- комментировать

- 12.4К |

- Комментарии ( 80 )

Куда бежать

- 16 марта 2022, 22:48

- |

В России все меньше возможностей спасти свои накопления от конфискации и обесценивания.

Но пока еще есть возможность вывести сбережения в другую страну. Можно ли будет потом вернуть деньги обратно — я без понятия (

Короче, вот что у меня получилось.

Interactive Brokers — счета россиянам все еще открывают. Отправлял им:

- Скан российского паспорта.

- Для подтверждения адреса — справку из банка. Не у всех банков в форме указан адрес. У банка Открытие адрес был указан в справке о доступном остатке. В банк ходить не надо было, справка выгружается из личного кабинета и прямо в виде pdf отправляется в IB.

- IB запросил данные об моем источнике дохода. У меня уже несколько лет нет официальных доходов, кроме биржи. Отправил им выписку со счета, где указаны поступления от брокера — не подошло. Отправил брокерский отчет за несколько месяцев — приняли. Есть предположения, что не стоило указывать большой доход, тогда бы не просили подтверждения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал